実物不動産とJ-REITとの比較②

いつもブログをご覧頂きありがとうございます。

ファミリーエージェントの西山です。

前回はJーREITと実物不動産のレバレッジ効果の違いについて記載させて頂きました。

今回は両者の利回りについて記載させて頂きます。

両者とも投資対象が不動産という共通点はありますが、どのくらい利回りの差があるのでしょうか。

J-REITの予想分配金利回りは平均して約4%(5月7日現在)となっております。

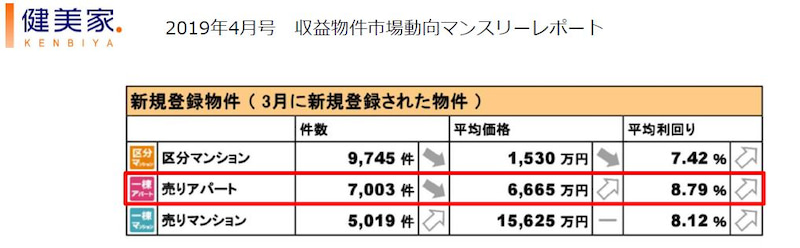

一方、弊社の取り扱いが多い中古木造アパートの利回りは平均して8.79%となります。(健美家レポートより)

この時点で両者の利回りは2倍の開きが出ています。

J-REITは決算日に銘柄を保有していれば、投資額に応じた分配金が支払われます。

そのため、分配金利回りについては以下の算式で求められます。

分配金利回り(%)=分配金÷投資額×100

一方、実物不動産には「表面利回り」と「実質利回り」があり、それぞれ以下の算式で求められます。

表面利回り(%)=年間賃貸収入÷物件価格×100

実質利回り(%)=(年間賃貸収入-空室損・運営費)÷(物件価格+購入時の諸経費)×100

実質利回りの諸経費には賃貸管理費や定期清掃費、消防点検費、共用部のコスト、固都税等があります。

購入時の諸経費には仲介手数料、登録免許税、印紙税、火災保険、司法書士への報酬等があります。

例えば、物件価格5,000万円、表面利回り8.79%(平均値を採用・年間家賃収入約440万円)、

空室損・運営費を年間家賃収入の25%(約110万円)、物件価格に対する購入時諸経費を6%(300万円)として

中古木造アパートを購入したとすると実質利回りは、

(440万円-110万円)÷(5,000万円+300万円)×100=6.2%

J-REITの平均利回り4%も個人向け国債(3年、5年、10年)の0.05%の金利や東証1部上場の株式の平均配当利回り2%

と比べると高い印象ですが、中古木造アパートについては運営費・空室損を厳しく想定しても、

実物不動産の実質利回りはJ-REITの利回りよりも高いことが分かりました。

実物不動産投資は、物件を自分の目で確認することが可能であり、

自分で納得した上で投資を行うことが出来ます。

そのため、空室になりにくい立地や物件の設備などを自分で確認して投資が出来ることから

リスクをある程度自分でコントロールすることも可能と言えるでしょう。

利回りの面でも実物不動産に軍配が上がるのではないでしょうか。

次回は両者の価格変動について記載させて頂きます。

本日も最後までお読み頂きありがとうございます。