純資産増加率と全期間利回りの投資の考え方

今回は、主にシミュレーションの際に、

投資指標として出しております、

・純資産増加率

・全期間利回り

についてお話します。

当社では、「税圧縮用」の意味合いも兼ねて、

「築古木造アパート」を提案することが多々あります。

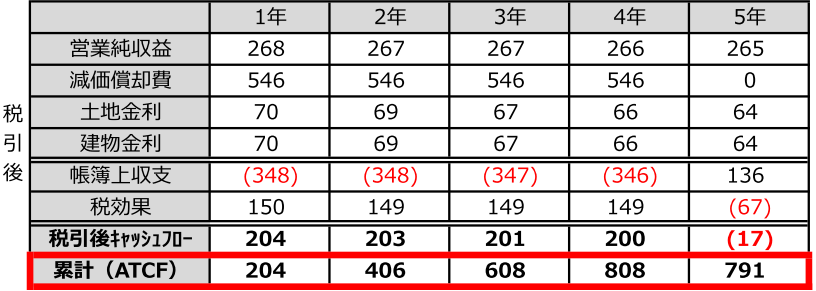

しかし、この提案をした場合、

減価償却期間内の4年間は良いものの、

減価償却期間終了後はデッドクロスとなり、

税負担により収支が赤字となってしまいます。

≪例≫

そのため5年目以降は常に税負担が重く、

「長期保有によるデメリットが大きいのでは」

といったご意見を頂きます。

そういったお客様には、この、

「純資産増加率」「全期間利回り」でご判断いただきたく存じます。

◆純資産増加率

⇒投資全期間(当社収支では5年・10年)での

投下資金の増加率

◆全期間利回り

⇒投資全期間で獲得できる利益の1年ごとの投下資金に対しての利回り

(当社収支では5年・10年)

≪例≫

さっきのシミュレーション例で出させていただいたものと、

同じ物件の投資指標値です。

5年よりも10年のほうが純資産増加率が期待できております。

※全期間利回りは10年のほうが下回りますが、

それでも利回り20%超の利回り水準です

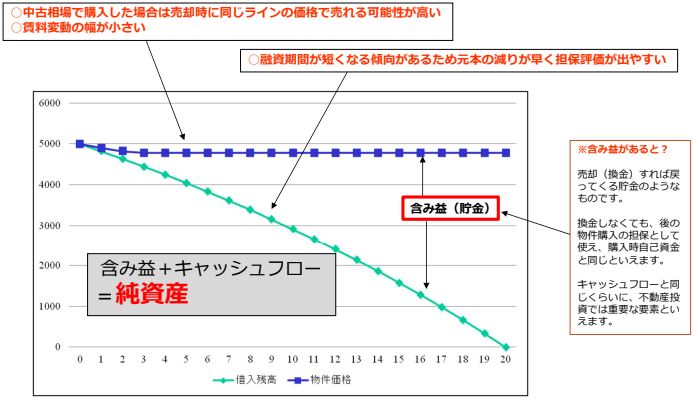

これは、「売却利益の上昇」が大きく左右しております。

当社が築古木造物件を提案する理由の1つとして、

「キャピタルロス(物件価格が下がってしまうこと)」

のリスクが少ない特徴があります。

そのため、元本返済が進めば進むほど、

「売却利益が上昇」していき、

全体の利益率が上昇するという仕組みです。

もちろん、5年間できちんとイグジットをとれるような

商品を提案させていただいておりますが、

仮にデッドクロスを迎えたとしても、

「税金負担<元本返済額」となり、

全体利益は保有期間が延びるほど増えてきます。

さらに、投資初期の減価償却期間では、

ハイスピードでの資金回収が検討でき、

投資効果が高く見込める投資提案と考えております。

純資産増加率・全期間利回りがプラスで出る内容であれば、

デッドクロスは起きようとも、

投資価値が見込めると判断いただけるのではないでしょうか。

皆様の物件選びの参考になればと存じます。

※当社に個別でのご相談がある方は下記のリンクより、

お問い合わせください。

最後までご覧いただきありがとうございます。