高所得者の税制改正

平成25年くらいから高所得者に向けての税制改正(増税)が続いて、来年(2020年〜)からも増税されることが決まっています。

以下が税制改正の建前とその内容です。

・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・

近年、働き方が多様化しています。これまでの会社員と自営業という単純な働き方の違いだけではなく、会社員と同じような内容の業務を個人事業主として請け負うフリーランスといった働き方も増えてきました。そこで、2018年度の税制改正では、働き方の多様化や政府が主導する「働き方改革」をふまえた制度改正が行われます。

・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・・

今回は、税制改正を受けて2020年以後の所得税に適用される基礎控除および給与所得控除の改正内容を中心に紹介します。

基礎控除の控除額は10万円引き上げ、一方で所得制限も

はじめに基礎控除の改正内容について紹介します。

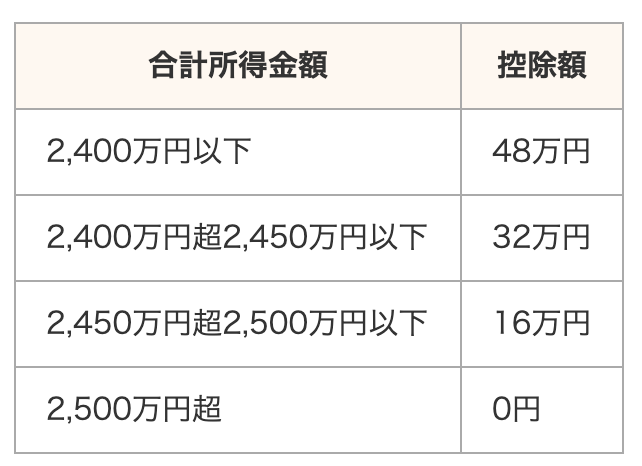

改正前の基礎控除の控除額は38万円であり、所得の多少に関わらず一定額となっています。今回の改正では、基礎控除が一律10万円引き上げられます。一方で、所得金額の高い人にまで一律に控除を適用する必要性は乏しいのではないかとの指摘を受け、高所得者については段階的に控除額が引き下げられます。

給与所得控除の控除額は10万円引き下げ、上限を195万円に設定

基礎控除の改正とあわせて、給与所得控除も改正されます。給与所得控除の控除額は、給与等の収入金額により段階的に設定されています。

また、改正前の給与所得控除には上限が設定されており、給与等の収入金額が1,000万円超の場合は220万円です。この上限はこれまでの税制改正で少しずつ下げられてきましたが、今回の改正で大幅に下げられます。

全体的には改正前の給与所得控除から控除額が10万円引き下げられています。同時に850万円超の場合は195万円の上限に抑えられますので、給与収入が多い場合は実質的な負担増となります。

今回の税制改正により、給与収入が850万円を超える人については税負担が増え、収入から社会保険料と税金を引いた可処分所得が減少することになります。この可処分所得の減少は一時的なものではありません。そのため、毎月の家計だけでなく長期的なライフプランにも大きな影響がでてきます。

過去からも高所得者に関してはこのような形で増税がずっと続いています。

さらに昨日のニュースでは

子供がいる家庭の児童手当も年収1,000万円あたりをラインに廃止等の見直しが財務省から出ていたりしています。

人口の比率からも高所得は圧倒的に割合が低いものの所得税などはわずか4%程度の高額所得者が50%以上の税負担をしていることから、税金をとる側もここを狙い撃ちにした方が取りやすいためなのかとも思っていまします。

このような税制事情ですから、高所得はこれから特に有効な税対策をしないと所得の額面が増えても一向に使えるお金は増えないという状況になりますので、きちんと考える必要があるでしょう。

当社では収益不動産を活用した所得税対策のご提案も得意としていますので、ぜひご相談ください。

※ファミリーエージェントがメディアに取り上げられました。

経営者インタビュー番組「KENJA GLOBAL」

マーケット・経済専門チャンネル日経CNBC「時代のニューウェーブ」に紹介されました。

ニューズウィークWEB

CHALLENGING INNOVATOR|株式会社ファミリーエージェント 長渕淳