アパート売却時にかかる税金や費用は?計算方法や税金対策も解説

目次

アパート売却時は主に4種類の税金がかかります。その中でも譲渡所得税の計算方法は少々分かりづらく、税額が高くなることがある点に注意が必要です。「売却するならできる限り手元にお金を残したい」とお悩みの方もいるのではないでしょうか。

そこで本記事では、アパート売却時にかかる税金の基本から譲渡所得税の計算方法や特例制度まで幅広く解説します。

売却で失敗しないように、税制や費用について確認しておきましょう。

アパートの売却では、税金の仕組みや特例の有無によって、最終的に手元に残る金額が大きく変わります。ファミリーアセットコンサルティングでは、年間400件を超える取引実績と豊富な税務知識をもとに、最適な売却タイミングと税負担を抑える方法を無料でご提案しています。

無料売却査定では、譲渡税を含めた正味の手取り金額を明確に試算し、売却後の資金計画まで丁寧にサポートいたします。

「少しでも高く・効率よく売りたい」とお考えの方は、ぜひお気軽にご相談ください。

アパートの売却時にかかる税金は?

アパート売却時にかかる税金は、主に以下4種類です。税金と聞くと難しく感じますが、どのような税金で、何に対して課税されるのかを知っておくと理解度が高まります。

税金の種類によって、軽減税率が適用されていたり、一定の条件で納税義務が生じたりとルールが異なります。ご自身の状況と照らし合わせて、納めるべき税目や税額を確認しておきましょう。

印紙税

アパート売却時に作成する不動産売買契約書には、印紙税が課されます。印紙税は、契約金額に応じた収入印紙を契約書に貼付して納める仕組みです。買主と売主で契約書を2通作成した場合は2通分の印紙税がかかるため、一般的に1通ずつ負担します。

| 契約金額 | 印紙税額 | |

| 税額 | 軽減措置 | |

| 1,000万円超え5,000万円以下 | 2万円 | 1万円 |

| 5,000万円超え1億円以下 | 6万円 | 3万円 |

| 1億円超え5億円以下 | 10万円 | 6万円 |

| 5億円超え10億円以下 | 20万円 | 16万円 |

| 10億円超え50億円以下 | 40万円 | 32万円 |

| 50億円超え | 60万円 | 48万円 |

印紙税額は課税対象の文書によって異なりますが、不動産売買契約書には軽減措置が設けられています。軽減措置の期限は2027年3月31日までです。ただし、この期限は改正されることもあるため、国税庁の公式サイトにて最新情報をご確認ください。

(参考: 国税庁 No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで)

登録免許税

登録免許税は、不動産登記にかかる税金です。アパートの売却に関する登記は、所有権移転登記と抵当権抹消登記となり、土地・建物それぞれに課されます。登録免許税の税額はアパートの取得要因(売買、相続など)や登記の種類によって異なります。

| 所有権移転登記(売買)の税率※1 | 土地 | 2.0%(1.5%)※2 |

| 建物 | 2.0% | |

| 抵当権抹消登記※3 | 不動産1個につき1,000円 | |

※1:所有権移転登記にかかる登録免許税=固定資産税評価額×税率

※2:2026年3月31日までは()内の税率が適用される

※3:売却時に抵当権抹消登記が必要になるのは融資を組んで購入した場合のみ

所有権移転登記にかかる登録免許税は、買主が負担するケースが一般的です。ただし、契約によって異なるため不動産会社へ確認しましょう。なお、登記手続きを司法書士へ依頼する際は、別途、司法書士報酬がかかります。

(参考: 国税庁 No.7191 登録免許税の税額表)

譲渡所得税

譲渡所得税は、アパートの売買差益に対して課される税金です。所有期間に応じて異なる税率が適用されるのが特徴で、アパート売却時にかかる税金の中でも負担が大きな傾向にあります(具体的な計算方法は後述します)。

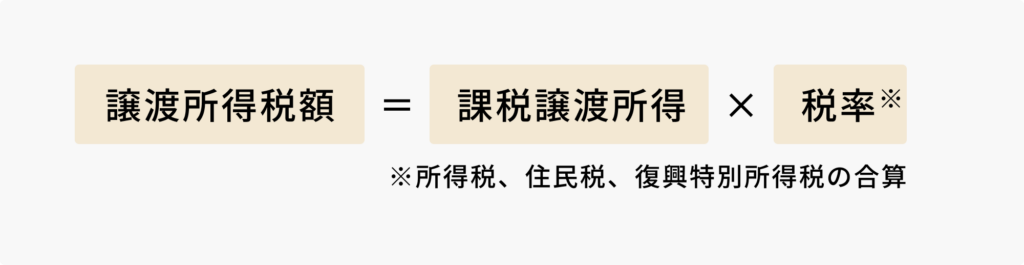

課税譲渡所得=譲渡価額(売却価格)-取得費-譲渡費用-特別控除額

譲渡所得税=課税譲渡所得×税率

※所有期間とは譲渡した年の1月1日時点を指す

(参考: 国税庁 No.1440 譲渡所得(土地や建物を譲渡したとき))

消費税

アパートの売却時に消費税の納税義務が生じることがあります。間接税である消費税は、消費者が負担した税額を事業者が預かり、代わりに税務署へ納付する仕組みです。投資用の建物を売却した場合、買主から預かった消費税を、売主が事業者の立場で納めます。

ただし、売却時に必ず納税義務が生じる訳ではありません。消費税の納税義務者は「課税事業者(以下参照)」に該当する方です。

基準期間の課税売上高が1,000万円を超える方

特定期間の課税売上高が1,000万円を超える方

※なお、基準期間・特定期間の売上が1,000万円以下でも適格請求書発行業として登録している場合は、課税業者となる

| 基準期間 | 売却する年※の2年前 |

| 特定期間 | 売却する前年※の1月1日から6月30日 |

| 課税売上高 | 消費税の課税対象となる取引の売上金額 |

(参考:No.6498 適格請求書等保存方式(インボイス制度))

アパート売却時にかかる税金のシミュレーション

アパート売却時にかかる税金は、売買代金や取得費、所有期間の長さによって変わります。

ここでは、一定の条件を設定したうえで、アパート売却時に発生しやすい税金について具体的なシミュレーションを行い、売却時の負担感をイメージできるように解説します。

印紙税のシミュレーション

売買契約書などの課税文書を作成した場合、契約書等に印紙を貼付し消印することで印紙税を納税します。

印紙税は、売買契約書に記載された契約金額の合計をもとに税額が決まります。例えば、2026年に売買代金7,000万円のアパートの売買契約書を作成する場合、印紙税は3万円です。売買代金7,000万円は、印紙税額表上の「5,000万円超〜1億円以下」に該当します。(前出の印紙税額一覧表を参照してください)

売買契約書の印紙税は、2027年3月31日まで軽減措置が適用され、例えば2026年1月に作成した売買契約書は軽減措置の対象です。

万が一売買契約書に印紙が貼付されていない場合は、本来納めなければならない税額の2倍の過怠税が課せられます(合計で本来の税額の3倍相当)。また、売買契約書に印紙が貼付されていても消印がない場合は、消印されていない印紙の額面と同額の過怠税の徴収を受けます。

なお、税務調査前に自ら申し出ると納付すべき税額の1.1倍に軽減される制度がありますので、印紙が貼付されていないことに気づいたら早急に対応しましょう。

印紙が適切に貼られていない場合でも、売買契約自体は有効です。

(参照:印紙を貼り付けなかった場合の過怠税)

登録免許税のシミュレーション

アパートを売却する際、売主が負担する登録免許税は、原則として抵当権抹消登記分のみです。所有権移転登記の登録免許税は、買主負担が一般的です。

【抵当権抹消登記の登録免許税シミュレーション】

売却時点で住宅ローンやアパートローンの残債がある場合、売主は金融機関の抵当権を抹消する必要があり、その際に登録免許税が発生します。

例えば、土地が2筆、建物が1棟の場合、抵当権抹消登記の登録免許税は、次の通り計算します。

| 土地2筆の抵当権抹消登記の登録免許税 1,000円×2=2,000円 |

| 建物1棟の抵当権抹消登記の登録免許税 1,000円×1=1,000円 |

合計3,000円が登録免許税として発生します。

【所有権移転登記の登録免許税シミュレーション】

所有権移転登記の登録免許税は、売却価格ではなく、固定資産税評価額を基準に計算します。

売買による所有権移転登記に適用される税率は、以下の通りです。

| 土地 | 本則2% (2026年3月31日までに登記する場合1.5%) |

| 建物 | 本則2% (軽減なし) |

ここでは、2026年3月31日までに、売買代金7,000万円(土地3,500万円・建物3,500万円)のアパートを売却し登記を行うケースを想定して、登録免許税の税額をシミュレーションします。

登録免許税は売却代金ではなく固定資産税評価額を基準に計算されるため、以下のように仮定しました。

- 土地の固定資産税評価額

売買代金の70% → 2,450万円(仮定) - 建物の固定資産税評価額

売買代金の60% → 2,100万円(仮定)

仮に2026年1月に登記を済ませる売買による所有権移転登記の税率は、土地1.5%・建物2%です。

| 土地の所有権移転登記の登録免許税 2,450万円×1.5%=36万7,500円 |

| 建物の所有権移転登記の登録免許税 2,100万円×2%=42万円 |

| 土地と建物の所有権移転登記の登録免許税の合計 36万7,500円+42万円=78万7,500円 |

このシミュレーションでは土地と建物の登録免許税は78万7,500円です。

なお、登記手続きを司法書士に依頼する場合は、登録免許税とは別に司法書士報酬がかかります。金額は依頼内容や不動産の数(筆数)などで異なるため、事前に見積もりを取りましょう。

(参照:国税庁 登録免許税の税率の軽減措置に関するお知らせ)

譲渡所得税のシミュレーション

アパート売却時の譲渡所得税は、売却した年の1月1日時点で所有期間が5年以下(短期譲渡所得)か5年超(長期譲渡所得)かによって適用税率が大きく異なります。

それぞれの税率は、次の通りです。

(参照:国税庁「土地や建物を売ったとき」)

譲渡所得税の税率は短期譲渡所得と長期譲渡所得とで、約19.3ポイント違います。これは、投機的な短期売却を抑制し、長期保有を促す目的で設けられている税制です。

短期譲渡所得と長期譲渡所得のシミュレーションは、後述の「譲渡所得税の計算方法」で詳しくお伝えします。

仲介手数料にかかる消費税のシミュレーション

アパート売却時に不動産会社へ支払う仲介手数料は、役務提供の対価にあたるため消費税の課税対象です。売買代金が高くなるほど消費税額も増えます。

仲介手数料は、不動産会社が行う媒介業務に対する報酬です。売買代金が400万円を超える場合、仲介手数料の上限は宅地建物取引業法により「売買代金の3%+ 6万円」に消費税を加えた金額と定められており、税額は売買代金に連動して決まります。

売買代金7,000万円(税抜)のアパートを不動産会社に仲介依頼した場合、仲介手数料の上限額は以下の通りです。

| 仲介手数料(税抜) 7,000万円×3%+6万円=216万円 |

| 仲介手数料の消費税額(税率10%) 216万円×10%=21万6,000円 |

| 仲介手数料と消費税の合計 216万円+21万6,000円=237万6,000円 |

この場合、仲介手数料にかかる消費税は21万6,000円となり、仲介手数料と合わせた支払総額は237万6,000円です。

仲介手数料にかかる消費税は、売買代金が高額になるほど無視できない負担となります。アパート売却時は、仲介手数料と消費税を含めた実質的な手残り額を事前に把握したうえで、売却条件を検討しなければいけません。

売却後は、確保した資金を「より効率の良い資産」へシフトさせる良いタイミングと言えます。 売却時のコストを補い、資産拡大のペースを維持するためには、収益性の高い物件への再投資が合理的な選択の一つです。

希少ではありますが、利回り10%以上の物件も販売中です。次なる投資先の候補として、現在の市場に出ているラインナップを、ぜひ一度チェックしてみてください。

譲渡所得税の計算方法

譲渡所得税は、アパートの売却時にかかる税金の中でも高額になりがちです。また、マイホームと収益物件ではルールが異なる部分がある点にも注意が必要です。譲渡所得税の仕組みについて順を追って解説します。

譲渡所得の計算に使う「取得費」とは

譲渡所得の計算に用いる取得費とは、アパートの購入代金と購入にかかった費用の合計金額です。譲渡価額から控除できる費用のため、計上できる金額が高いほど税金の負担をおさえられます。

売却の対象が収益物件の場合、取得費として計上できる費用と必要経費として計上する費用に分かれます。二重計上しないようにご注意ください。

【取得費として計上できるもの】

- 土地や建物の購入代金※

- 仲介手数料

- 立退料

- 土地の測量費

- 建物の解体費用 など

※建物取得費は購入代金から所有期間中の減価償却費を差し引いた金額

【必要経費となるもの】

- 管理費、修繕積立金

- 損害保険料 など

(参考: 国税庁 No.3252 取得費となるもの)

譲渡所得の計算に使う「譲渡費用」とは

譲渡費用とは、アパートの売却に直接かかった費用です。取得費と同様に、計上できる金額が大きいほど納税額をおさえられます。

【譲渡費用の例】

- 仲介手数料

- 印紙税(売主が負担した分)

- 立退料

- 建物の解体費用

- 名義書換料(借地権の場合)

譲渡費用には、アパートを維持するためにかかった費用を含めることはできません。例えば、修繕費や固定資産税は譲渡費用ではなく、必要経費に該当します。

(参考: 国税庁 No.3255 譲渡費用となるもの)

短期譲渡所得税の場合

所有期間5年以下のアパートを売却する際に生じた所得を「短期譲渡所得」と呼びます。短期譲渡所得に税率を乗じた金額が譲渡所得税です。

短期譲渡所得の税率は高く設定されているため、売却のタイミングにご注意ください。ここでは、以下の条件で譲渡所得税の具体的な計算方法を解説します。

【諸条件】

対象:木造アパート

所有期間:4年

土地・建物の取得価額:各4,000万円※

建物の減価償却累計額:740万円

譲渡価額:9,000万円

譲渡費用:450万円

※購入価格(本体)と費用の合計金額

■STEP1:建物の減価償却

建物の取得価額4,000万円-減価償却累計額740万円=建物の取得費3,260万円

■STEP2:譲渡所得の計算

譲渡価額9,000万円-取得費7,260万円※-譲渡費用450万円=課税譲渡所得1,290万円

※土地の取得費4,000万円+建物の取得費3,260万円

■STEP3:譲渡所得税の計算

課税譲渡所得1,290万円× 39.63%=譲渡所得税511万2,200円

※100円未満切り捨て

長期譲渡所得税の場合

所有期間が5年を超える場合、長期譲渡所得の税率が適用されます。注意が必要なのは、所有期間の数え方です。譲渡所得の所有期間は、実際の所有期間ではなく1月1日を基準に数えます。売却のタイミングによっては、短期譲渡所得の税率が適用されてしまう恐れがある点にご注意ください。

【諸条件】

所有期間:6年

減価償却累計額:1,100万円

※他の条件は短期譲渡所得と同様

■STEP1:建物の減価償却

建物の取得価額4,000万円-減価償却累計額1,100万円=建物の取得費2,900万円

■STEP2:譲渡所得の計算

譲渡価額9,000万円-取得費6,900万円※-譲渡費用450万円=課税譲渡所得1,650万円

※土地の取得費4,000万円+建物の取得費2,900万円

■STEP3:譲渡所得税の計算

課税譲渡所得1,650万円×20.315%=譲渡所得税335万1,900円

※100円未満切り捨て

(参考: 国税庁 No.3208 長期譲渡所得の税額の計算)

短期譲渡所得に該当するアパート売却は、税率が39.63%と高く、売買代金だけで判断すると手元に残る資金が想像以上に少なくなるおそれがあります。売却後に「税金を考えていなかった」「もう少し待てば有利だった」と後悔するケースも発生しています。

ファミリーアセットコンサルティングの無料売却査定では、査定額だけでなく、短期譲渡所得税を考慮した実質的な手残り額や、売却タイミングによる違いまでご説明します。まだ売却予定がない方でも、将来に備えた判断材料として、今の物件価値の把握は重要です。短期譲渡で損をしないためにも、まずは無料売却査定で現状を確認してみてください。

アパート売却時の譲渡税の計算・申告で気を付けるポイント

アパート売却時は、取得費の計算や所得区分といった税制上のルールに注意が必要です。マイホームの売却時とは考え方が異なる点もあるため、違いを確認しておきましょう。確定申告する際に特に気を付けたい2つのポイントを解説します。

取得費は確定申告書の数字と一致する

建物の取得費は、取得価額から減価償却費を控除して求めます。土地は減価償却を行いません。注意が必要なのは、投資用アパートとマイホームとでは計算方法が異なる点です。

マイホームの場合は、確定申告時に所定の計算をして償却費相当額を算出します。一方、投資用アパートの場合は毎年確定申告をしているため、その数字を利用します。具体的には、取得価額から減価償却累計額を控除した金額が建物の取得費です。

したがって、譲渡所得の内訳書に記載する「取得費」と収支内訳書に記載する「未償却残高(期末残高)」は一致します。

譲渡所得と不動産所得の区分を混同しない

アパート売却時の確定申告で混同しやすい点として、所得区分の違いが挙げられます。アパート売却時に生じる譲渡所得は分離課税、家賃収入を得た場合の不動産所得は総合課税です。

総合課税:他の所得と合算して税額を計算する

分離課税:他の所得と分けて税額を計算する

上記の違いから、アパート売却時に生じた譲渡損失は他の所得(給与所得や事業所得など)と損益通算できません。また、譲渡所得の取得費と不動産所得の必要経費をしっかりと分類し、二重計上しないように注意が必要です。例えば、売却時に支払った立退料は必要経費ではなく、譲渡費用に該当します。

不動産所得の確定申告の計算方法や必要書類についての詳細は、こちらの記事をご覧ください。

アパートの売却で譲渡益が発生した場合の控除や税金対策

売却価格が高くなりやすいアパートの売却時は、高額な譲渡所得税が課されることがあります。手元に現金を残すために、活用できる特例制度を確認しておくとよいでしょう。ただし、収益物件の売却時はマイホームと比べて利用できる特例が限られています。物件を複数所有している方は、内部通算によって所得をおさえるのも手です。

特別控除

譲渡所得には、以下のように複数の特別控除があります。特別控除を利用できる場合、譲渡所得から控除することで税金の負担を大きくおさえられます。

- 居住用不動産を売却した場合の3,000万円特別控除

- 被相続人の居住用財産を売却した場合の3,000万円特別控除

- 平成21年・平成22年に取得した土地等を譲渡したときの1,000万円特別控除 など

上記の中でアパート売却時に利用できるのは、1,000万円の特別控除のみです。特別控除の適用条件の概要を以下にまとめました。

【対象】

- 平成21年(2009年)に取得した土地などを2015年以降に譲渡する

- 平成22年(2010年)に取得した土地などを2016年以降に譲渡する

【条件】

- 親子や夫婦など特別な間柄にある方から取得した土地などではない

- 相続や贈与、所有権移転外リース取引などで取得した土地ではない

- 特別控除や買換えの特例など、他の譲渡所得の特例と併用しない

(参考: 国税庁 No.3225 平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円の特別控除)

事業用資産の買換えの特例

事業用資産の買換えの特例は、特定の地域内にある事業用の土地や建物を譲渡し、一定期間内に買い換えた場合に受けられる制度です。特例を利用できる場合、譲渡益の課税(80%)を将来に繰り延べることができます(非課税になる制度ではありません)。

具体的な内容は、譲渡価額と買換資産の取得価額によって異なります。例えば譲渡価額<買換資産の取得価額であれば、譲渡価額×20%(※)を収入金額として税額を計算する仕組みです。残りの80%にかかる税額は将来に繰り延べることができます。

※地域によって異なります

【条件】

- 譲渡資産、買換資産は共に事業用である

- 買替資産が土地の場合、面積は原則譲渡した土地の面積の5倍以内である

- 取得日から1年以内に買替資産を事業の用に供する

- 特例の対象となる資産について、他の特例の適用を受けない など

譲渡資産と買換資産には、地域や用途、所有期間、土地の面積など組み合わせについて多数の条件があります。詳細は国税庁の公式サイトをご確認ください。

(参考: 国税庁 No.3405 事業用の資産を買い換えたときの特例)

損益通算

アパート売却時の譲渡所得は分離課税のため、譲渡損失が生じても他の所得と損益通算できません。ただし、同じ年に売却した土地や建物の譲渡益と相殺することは可能です。

■例:(A)給与所得500万円、(B)アパートの譲渡損失300万円、(C)土地の譲渡益400万円が同じ年に生じた場合

→AとB・Cは損益通算できませんが、B・Cを相殺して譲渡所得100万円に圧縮できます。

物件を複数所有している方は、譲渡益が生じる不動産と譲渡損失が生じる不動産を同じ年に売却することで、税金の負担を軽減できます。

(参考: 国税庁 No.3203 不動産を譲渡して譲渡損失が生じた場合)

税金以外のかかる費用も把握しておくことが重要

アパート売却時は、税金以外にも複数の費用がかかります。売却予定の方は、税金と併せて費用も把握しておきましょう。売却にかかる費用はケースバイケースですが、代表的な項目は以下の通りです。

- 仲介手数料

- 司法書士報酬

- ローン返済手数料

- 立退料

- 建物の解体費用

- 土地の測量費

- リフォーム費用

手残りを増やしたい方が注視しておきたいのは、税制ルールや不動産市況の動向です。特に、税制は頻繁に改正されるため、軽減税率や特例が適用されるタイミングで売却できるかどうかが売却の成否を左右します。

また、タイミングによって売りやすい時期、売りにくい時期があります。税金や費用と併せて、不動産市況の動向もチェックして適切なタイミングを見極めましょう。

アパート売却では、税金や各種費用に加えて「いつ売るか」によって、最終的な手残りが大きく変わります。税制改正や不動産市況は常に動いており、自己判断だけで最適なタイミングを見極めるのは簡単ではありません。

ファミリーアセットコンサルティングの無料売却査定では、現在の相場をもとにした査定価格だけでなく、税金や諸費用を考慮した実質的な手残りの目安まで確認できます。手残りを最大化するためにも、今のうちに無料売却査定で現状をチェックしてみましょう。

まとめ

アパートの売却で失敗しないためには、税金や費用を把握しておくことが大切です。特に譲渡所得税は高額になりやすいため、計算方法について理解を深めておきましょう。

適切な売却のタイミングは、対象の不動産によって異なります。売却予定のアパートに適した出口戦略を立てることが重要です。とはいえ、出口戦略に悩むオーナー様は少なくありません。売却を検討している方は、アパートの売却実績が豊富なファミリーアセットコンサルティングへぜひご相談ください。

監修者プロフィール