不動産売却の流れを把握しよう!相続や確定申告の流れも確認

目次

保有している不動産を売却したいと考えているものの、どのように手続きを始めたらよいか分からない方も多いのではないでしょうか。そこで本記事では、不動産を売却する際の流れを紹介します。

一般的な不動産売却の流れだけでなく、相続した不動産を売却する場合や、売却益を確定申告する際の流れについても理解が深まる内容です。不動産売却の予定がある方は、ぜひ参考にしてみてください。

不動産売却は、最初の判断と進め方によって手元に残る金額が大きく変わります。

ファミリーアセットコンサルティングでは、物件の状況や市場動向を踏まえて、

最適な売却タイミングと想定価格を無料で査定しています。

相続物件の売却や確定申告が必要なケースにも対応しており、

初めての方でも流れを整理しながら安心して進められるサポート体制です。

「まずはいくらで売れるのか知りたい」「売却の流れをプロと相談しながら進めたい」

という方は、無料の売却査定をご利用ください。

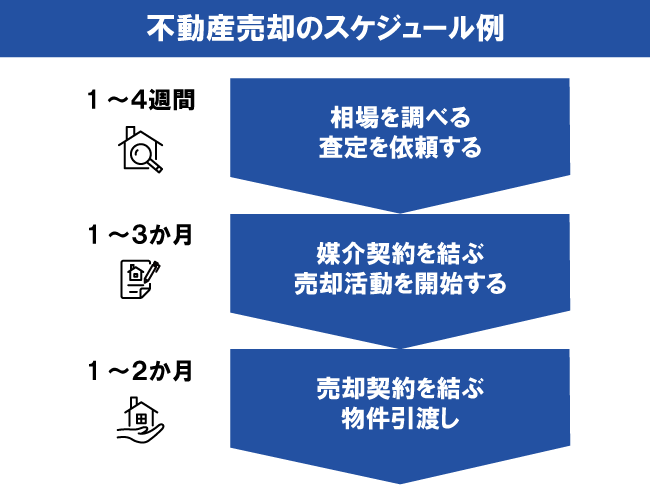

不動産を売却するまでのスケジュール

不動産の売却が完了するまでの目安期間は3か月~6か月程度です。売りたいと思っても全ての手続きを完了するには時間がかかるため、早めに準備を始めましょう。不動産の売却にかかる手続きの内容とスケジュールの一例は以下の通りです。

区分マンションの場合は、一棟アパートや一棟マンション、戸建て物件と比較すると短い期間で売却が完了しやすい傾向があります。所有している不動産が戸建て物件のときは、土地の形状や境界線の調査に時間がかかるケースが多いため、スケジュールに余裕を持って手続きを開始しましょう。

不動産売却の一般的な流れと手順

1.相場を調べる

不動産を売却する際はまず相場を調べましょう。不動産を適正な価格で売却するためには、どれくらいの金額で売れるかを事前に把握しておくことが大切です。

2.査定を依頼する

『楽待』や『健美家』といった不動産ポータルサイトをチェックし、売却したい物件の相場がわかったら査定を依頼します。

3.媒介契約を結ぶ

販売実績が豊富な不動産会社を見つけ、納得できる査定額を提示されたら、媒介契約を結びましょう。媒介契約の種類は3種類あり、契約方法は自身で選択可能です。

- 一般媒介:自分で買主を見つけることが可能で、複数社に依頼できる

- 専任媒介:依頼できる不動産は1社となるものの、自分で買主を探せる

- 専属専任媒介:依頼できる不動産が1社のみとなり、自分で買主を探すことも不可能

4.買主と売買契約等の手続きをする

契約を結んだ後は、不動産会社の仲介により不動産の売却が開始されます。購入希望者と条件の合意が取れた場合は、そのまま売買契約と物件の引き渡しに進みます。

5.物件を引き渡しする

引き渡しの前までに、所有権移転手続きやローンの抵当権の抹消手続きなども終えておかなければなりません。全ての準備が整ってから不動産を引き渡すことで、不要なトラブルを回避できます。

6.確定申告を済ませる

なお、不動産を売却したことにより利益が出た場合は確定申告が必要です。確定申告手続きの流れについては後述します。

相続した不動産を売却する流れは?

相続により不動産を所有することになるケースも少なくありません。しかし「相続はしたものの、やっぱり管理が難しい」のであれば、思い切って手放すのもひとつです。ここでは、相続で取得した不動産を売却する流れを紹介します。

大まかな流れのイメージ

相続によって不動産を取得する場合、まず相続に関する手続きをしなければなりません。具体的には、以下のような流れで手続きが進みます。

- 相続の発生

- 遺産分割協議

- 相続登記

- 不動産の売却

自分で購入した不動産の売却手続きと異なる点は、「遺産分割協議」と「相続登記」の必要があることです。相続に関する手続きは時間がかかるケースも考えられることから、一般的な売却の流れよりも多めに見積もったほうがよいでしょう。

遺産分割協議を行う

相続が発生した際にまず確認したいのが、遺言書の有無です。遺言書があれば記載内容が優先になりますが、遺言書がない場合は遺産分割協議をします。遺産分割協議とは、誰がどの財産をいくら相続するか、相続財産の分割方法や割合について具体的に決める話し合いのことです。

遺産分割協議では、法定相続人になる方を集めて、全員が納得する方法で財産を分配しなければなりません。遺産の分割方法は主に以下の4つに分けられます。

- 現物分割:個別の財産をそれぞれ相続する方法

- 代償分割:一部の相続人が分割できない財産を相続し、他の相続人にその分の金銭を受け渡す方法

- 換価分割:分割できない財産を売却し、その売却益を相続人で分割する方法

- 共有分割:財産を共有名義にする、あるいは、権利を等分して相続する方法

遺産分割協議に期限はありませんが、相続税の申告期限(10か月以内)までに終わらせるのが一般的です。また、相続放棄や限定承認といった相続方法を選択する場合は、相続が発生したことを知った日から3か月以内に申述する必要があります。遺産分割協議の話し合いは早めに開始しましょう。

法務局へ相続登記をする

相続登記とは、相続により不動産を取得することになった際に行う名義変更のことです。相続登記をしない場合、不動産の所有者が不明確になるため売却手続きができなくなる恐れがあります。また、不動産を差し押さえられたり、他の相続人が共同名義にしてしまったりするリスクもあるため注意しましょう。

相続登記の際は、必要書類を集めて不動産の住所地の法務局に申請します。提出が必要となる書類の一例は以下の通りです。

- 登記申請書

- 被相続人の戸籍謄本または戸籍全部事項証明書(出生から死亡まで確認できるもの)

- 被相続人の住民票の除票

- 相続人の戸籍謄本

- 新名義人の住民票

- 遺産分割協議書

- 固定資産評価証明書

- 本人確認書類 など

また、相続登記の際は登録免許税の納税も必要となります。税額は固定資産税評価額の0.4%です。固定資産評価額は固定資産税の納税通知書から確認できます。

不動産会社と媒介契約を結ぶ

相続登記が完了した後の流れは、一般的な不動産売却のケースと同じです。不動産会社と媒介契約を結んで買主を探し、不動産を売却します。

相続により取得した不動産をすぐに手放す場合、「売主が不動産の状態を把握しきれていない」「修繕や清掃が完了していない」ということも少なくありません。しかし、できるだけ状態をよくしておくことで、購入希望者からの評価が高くなる傾向があります。不動産の実態を把握し、必要に応じて適切な対応を取りましょう。

不動産を売却した際の確定申告の流れ

土地や建物を売った際に得た利益は「譲渡所得」と呼ばれており、給与や事業などで得る所得とは分けて計算・申告する分離課税です。自営業・会社員に関わらず、確定申告しなければなりません。ここでは、確定申告の流れや譲渡所得税の計算方法を紹介します。

1.必要書類を用意する

まずは、必要書類を用意します。書類は主に、「税務署から入手するもの」と「自分で用意するもの」の2種類です。

【税務署から入手するもの】

- 確定申告書(B様式)

- 確定申告書第三表(分離課税用)

- 確定申告書付表兼計算明細書(譲渡所得の内訳書)

【自分で用意するもの(一例)】

- 不動産を購入したときの売買契約書

- 不動産を売却したときの売買契約書

- 仲介手数料や印紙税など、売却費用に関する領収書

- 特例の利用に必要な書類 など

ケースに応じて必要書類が異なります。詳しい情報は、国税庁のホームページに記載されているため参考にしてみてください。

(参考:「国税庁 申告書添付書類一覧」)

2.課税譲渡所得金額の計算をする

確定申告書を記載する前に、譲渡所得税がいくらになるか計算で求めましょう。譲渡所得税の計算の流れは以下の通りです。

- 譲渡所得額を求める:譲渡所得額=譲渡価額(売却代金+固定資産税等精算金)-譲渡費用-取得費

- 課税譲渡所得額を求める:課税譲渡所得額=譲渡所得額-特別控除額

- 譲渡所得税額を求める:譲渡所得税額=課税譲渡所得×譲渡所得税率

なお、譲渡所得税率は保有期間によって異なり、保有期間が5年以下のケースは短期譲渡所得、5年を超える不動産は長期譲渡所得に該当します。

【譲渡所得税率】

| 所得税 | 復興特別所得税 (所得税額の2.1%相当) |

住民税 | 合計 | |

| 短期譲渡所得 (所有期間5年以下) |

30% | 0.63% | 9% | 39.63% |

| 長期譲渡所得 (所有期間5年超え) |

15% | 0.315% | 5% | 20.315% |

(参考:「国税庁 譲渡所得の計算のしかた」)

3.確定申告書類を記載する

譲渡所得税額が明確になったら、確定申告書を記載しましょう。確定申告書類は税務署や役所の窓口で受け取るか、国税庁のホームページからダウンロードするといった方法で入手可能です。また、インターネット経由での確定申告「e-Tax」からでも申告できます。e-Taxであれば、窓口に書類を提出しに行ったり郵送したりする手間が省けるため便利です。

なお、譲渡所得の確定申告をする際は、特別控除が利用できる場合もあります。控除を利用すれば節税につながるため、利用できそうなものがあれば活用しましょう。一例は以下の通りです。

- 事業用資産の買換えの特例

- 平成21年および平成22年に取得した土地の特別控除

- マイホームを売った場合の3,000万円の特別控除の特例

- 農地保有の合理化などのために土地を売った場合の800万円の特別控除の特例

- 公共事業などのために土地や建物を売った場合の5,000万円の特別控除の特例 など

4.納税を済ませる

不動産を譲渡した日の属する年の翌年、2月16日~3月15日の間に確定申告をします。また、納税についても同じ期限内に完了させなければなりません。納税方法は以下の通りです。

- 預貯金口座からの振替納付

- クレジットカード納付

- e-Taxによる電子納付

- コンビニエンスストア納税(RQコード納付)

- 金融機関や税務署での現金納付

- スマホアプリ納付

不動産の売却益に発生する税金は高額になることもあります。納付が難しいときは、「猶予制度」や「延納制度」を利用しましょう。税務署に猶予制度の利用をあらかじめ申請しておけば、未申請のケースに比べて延滞税の金額が軽減されます。

不動産の売却を検討したらやっておきたいこと

ここでは、不動産の売却を検討し始めたときにやっておきたい3つのことを紹介します。希望に沿った売却を実現するためには、コツコツと準備を進めておくことが大切です。やっておきたいポイントを確認しながら、少しずつ準備を進めましょう。

ローンの残債を確認する

不動産の売却時はローンを完済し、「抵当権」を抹消させておく必要があります。抵当権とは、金融機関が設定する権利であり担保のようなものです。抵当権がついたローンを「有担保ローン」、ついていないローンを「無担保ローン」と呼びます。有担保ローンが残った状態の不動産は、ローンを借りている金融機関の担保になっているため、所有者の一存で売却することは困難です。

また、ローンの残債が売却金額を上回ると負債が残り、不足金を支払わなければなりません。不動産を売却する際には必ずローンの残債を確認し、残債があれば「支払える金額か」どうかも確認しましょう。

売却価格のボーダーラインを決める

購入希望者との交渉をスムーズに進めるためにも、売却価格のボーダーは決めておくことも大切です。「売りたい理想価格(出口戦略で掲げていた額)」と、「最低価格」の2つを明確にして、「ここまでなら妥協できる」と思える金額を導き出しましょう。

ただし、ボーダーラインを決定するのは簡単なことではありません。市場価値や需要に見合った金額を設定しなければ、「なかなか売れない」といった状況に陥る可能性があります。自身で売却価格を設定することに難しさを感じる場合は、不動産会社に査定を依頼して相場を確認しましょう。

実績豊富な不動産会社を探す

査定の依頼先を探す際は、売買実績が豊富な不動産会社を選ぶことが大切です。そのような不動産会社は、適切な価格と充実したサービスで不動産売却のサポートをしてくれます。不動産会社のホームページから、相談数や実績、サービス内容などをチェックしましょう。

また、実際に相談した際の相性や雰囲気も確認しておきたいポイントです。個別相談会や無料セミナーなどを実施している場合もあるため、積極的に参加してみましょう。

まとめ

不動産を売却する際は、まず査定と不動産会社探しから開始しましょう。その後、不動産会社と媒介契約を結んだら、不動産の売却活動をして契約成立を待ちます。

一般的に、不動産の売却までには3~6か月かかりますが、相続した不動産の場合は遺産分割協議などを挟むため、より長引く場合があります。いずれにしろ、売却を検討し始めたら、余裕を持って準備を進めておくことが重要です。