不動産投資は損益分岐点が重要!計算方法や投資のポイントを徹底解説

目次

不動産投資で利益を上げるには、損益分岐点を意識した運用を行うことが大切です。しかし損益分岐点の考え方や計算方法について詳しく知らない方もいるでしょう。

そこでこの記事では、不動産投資における損益分岐点の概要や計算方法、損益分岐点を上回るためのポイントなどについて詳しく解説します。不動産投資を成功させるためにも、損益分岐点への理解を深めましょう。

不動産投資で安定して利益を確保するには、損益分岐点を正しく理解し、収支のバランスを長期的に管理することが欠かせません。

ただ、実際には必要経費や空室率、修繕費など多くの要素が絡むため、自分だけで正確に把握するのは難しいと感じる方も多いはずです。

ファミリーアセットコンサルティングでは、物件ごとの収益性を丁寧に分析し、損益分岐点を踏まえた安全な投資設計や改善の方向性をお伝えしています。数字が苦手な方でも安心して判断できるよう、分かりやすい形でサポートしています。

「損益分岐点を踏まえて、失敗しない不動産投資を進めたい」という方は、ファミリーアセットコンサルティングの無料投資相談をご利用ください。

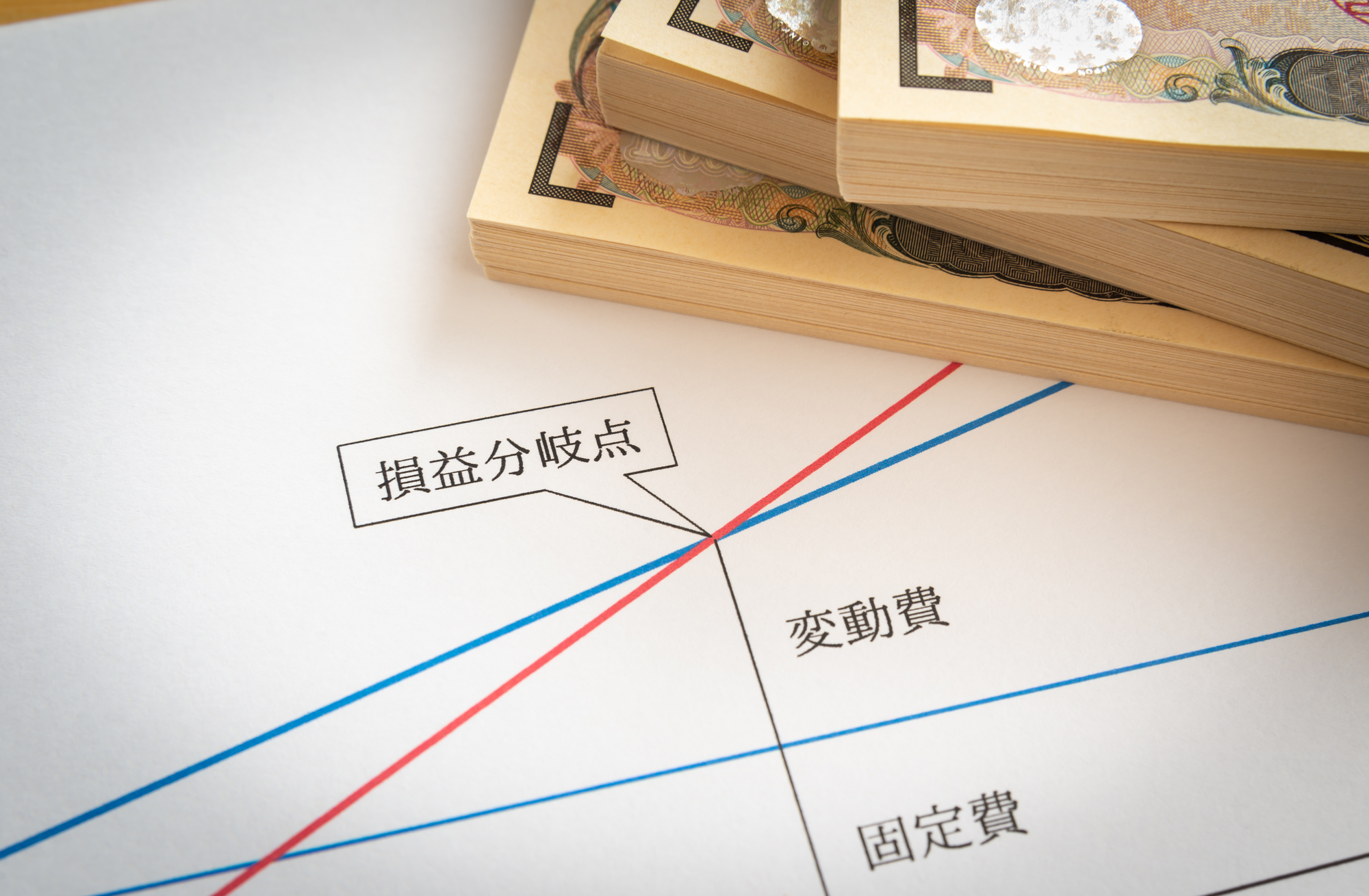

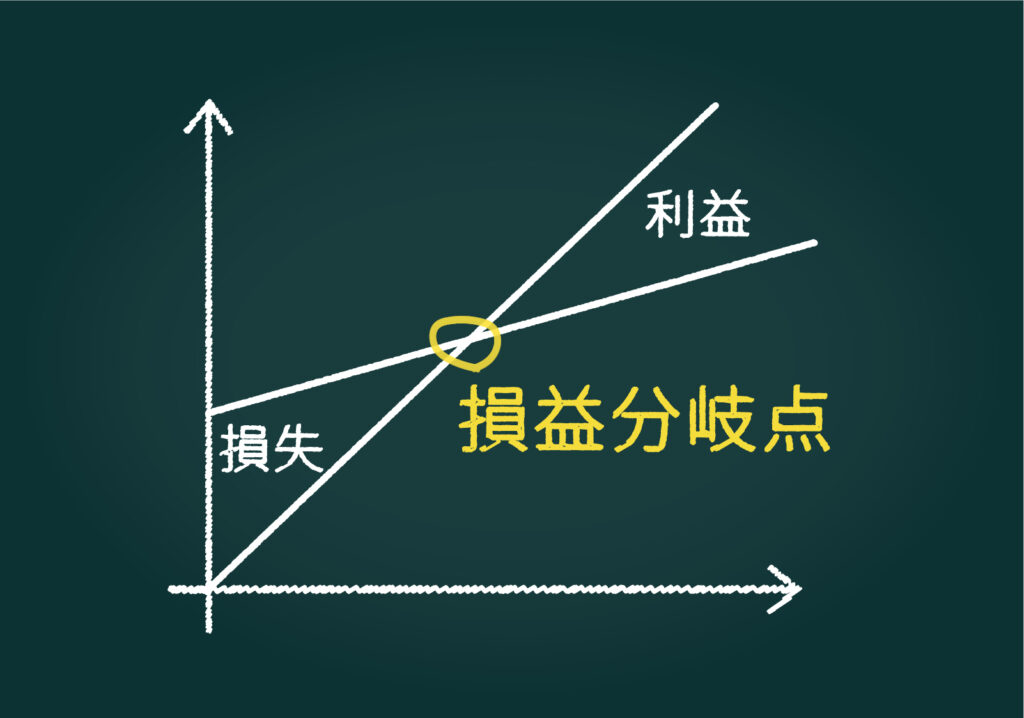

損益分岐点とは何か?

損益分岐点とは、利益と損失の境目のことです。利益は売上高から費用を差し引くことで求められますが、売上高と費用の金額が等しい場合は利益も損失も出ません。この利益がゼロとなるポイントが損益分岐点であり、損益分岐点を上回れば黒字に、下回れば赤字になります。

不動産投資における損益分岐点は、運用時と売却時に分けて考える必要があります。運用時の損益分岐点は、家賃収入から諸経費やローン返済額といった支出を差し引いて算出します。一方、売却時の損益分岐点は、投資用不動産購入時に支払った全ての金額から運用損益や売却損益などを差し引き、プラスマイナスゼロとなる部分です。

不動産投資では、損益分岐点を下げるほど利益を出しやすくなります。損益分岐点を下げるには家賃収入を増やすか、諸経費やローン返済額などの支出を減らす必要があります。

不動産投資における損益分岐点は短期と長期で考える

運用期間中にいくら家賃収入を得ていても、売却時に不動産価格が大きく下落していれば損失が出てしまいます。反対に、毎月のキャッシュフローが赤字で運用益を得られていない場合でも、売却価格が高ければ利益が出ることもあるでしょう。

不動産投資ではインカムゲイン(資産を保有することで得られる利益)とキャピタルゲイン(資産の売却で得られる利益)の両方が大事であり、別々に考える必要があります。ここでは、インカムゲインやキャピタルゲインを得るための注意点について解説します。

運用時の単年キャッシュフローを「税引後」で考える

キャッシュフローには「税引前利益」と「税引後利益」があります。両者は次の計算式で求めます。

- 税引前利益=年間家賃収入-経費(固都税・管理費・広告費・修繕費など) -購入時の諸費用(登録免許税、不動産取得税、各種手数料など)-ローン利子-減価償却費

- 税引後利益=税引前利益-所得税・住民税

平たくいえば、税引前利益は課税対象額、税引後利益は手元に残るお金です。つまりキャッシュフローは税引き後で考えることが大切です。

法定耐用年数を過ぎた木造建物は4年間で償却することになるため、1年当たりの減価償却費を大きく取れます。例えば4,000万円の投資用不動産であれば、1年当たり「4,000万円÷4年=1,000万円」の減価償却費を経費として計上できます。

一定期間は不動産所得を赤字として計上しやすく、給与所得などと損益通算することによって所得税を大幅におさえられる可能性があるでしょう。

売却時の出口戦略まで見据えて購入する

売却時に損益分岐点を上回るためには、ローンの残債と売却諸費用の合計額を超える価格で売却する必要があります。売却諸費用としては、仲介手数料や印紙税、譲渡所得税などがかかります。

ただし不動産価格は建物の資産性や収益性、劣化状況、市況などによって左右されるため、売却時になってみないと分かりません。不動産を購入するときには、どのくらい価格が下落したら損益分岐点を下回ってしまう可能性があるのか、事前にシミュレーションしておくとよいでしょう。

不動産投資における損益分岐点の計算事例

不動産投資で確実に利益を上げるためには、損益分岐点を求めた上で事業計画の策定に取り組む必要があります。ただし、不動産投資における損益分岐点は運用時と売却時で求め方が異なる点に注意しましょう。ここからは、運用時と売却時の2つのケースにおける損益分岐点の計算方法を解説します。

運用時の場合

以下の条件の投資用不動産を運用した際の損益分岐点を計算していきましょう。

- 購入価格:5,000万円

- 想定家賃収入:360万円(年額)

- ローン返済額:250万円(年額)

- 諸経費:50万円(年額)

上記の投資用不動産の場合、年間の想定家賃収入が360万円、支出300万円(ローン返済額200万円+諸経費20万円)です。家賃収入と諸経費およびローン返済額から、損益分岐点となる入居率を算出します。損益分岐点となる入居率の計算式は以下の通りです。

300万円÷360万円×100=83.3%

つまり1年間で83.3%以上の入居率を維持していれば、家賃収入から諸経費やローン返済額を差し引いても利益を得られるでしょう。

売却時の場合

次は以下の条件で売却時の損益分岐点を計算してみましょう。なお計算を分かりやすくするため、家賃の変動や空室などは加味していません。

- 購入価格:5,000万円

- 想定家賃収入:360万円(年額)

- ローン返済額:250万円(年額)

- 諸経費:50万円(年額)

- 購入時諸経費400万円

- 売却時諸経費:200万円

- 所有期間:10年

上記の投資用不動産を10年間所有した場合の想定家賃収入は、「360万円×10年間=3,600万円」です。

また、運用支出は「300万円(ローン返済額250万円+諸経費50万円)×10年間=3,000万円」です。購入時と売却時の諸経費および残債返済額を加えると、「「3,000万円+400万円+200万円+3,500万円(残債)」=6,100万円が合計支出となります。

このケースにおける売却時の損益分岐点は「6,100万円-3,600万円=3,500万円」であり、10年後に3,500万円以上、つまり残債額の金額以上で売却できれば利益を得られることが分かります。

不動産投資において損益分岐点を上回るために

不動産を運用する場合、物件の状態だけでなく立地や稼働率、ローンの返済比率などさまざまな要素が関係します。なるべく買い手が付きやすい投資用不動産を選ぶとともに、出口戦略をしっかり立てておくことが大切です。ここでは、損益分岐点の観点から考えた良い物件の特徴や損益分岐点を上回るためのポイントを解説します。

返済比率を下げる

不動産投資ローンを組む際に、融資の返済期間が長いほど毎年のローン返済額をおさえられます。また、可能な限り自己資金を多く投下すれば返済比率を下げられます。ローン返済の負担が大きいと損益分岐点も高くなってしまうため、返済額を下げることを意識しましょう。

融資を受ける金融機関や個人の属性などによって融資額や融資期間は異なりますが、余裕を持って運用するには返済期間をできるだけ長く設定し、現金を手元に残しておくことが大切です。

家賃下落リスクが低い物件にする

投資用不動産は、経年劣化に伴って家賃が下落するリスクがあります。そのため、なるべく家賃下落率の低い投資用不動産を選び、家賃収入の減少をおさえることが大切です。

ある程度築年数が経過した中古の投資用不動産であれば家賃下落率が比較的低いので、安定した運用を行いやすく、将来的な利益の見通しも立てやすくなるでしょう。その一方で、新築の投資用不動産の資産価値は基本的に完成時がピークであり、購入後の家賃下落率が大きい傾向にあるので注意が必要です。

稼働率を維持する

投資用不動産を所有する上で避けられないのが「空室リスク」です。不動産投資では入居者がいなければ家賃収入を得られません。空室状態が続くと毎月のローン返済額やランニングコストを家賃収入では賄えなくなり、不動産投資が赤字に転落してしまいます。

空室リスクをおさえるには、賃貸需要の見込める立地の投資用不動産を選ぶことが大切です。投資用不動産を購入する際は、周辺環境が充実しているか、交通の便は良いかなどを確認するようにしましょう。

流動性が高い物件にする

不動産投資においては、売りに出したときにすぐ買い手が見つかる流動性が高い投資用不動産を選ぶことが大切です。ただし、不動産は比較的流動性が低い資産といわれており、買い手が見つからない場合は長期間売却できないといったケースも珍しくありません。

流動性は都心部ほど高い傾向にあるので、人口が多いまたは増加傾向にあるエリアから投資用不動産を選ぶことで、売却時に買い手が見つかりやすくなるでしょう。

資産性・収益性のいずれかに強みがある物件を選ぶ

不動産投資において資産性と収益性は、一般的に相反した関係ですが、いずれかに強みがある物件を選びましょう。

| 物件の強み | どんな物件か | 損益分岐点に与える影響 |

|---|---|---|

| 資産性が高い | 立地が良い、積算評価が高い | 値下がりしにくく売却益が出やすい |

| 収益性が高い | 利回りが高い | 空室率やランニングコストが低く利益が出やすい |

全てを満たす物件が理想ですが、「いずれかに強みを持つ」だけでも損益分岐点を下げることに貢献します。

売却のタイミングを意識する

投資用不動産の売却によって得た利益には、譲渡所得税(所得税・住民税・復興特別所得税)が課されます。ただし、売却する投資用不動産の所有期間によって「短期譲渡所得」と「長期譲渡所得」に分けられ、以下の表のように税率が大きく異なる点に注意が必要です。損益分岐点を上回るためにも、売却するタイミングを意識しましょう。

| 所有期間 | 税率 | |

| 短期譲渡所得 | 5年以下 | 39.63% (所得税・復興特別所得税率30.63%、住民税率9%) |

| 長期譲渡所得 | 5年超 | 20.315% (所得税・復興特別所得税率15.315%、住民税率5%) |

(参考:『国税庁 短期譲渡所得の税額の計算』 『国税庁 長期譲渡所得の税額の計算』)

所有期間が5年を超えれば20.315%の税率で済むので、売却を検討するひとつのタイミングとして頭に入れておきましょう。

大規模修繕を行いバリューアップする

マンションやアパートは建築から10〜15年後に大規模修繕を行うのが一般的ですが、建物の修繕に加えてバリューアップ工事を行うことも大切です。入居者や時代のニーズに合わせて住環境を整えることで、建物の資産価値向上を狙えます。

ただし、バリューアップさせることができなければ無駄な出費となってしまうこともあります。購入時に、長期的な修繕計画を立てておくことがおすすめです。

まとめ

損益分岐点は、運用時だけでなく出口戦略を立てる上で大切な指標となります。損益分岐点を知った上で、自分に最適な物件を選びましょう。

ファミリーアセットコンサルティングでは、不動産のプロフェッショナルとしてお客様の資産背景やご希望に合わせ、多角的な目線でアドバイスいたします。購入時だけでなく、所有不動産の売却相談も行っておりますので、不動産投資に関する疑問や質問がある方は、ぜひファミリーアセットコンサルティンにご相談ください。

監修者プロフィール