103万円の壁はなくなる?年収の壁について詳しく解説

目次

日本にはいくつかの「年収の壁」がありますが、その中でも「103万円の壁」が注目されています。

「年収の壁」とは社会保険制度において、特定の年収を境に税金や保険料負担が増加する仕組みを指します。この制度は、主にパートタイムやアルバイト労働者の働き方や収入に影響を及ぼします。

さまざまな年収の壁が存在し、働く意欲の低下や労働時間を調整する要因となっていますが、これは制度設計の目的から来るものであり、同時に課題も浮き彫りとなっています。本記事では、「103万円の壁」を含む年収の壁について詳しく解説し、それが家庭や社会に与える影響、そして今後の制度改正の可能性についても考察していきます。

年収の壁は制度が複雑で誤解も多く、家庭の収入設計にも大きな影響があります。最新の制度内容や具体的な対策を把握しておくことで、手取りを減らさずに働き方を選べるようになります。

ファミリーアセットコンサルティングの無料会員登録では、制度改正の動きや賢い働き方・資産形成に役立つ情報を優先的に受け取れます。仕組みを正しく理解して、将来の選択肢を広げたい方はぜひご活用ください。

103万円の壁とは

「103万円の壁」とは、年収が103万円を超えると所得税の支払いが発生することを指しています。基礎控除48万円と給与所得控除55万円を合わせると103万円となるため、年収が103万円以下であれば所得税はかかりません。

さらに、年収が103万円を超えると扶養者である配偶者に対して適用される「配偶者控除」が「配偶者特別控除」に変更になります。

また、世帯主の勤務先に配偶者手当や家族手当などの福利厚生としての扶養手当がある場合も注意が必要です。企業により扶養手当の基準年収は異なりますが、103万円以下とされていることが多いため、年収103万円を超えると手当が受け取れなくなることもあります。

日本の税制における基礎控除

基礎控除とは所得控除の1つで、所得金額によって異なります。所得金額が2,400万円以下の場合の基礎控除額は48万円となっており、年収が300万円の給与所得者であっても、課税所得計算の際に48万円が控除され、これによって課税される金額が減少します。

| 納税者本人の合計所得金額 | 控除額 |

| 2,400万円以下 | 48万円 |

| 2,400万円超2,450万円以下 | 32万円 |

| 2,450万円超2,500万円以下 | 16万円 |

| 2,500万円超 | 0円 |

配偶者控除と扶養控除の関係

配偶者控除と扶養控除は、所得税を軽減するための制度で、以下のような条件が定められています。それぞれいくつかの条件がありますが、いずれも年収103万円を超えると控除の対象外になってしまいます。

配偶者控除

配偶者控除とは納税者に所得税法上の控除対象配偶者がいる場合に、一定の金額の所得控除が受けられる制度です。配偶者控除を受ける条件は以下になります。

- 民法の規定による配偶者であること(内縁関係の人は該当しません。)。

- 納税者と生計を一にしていること。

- 年間の合計所得金額が48万円以下(令和元年分以前は38万円以下)であること。(給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないことまたは白色申告者の事業専従者でないこと。

扶養控除

扶養控除とは控除対象の扶養親族がいる場合、課税所得から一定の金額の所得控除が受けられる制度です。扶養控除を受ける条件は以下になります。

- 配偶者以外の親族(6親等内の血族および3親等内の姻族をいいます。)または都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること。

- 納税者と生計を一にしていること。

- 年間の合計所得金額が48万円以下(令和元年分以前は38万円以下)であること。

- (給与のみの場合は給与収入が103万円以下)

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないことまたは白色申告者の事業専従者でないこと。

103万円の壁の歴史的背景と制度の目的

配偶者控除は農・自営業者向けの所得税減税を推進する中で、大規模減税の一環として1961年に導入されました。当初の配偶者控除額は9万円、扶養控除は5万円でした。その後1974年には配偶者控除額と扶養控除額は同一になり、1987年に「配偶者特別控除」が創設されました。

「配偶者特別控除」が導入されるまでは、配偶者の年収が103万円を超えると、納税者である夫などの配偶者控除がなくなり一気に税負担が増えていました。

しかし、「配偶者特別控除」の導入により、配偶者控除がすぐになくなるのではなく、段階的に減るようになりました。

さらに平成30年からは、配偶者の控除が減り始める年収は150万円に引き上げられ、配偶者の年収が増加した際に手取りが減ることはなくなり、税制上の「壁」は解消されました。

103万円の壁の影響と問題点

103万円の壁は、パート労働者の働き控えにつながっています。配偶者特別控除の導入により、配偶者の「103万円の壁」は解消されましたが、心理的な壁は残っており、また学生のアルバイトでも103万円を超えると扶養控除が受けられなくなる点も注意が必要です。

パート労働者と世帯の所得に与える影響

配偶者特別控除の導入により、現在は一定の基準を満たせば150万円まで満額での控除対象となりますが、企業の扶養手当の要件に103万円の基準が残っていることなどが、パートタイムで働く人たちの「心理的な壁」となっています。

例えば、年収105万円の場合を見ていきましょう。

105万円 − 103万円 = 2万円

2万円 × 所得税5% = 1000円

課税される金額は1,000円となり、それほど大きな負担ではないのではないでしょうか。

後述しますが、年収が106万円を超えると勤務先が51人以上の場合、社会保険料が発生、年収150万円から配偶者特別控除の減額など、年収が上がるにつれ所得税以外の負担も発生します。下記の例を見ていきましょう。

例:夫(会社員 年収800万円) 妻(パートタイム 年収100万円)

子①19歳(アルバイト 年収80万円) 子②17歳(アルバイト 年収50万円)

扶養控除

妻(配偶者控除)38万円 + 子①(扶養控除)63万円 + 子②(扶養控除)38万円 = 139万円

例:夫(会社員 年収800万円) 妻(パートタイム 年収200万円)

子①19歳(アルバイト 年収150万円) 子②17歳(アルバイト 年収110万円)

扶養控除

妻(配偶者控除)0万円 + 子①(扶養控除)0万円 + 子②(扶養控除)0万円 = 0万円

扶養親族が年収103万円以下の場合は、合計で139万円の扶養控除を受けることができるのに対し、配偶者の年収200万円以上、子供の年収103万円以上になると控除は0になってしまいます。

こうした複雑な制度であることから、103万円を一つの基準として考える方が多く、103万円を超えないようにすることが働き控えにつながります。

また、この収入制限はパート労働者自身のモチベーションにも大きな影響を与えています。収入の上限を意識すれば働く意欲がそがれるだけでなく、せっかくのキャリア形成やスキル向上の機会を逸することにもつながります。さらに、社会全体としても、生産性や労働力の最大化が難しくなるでしょう。特に日本では労働力人口の減少が課題となっている以上、年収の壁による労働抑制は、経済の持続的な発展を妨げる要因といえるでしょう。

働く女性への影響

年収の壁は特に短時間で働く女性の収入とキャリアの形成に大きな影響を与えています。年収に応じていくつもの壁があることで、配偶者がいるパート女性の多くは130万円以下で働いています。

株式会社野村総合研究所の調査によると、年収の壁を意識して、就業時間や日数を調整している方の割合は60%を超えており、さらに時給上昇により「さらなる就業調整」につながることがうかがえます。

例えば、子育てと仕事を両立したいと望む女性が、扶養控除の要件を優先し、収益を意図的に抑えることは、働く女性の労働意欲を低下させるだけでなく、女性の職場での活躍に制限をかけることになります。

株式会社野村総合研究所:有配偶パート女性の就労実態に関する調査

年収の壁について

年収の壁は「103万円の壁」以外にも、「106万円」「130万円」「150万円」など段階別に存在し、それぞれの金額ごとに異なる税制や保険制度が複雑な仕組みになっています。ここでは「103万円の壁」以外の年収の壁について詳しく解説いたします。

100万円の壁:住民税が課税される

年収が100万円を超えると住民税が課税されます。住民税とは住んでいる都道府県や市区町村などの自治体に納める地方税の一つです。

自治体によっては、住民税がかかる年収の基準額が異なる場合があるため、基準額がいくらなのか、自治体のサイトなどで確認しましょう。

106万円の壁:社会保険料の支払いが発生

勤務先の企業が51人以上の場合、年収106万円を超えると社会保険料を支払わなければなりません。社会保険料の負担額は「103万円の壁」の税金の負担より大きくなります。

社会保険の加入条件(短時間労働者)

● 勤務先の従業員数が101名以上

● 週の所定労働時間が20時間以上

● 月額賃金が8万8,000円以上(年間約106万円)

● 2ヶ月を超える勤務の見込みがある

● 学生ではない

130万円の壁:扶養家族の範囲外に

勤務先の企業が50人以下の場合も、年収130万年を超えると社会保険料を支払わなければなりません。

130万円の壁は給与だけでなく、交通費や残業代、家族手当などすべての収入が基準になる点に注意しなければなりません。

130万円を少し超える場合は、手取りが減ってしまうので、収入を調整して130万円未満にするか、おおよそ年収155万円前後で手取りが回復してくるので、それ以上の収入を目指すのも良いでしょう。

150万円の壁:配偶者特別控除の満額ライン

年収が150万円を超えると、配偶者の配偶者特別控除が満額で受け取れなくなります。例えば妻がパートで働く場合、年収が150万円を超えると、扶養者である夫が受けられる控除額が段階的に減少します。

200万円の壁:配偶者特別控除が受けられなくなる

150万円を超えると、段階的に減少していた配偶者特別控除ですが、配偶者の年収が201万6,000円を超えると、配偶者特別控除が一切受け取れなくなります。

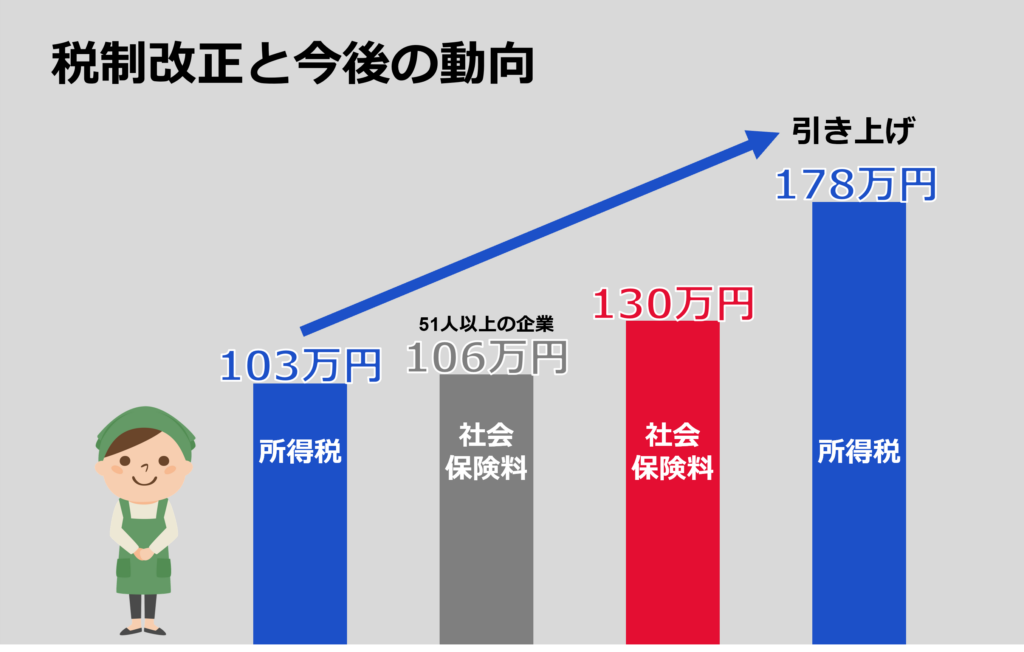

税制改正と今後の動向

所得税がかかる年収を103万円から178万円へと引き上げる案が出ていますが、103万円の壁が見直されたとしても、106万円の社会保険の壁は残ります。社会保険料の負担は大きい為、社会保険料の分の手取りが減ることを懸念して、引き続き働き控えがおこる可能性もあるでしょう。近年、「年収の壁・支援強化パッケージ」で社会保険の加入要件も見直しが行われています。

まとめ

103万円の壁をはじめとした年収の壁は、多くの人々にとって密接に関わる重要なテーマです。本記事では、年収の壁の仕組みや、それらが働き手や家庭にどのような影響を及ぼすのかについて解説しました。

年収の壁による影響を把握した上で、これを機会にご自身の働き方や家庭の収入計画を振り返りましょう。その中で自分や家族にとって理想的なバランスを見つけることが重要です。また、税制変更をはじめ、関連する話題についても継続的に注視し、適切な対応を取れるよう準備を進めましょう。

監修者プロフィール