サラリーマンができる節税対策10選|個人が実践する方法とは

目次

サラリーマンの方は給与から税金や社会保険料が天引きされるため、節税についてなじみがない方は多いかと思います。

一方で、サラリーマンでも「各種控除制度」やNISA(ニーサ)などの「非課税制度」「不動産投資」などを利用すると節税効果を得られる点をおさえておきましょう。

また、一般的に節税対策は高所得者が行うものと思われていますが、所得に限らず節税できる可能性があるため、一度検討するのをおすすめします。

本記事ではサラリーマンができる節税対策を10選紹介します。節税対策を行いたいサラリーマンの方はぜひ参考にしてください。

節税対策の第一歩として、不動産投資を活用するサラリーマンが増えています。

家賃収入を得ながら、減価償却や経費計上による節税効果を得られるのが大きな魅力です。

ファミリーアセットコンサルティングでは、年収や貯蓄額に応じた最適な不動産投資プランを専門アドバイザーが無料でご提案します。

「自分にできる節税方法を知りたい」「副収入を得ながら資産を増やしたい」という方は、ぜひ一度無料投資相談をご利用ください。

| この記事で分かること ・具体的な節税シミュレーションと税制優遇額 ・サラリーマンができる節税対策10選の概要 ・不動産投資による節税の仕組みと中古物件のメリット ・減価償却費の計算式を用いた新築・中古物件別の経費計上シミュレーション |

サラリーマンの節税対策|給料から引かれる社会保険料など

サラリーマンの給料は以下の税金や社会保険料を天引きした金額が手取りとして支給されます。

- 税金:所得税、住民税

- 社会保険料:雇用保険料、厚生年金保険料、健康保険料、介護保険料

税金と社会保険料は累進課税であるため、課税対象の所得(課税所得)が増えるほど負担が増大します。節税対策のポイントは「いかに課税所得を減らせるか」であるとおさえておきましょう。

以降では節税対策のシミュレーションや代表的な節税方法を紹介していきます。

サラリーマンの節税対策シミュレーション

節税対策を考えている方は最初に自身の課税所得をどれだけ圧縮できるのか把握するためにも、シミュレーションしてみるのをおすすめします。

以下のケースでシミュレーションを紹介します。

《iDeCoを利用して節税対策をしたケース》

加入時年齢:30歳

年収:400万円(年収中央値)

掛け金:毎月10,000円

加入期間:30年(30歳→60歳まで)

| iDeCo加入時 | |

| 所得税の控除額(1年) | 6,100円 |

| 住民税の控除額(1年) | 12,000円 |

| 税制優遇額(30年間) | 541,500円 |

シミュレーションの結果、30年間で「541,500円」の節税ができる結果となりました。

また、運用利回りが1%であった場合の運用結果(元本+運用益)は「4,193,284円」です。一時金として受け取る場合は全額が一度に支払われ、年金として受け取る場合は以下のように支払われます。

| 受取期間 | 毎年受け取る年金額 |

| 5年間受け取る場合 | 820,757円 |

| 10年間受け取る場合 | 419,328円 |

| 15年間受け取る場合 | 279,552円 |

| 20年間受け取る場合 | 209,664円 |

他にも各種控除や不動産投資などの様々な方法を取り入れると、より効果的に節税効果を生み出せます。サラリーマンができる節税対策を次の項目で紹介します。

サラリーマンができる節税対策10選

サラリーマンの代表的な節税対策として有効な方法は以下の通りです。

- NISA・つみたてNISA

- iDeCo(確定拠出年金)

- ふるさと納税(寄附金控除)

- 医療費控除

- セルフメディケーション税制(医療費控除の特例)

- 配偶者控除・扶養控除

- 生命保険料控除・地震保険料控除

- 住宅ローン控除(住宅借入金等特別控除)

- 特定支出控除

- 不動産投資

自分に合った節税方法を探し、今後の資金計画にお役立てください。

一般NISA・つみたてNISA

一般NISA・つみたてNISAは国が整備した少額投資非課税制度です。一定の投資額に対する運用益が非課税になるため、節税対策として有効な手段になります。

通常の場合、株式投資や投資信託で利益が発生すると20.315%の税金(所得税15%、復興特別所得税0.315%、住民税5%)がかかりますが、一般NISA・つみたてNISAを利用すると非課税枠まで税金がかかりません。

株式投資や投資信託で資産運用を行いたいサラリーマンに適した制度であり、節税しながら資産形成を行えるのが大きな魅力です。ただし、一般NISAとつみたてNISAの2つの制度の併用はできません。2つの制度の違いを理解してどちらを活用するのがご自分に合っているかを検討しましょう。

一般NISAとつみたてNISAの違いは以下の通りです。

| 種類 | 一般NISA | つみたてNISA |

| 投資可能期間 | 2023年まで ※2014年~新NISAに移行 | 2042年まで |

| 非課税期間 | 投資した年から最長5年間 | 投資した年から最長20年間 |

| 非課税投資額 | 年間120万円 | 年間40万円 |

| 運用方法 | 通常買付・積立投資 | 積立投資 |

| 金融商品 | 上場株式、投資信託、ETF、REIT、ETN | 投資信託、ETF |

一般NISAはNISA口座(非課税口座)を開設すると利用できるようになります。株式や投資信託などの金融商品を年間120万円まで購入でき、最長5年間にわたって非課税で保有できます。

一般NISAは運用できる金融商品の数が豊富で、上場株式や投資信託、ETF、REITなどを非課税で運用できるのが魅力です。

つみたてNISAは、国が定めた基準を満たした投資信託を積立方式で年間40万円まで購入でき、最長20年間にわたって非課税で保有できます。

つみたてNISAは一般NISAとは異なり、購入できる金融商品は国が定めた基準を満たした投資信託に限られます。

購入できる金融商品は限定されますが、最長20年間にわたって最大800万円まで非課税になる点が魅力です。

iDeCo(確定拠出年金)

iDeCo(確定拠出年金)は国が整備した私的年金の制度です。掛け金は全額所得控除の対象となり、運用で得た利益は非課税になるため節税効果につながります。

掛け金は65歳まで拠出でき、60歳以降になると年金または一時金として老齢給付金を受給できます。

運用商品は国内証券や国内債券、国内REITなど、証券会社が用意している金融商品の中から自分で選び、掛け金は毎月5,000円から拠出できます。

なお、iDeCoは原則として「中途解約」や「60歳未満での引き出し」ができない点には注意が必要です。

ふるさと納税(寄附金控除)

ふるさと納税(寄附金控除)は自分の好きな地方自治体に寄附をすると寄附金控除が受けられる制度で、自己負担額から2,000円を除いた金額が控除の対象になります。

地方自治体は寄附金の3割以内に相当する各地の名産品や家電製品、旅行券などを返礼品として用意しており、好みの返礼品を選べます。返礼品は自己負担額2,000円を超える価値である場合が多いため、ふるさと納税はお得な制度であるといえます。

なお、所得や家族構成に応じて控除限度額があり、上限を超えた寄附金は控除の対象にはなりません。また、ふるさと納税は実質的には税金の前払いであるため節税効果が得られるわけではありません。

医療費控除

医療費控除は1年間で支払った医療費の金額に応じて所得控除が受けられる制度です。

控除額は総所得金額によって異なり、「総所得金額が200万円を超える場合は、年間の医療費のうち10万円を超える金額」「総所得金額が200万円以下の場合は、総所得金額の5%を超える金額」が控除されます。

医療費控除は本人だけでなく、自己または自己と生計をひとつにする配偶者や、その他の親族のために支払った医療費が対象になり、控除額は200万円が上限です。

医療費控除の対象になる医療費は以下の通りです。

- 医師や歯科医師に支払う診療費や治療費

- 治療や療養に必要な医薬品の購入費用

- 通院費や送迎費、入院費用(部屋代や食事代)

- あん摩マッサージ指圧師や柔道整復師による施術の費用

- 妊娠や出産にかかった費用

セルフメディケーション税制(医療費控除の特例)

セルフメディケーション税制は医療費控除の特例であり、OTC医薬品の購入費用が高額になった場合に所得控除が受けられる制度です。

OTC医薬品とは「薬局・薬店・ドラッグストアなどで処方箋なしに購入できる医薬品」を指し、所得控除額の上限は88,000円です。

セルフメディケーション税制が適用される条件は、OTC医薬品を1年間に12,000円以上購入し、その年に会社や自治体の健康診断やメタボ健診などを受けている場合です。

軽い風邪などはわざわざ病院に行かなくても市販薬で治るケースもありますが、市販薬を購入した場合でも節税につながるのがセルフメディケーション税制のメリットです。

配偶者控除・扶養控除

配偶者控除・扶養控除は配偶者や扶養家族がいる場合に所得控除が受けられる制度です。

配偶者控除の金額は納税者の所得や配偶者の年齢によって異なり、最大で48万円の所得控除が受けられます。扶養控除の金額は扶養親族の年齢や同居の有無などによって異なり、最大で63万円の所得控除を受けられます。

配偶者控除・扶養控除は「103万円の壁」と呼ばれる分岐点があり、配偶者や扶養家族の所得が103万円を超えると所得控除の対象外になるため注意が必要です。

生命保険料控除・地震保険料控除

生命保険料控除・地震保険料控除は生命保険料や地震保険料を支払った場合に、所得控除が受けられる制度です。

生命保険料控除は一般生命保険料や介護医療保険料、個人年金保険料が対象になり、「所得税から最大12万円」「住民税から最大70,000円」が控除されます。

地震保険料控除は地震保険契約と一定の条件を満たす地震保険ではない長期損害保険契約が対象となり、所得税から最大50,000円、住民税から最大25,000円が控除されます。

生命保険料控除・地震保険料控除を受けるには、年末調整時に支払金額や控除を受けられることを証明する書類を勤務先に提出する必要があります。

住宅ローン控除(住宅借入金等特別控除)

住宅ローン控除(住宅借入金等特別控除)は銀行の住宅ローンなどを利用して住宅を取得した場合に、以下の主な条件を満たすと所得控除が受けられる制度です。

- 取得・増改築をした日から6ヶ月以内に居住する

- 入居した翌年の3月15日までに確定申告を行う

- 床面積の2分の1以上が居住用である

- 借入金は償還期間が10年以上である

控除の対象は、新築住宅の長期優良住宅・低炭素住宅の場合は、ローン残高の5,000万円までの部分であり、入居時から13年間にわたって年末時点における住宅ローンの残高の0.7%が控除されます。

たとえば、年末時点における住宅ローンの残高が4,000万円の場合だと、最大で28万円の所得控除が受けられます。

特定支出控除

特定支出控除は特定支出の合計額が給与所得控除額の2分の1(最高125万円)を超える場合に、所得控除が受けられる制度です。

特定支出に含まれる主な項目は以下の通りです。

- 通勤費

- 転居費

- 研修費

- 資格取得費

- 帰宅旅費

- 勤務必要経費(図書費・衣服費・交際費など)

たとえば、転勤による引っ越しや単身赴任をする場合に発生した費用や自腹で購入したスーツ代などが特定支出の対象となるため、サラリーマンにとっては嬉しい制度といえます。

なお、特定支出控除を受けるには確定申告をしなければならず、特定支出に該当することを証明できる領収書と給与支払者の証明書の添付が必要である点は注意が必要です。

不動産投資

不動産投資は減価償却を行うことで大きな経費を生めるため、サラリーマンの節税対策に有効です。

また、減価償却のほかに不動産を取得する際に発生する諸費用も経費計上することができ、節税につながります。

不動産投資で経費計上できる代表的な諸費用は以下の通りです。

- 融資事務手数料

- 司法書士報酬

- 登録免許税

- 印紙税

- 不動産取得税

上記の内、「司法書士報酬」「登録免許税」「印紙税」「不動産取得税」が購入時に一括で経費計上が可能であり、節税効果につながります。

不動産投資の詳細について次の項目で詳しく解説します。

サラリーマンの節税対策に不動産投資が有効な理由とポイント

サラリーマンの節税対策に不動産投資が有効な理由は以下の通りです。

- 物件を減価償却し、実際の支出がない2年目以降も毎年の経費計上ができる

- 減価償却で発生した赤字を給与所得と損益通算し、所得を圧縮できる

また、不動産投資は節税対策として有用であるだけでなく、「安定した収益の確保」や「投資した不動産は現物資産になる」などのメリットも得られます。

不動産投資がサラリーマンの節税対策に有効な理由とポイントについて次の項目から詳しく紹介していきます。

物件の減価償却費を毎年の経費にできる

減価償却とは建物の経年劣化に相当する部分を毎年、経費計上できるという会計上の考え方であり、実際に支払いが発生していない年でも経費を生み出せるのが最大のポイントです。

もし不動産投資の所得が減価償却費以下であった場合は課税所得が0円になるため、収益が発生しているにもかかわらず税金が課されません。

減価償却費の計算式と計算例を紹介します。

減価償却費 = 建物の取得価額 × 償却率

≪新築木造アパートを減価償却する場合(定額法)≫

建物の取得価額:5,000万円

減価償却期間:22年

償却率:0.046

建物の取得価額5,000万円 × 償却率0.046 = 減価償却費230万円

1年間で経費計上できる減価償却費は230万円と算出されました。

中古物件を減価償却する場合は、既に経過した年数を加味して計算する必要があるため、1年あたりの減価償却費が高くなりやすい傾向があります。

≪築古木造アパートを減価償却する場合(簡便法)≫

建物の取得価額:5,000万円

法定耐用年数:22年

築年数:30年

減価償却期間:4年(法定耐用年数22年 × 20%)※端数切捨て

償却率:0.250

建物の取得価額5,000万円 × 償却率0.250 = 減価償却費1,250万円

1年間で経費計上できる減価償却費を大きくしたい人は中古不動産を用いた不動産投資を行うのがおすすめです。

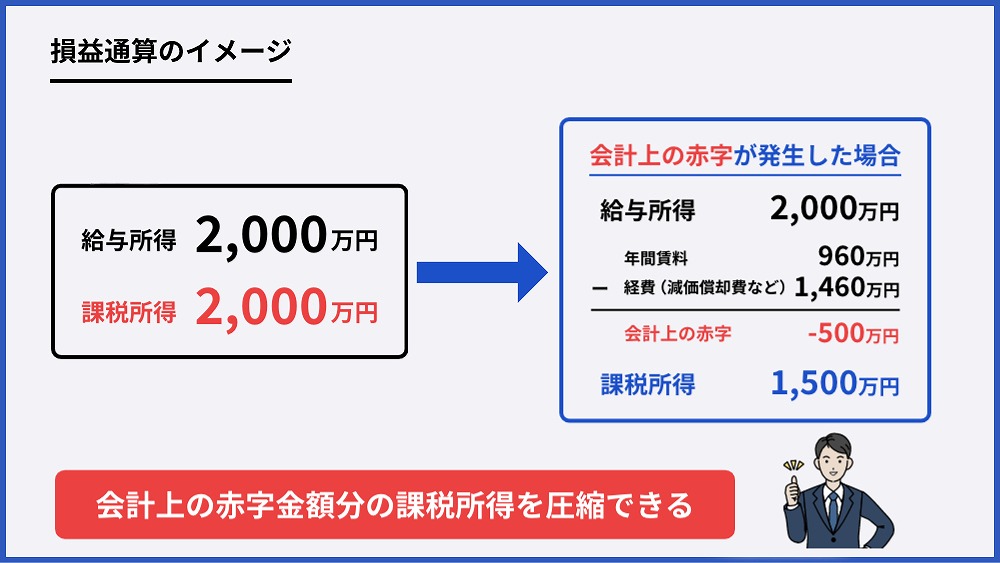

損益通算すると所得を圧縮できる

不動産投資で減価償却を行い会計上の赤字が発生した場合、損益通算(赤字金額を不動産所得以外の所得から差し引く)すると所得を圧縮し、節税効果を生み出せます。とくに、2年目以降であれば実際の支出を伴わないうえで発生する不動産投資の赤字を損益通算できるため、大きな節税効果を得られます。

たとえば不動産投資で赤字が発生した場合の課税所得は以下の通りです。

《損益通算の例》

給与所得(500万円) - 不動産取得の赤字分(100万円) = 課税所得(400万円)

まとめ

サラリーマンでも各種控除を利用すると、節税対策を行えます。可能な限り所得税・住民税の課税対象である課税所得を圧縮するのが節税対策のポイントです。「所得控除」や「経費計上」を上手く行い、効果的な節税対策を行っていきましょう。

本記事で紹介した節税方法の中でも、不動産投資は特に大きな効果が期待でき、所得税や住民税を節税しながら家賃収入を得られます。

一方で不動産投資を行うには専門的な知識や業界特有のノウハウを知っておく必要があります。関連書籍を読んだりセミナー参加を通して確かな知識・ノウハウを身に着けるのが不動産投資成功の秘訣です。

ファミリーアセットコンサルティングでは、お客様のご状況に合わせた所得税・住民税の節税物件の提案を行っております。

監修者プロフィール