不動産投資家でもふるさと納税は活用できる?控除上限額と活用時のポイント

目次

ふるさと納税とは、地方自治体に寄付(納税)することで、住民税や所得税の寄付金控除を受けられる制度です。寄付のお礼として、納税地の特産品や名産品の返礼を受け取れるケースもあります。

不動産投資をしている方の中には「ふるさと納税をしたほうがよいのではないか」「不動産投資をしていてもふるさと納税はできるのか」と気になっている方が多いのではないでしょうか。

そこで今回は、不動産投資家におけるふるさと納税のメリットについて詳しく解説します。また、控除上限額や活用時のポイントも併せて紹介するため、ふるさと納税を検討中の投資家はぜひ参考にしてみてください。

ふるさと納税や減価償却など、税制を正しく理解することが不動産投資の成果を左右します。

ファミリーアセットコンサルティングでは、節税と資産形成を同時に学べる無料投資セミナーを定期開催しています。

セミナーでは、ふるさと納税の活用事例や控除上限の考え方、実践的な節税ノウハウを専門アドバイザーがわかりやすく解説。

さらに、非公開の高利回り物件(8%以上)の紹介や、個別相談の特典もご用意しています。

「ふるさと納税を賢く活用して節税効果を高めたい」という方は、ぜひ無料セミナーにご参加ください。

不動産投資をしていてもふるさと納税は可能

ふるさと納税は、任意の自治体に寄付として納税をすることで、自治体の活動を応援するための制度です。寄付した方は、寄付金のうち2,000円を超える部分については、所得控除または税額控除を受けることができます。また、寄付した自治体の名産品や特産物をお礼の品として受け取れるというメリットがあります。

不動産投資をしている方でも、ふるさと納税は活用可能です。寄付金に対しての控除額は所得に応じて上限が変わるため、本業以外で不動産投資を行っている場合は大いに活用できる可能性があります。

ふるさと納税を検討する際は、メリットを最大限享受できるよう、仕組みを理解してから行いましょう。

ふるさと納税を活用する2つのメリット

ふるさと納税を活用するにあたり、納税者が受け取れるメリットを紹介します。メリットは大きく分けて2つです。ふるさと納税の特徴をつかみ、最大限のメリットを享受しましょう。

税金の控除を受けられる

ふるさと納税で納めた寄付金は、所得税の所得控除と住民税の税額控除に適用できます。所得控除は1年間に得た所得から一定額を差し引きできる制度で、税額控除は算出税額から一定額を差し引きできる制度です。控除を適用すれば、所得税や住民税を軽減できる可能性があります。

ただし、ふるさと納税は本来、税金として納める金額を寄付に充てる制度です。納める税金の合計額を大幅に減らせる制度ではありません。「減税」や「節税」としては不向きである点に注意しましょう。

返礼品がもらえる

ふるさと納税として自治体に寄付をすると、納税先の自治体から特産品や名産品などの返礼品が送られてきます。納税額は2,000円分の自己負担がありますが、税金を納めながらお礼の品がもらえるため、お得と感じる方もいるでしょう。

お肉や海産物のようなグルメだけでなく、旅行の際に使用できるツアーサービスや地域の伝統工芸品などを返礼品としている自治体もあります。返礼品の種類や寄付金の使い道は納税時に指定できるようになっているため、希望に合わせて選択しましょう。なお、返礼品の金額は納付額の30%までです。

ふるさと納税適用時の注意点

メリットの多いふるさと納税ですが、デメリットもいくつかあるため注意が必要です。ふるさと納税をする前に確認しておきたいポイントを4つ紹介します。ふるさと納税を適用するか迷っているときは、メリットとデメリットをしっかりと比較し、納得できる方法を選択しましょう。

2,000円の自己負担額が発生する

ふるさと納税では、寄付金の全額が控除の対象になるわけではありません。寄付した金額にかかわらず2,000円の自己負担額が発生します。例えば、1万円寄付した際に控除対象となるのは、「1万円-2,000円=8,000円」です。納税額が少ない場合、控除できる金額も少ないと感じる可能性があります。

節税ではない

ふるさと納税として控除を適用することで納める金額が減ると、「節税できた」と感じる方もいるでしょう。しかし、本来納める税金を寄付金として前払いするような仕組みになっているため、納税額の合計は大きく変わりません。

ふるさと納税の目的は節税ではなく寄付です。税金対策としての利用には不向きでしょう。ただし、返礼品ありのプランを選択すれば自治体から商品やサービスが返ってくるため、その分はメリットを享受できます。

返礼品は一時所得の対象になる

一時所得とは臨時収入による所得のことです。ふるさと納税の返礼品は一時所得に該当します。一時所得の対象となるものの一例は、以下の通りです。

- 懸賞や福引きの賞金品

- 競馬や競輪の払戻金

- 生命保険の一時金

- 損害保険の満期返戻金等

- 法人から贈与された金品

- 遺失物拾得者や埋蔵物発見者の受ける報労金 など

一時所得は特別控除があり、50万円までは課税されません。しかし、一時所得の合計額が50万円を超えると所得税の課税対象となります。ふるさと納税以外にも臨時所得がある場合は注意しましょう。

控除に上限額が定められている

ふるさと納税は控除上限額が定められており、上限は所得や家族構成などによって異なります。不動産所得など、給与所得以外の所得がある場合はそれに応じて上限も増加します。自身の控除上限額がいくらになるか、事前に調べておきましょう。

上限額を超えた分は自己負担となります。なお、控除の対象となるふるさと納税額の上限は以下の通りです。

- 所得税:総所得金額等の40%

- 住民税(基本分):総所得金額等の30%

- 住民税(特例分):個人住民税所得割額の20%

実際の控除上限額が知りたいときは、総務省のふるさと納税ポータルサイトから確認できます。寄附金控除額の計算シミュレーションもできるため、参考にしてみてください。

(参考:「総務省 ふるさと納税ポータルサイト」)

不動産投資をしている場合のふるさと納税控除限度額

不動産投資をしている場合の控除上限額はいくらなのでしょうか。ここでは、不動産投資の所得に応じた上限額と、上限額の計算方法を紹介します。控除上限額は自身でも計算可能です。計算方法を参考にしながら、自身のケースに合わせて計算しましょう。

ふるさと納税の控除限度額の計算方法

ふるさと納税の控除限度額は、次の計算式で求められます。

控除限度額= 個人住民税所得割額×20% / 100%-住民税基本分10%-(所得税率×復興税率1.021) +負担金2,000円

分解すると、控除額は「所得税分の控除額」+「住民税基本分の控除額」+「住民税特例分の控除額」で成り立っています。それぞれを求める計算式は次の通りです。

- 所得税分の控除=(ふるさと納税の寄附金額-2,000円)×所得税率×復興税率

- 住民税基本分の控除額=(ふるさと納税の寄附金額-2,000円)×10%

- 住民税特例分の控除額=(ふるさと納税の寄附金額-2,000円)×(100%-10%-所得税率×復興税率)

なお、前述した通り、総務省では控除限度額を簡単に計算できるシミュレーションツールを公開しています。控除限度額の早見表も掲載しているので、自分で計算するのが難しい方は大いに活用するとよいでしょう。

不動産所得がある場合の注意点

不動産所得がある場合は、給与所得などと合算して課税所得を求めなければなりません。ふるさと納税の控除限度額は所得に応じて変動するため、黒字の場合は限度額が上がります。

赤字の場合も同様に合算しますが、確定申告では「損益通算」といって、他の所得の黒字所得から差し引きできる制度があります。

例えば、給与所得では500万円の黒字が、不動産所得では300万円の赤字がある場合、「500万円-300万円=200万円」と計算できます。課税所得が減ることで所得税や住民税の金額も減りますが、その分ふるさと納税の上限額も下がる仕組みです。

不動産投資家が押さえておきたいポイント

ふるさと納税は会社員や自営業者など多くの方が活用する制度です。ただし、投資家がふるさと納税をする場合は、注意したいポイントがあります。ふるさと納税により起こり得るリスクを避けるためにも、注意点を事前に確認し対策を立てましょう。

副業が会社にバレる可能性がある

税金の控除額があまりに大きいと、「給与の金額だけでは控除しきれない額が控除されている」として、不動産投資をしていることが会社に発覚する可能性があります。ふるさと納税の納税額が給与所得と釣り合うよう、計算しながら金額を決めましょう。

特に、副業として不動産投資をしている方は注意が必要です。会社が副業を認めていないケースでは、注意や戒告、減給や解雇といったペナルティーが与えられる恐れがあります。

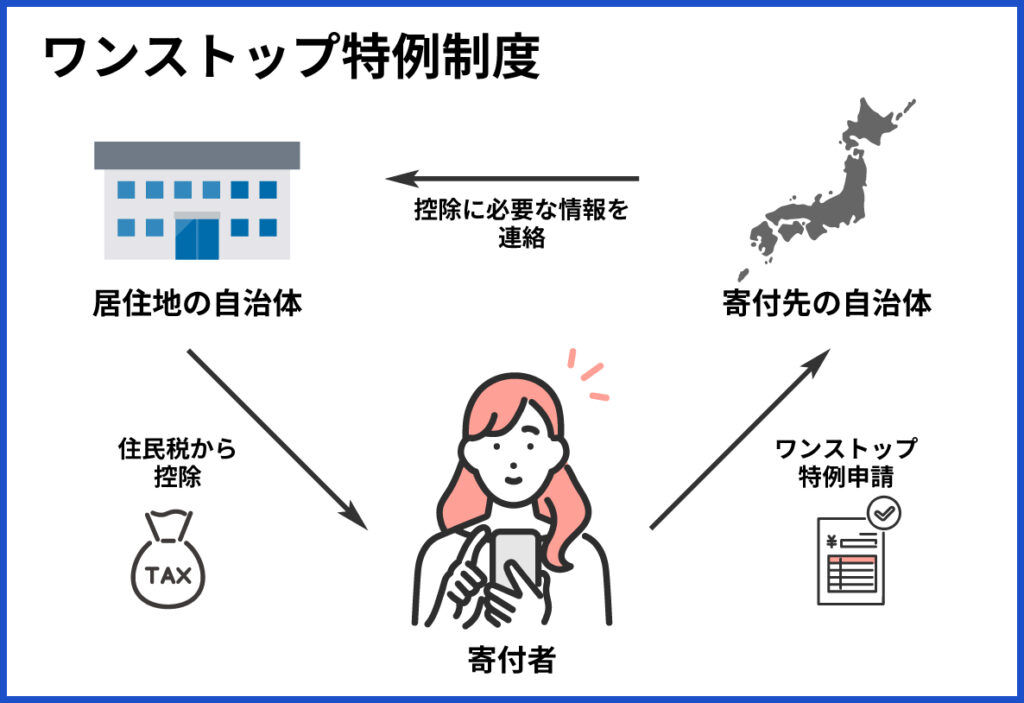

ワンストップ特例が使用できないことも

ワンストップ特例とは、確定申告をすることなくふるさと納税による寄付金控除を適用できる制度です。以下のような条件に合致する方はワンストップ特例を利用できます。

- ふるさと納税を寄付した自治体が5つ以下であること

- もともと確定申告の必要がない給与所得者等であること

- ふるさと納税以外に申告するものがないこと

- 申し込みの際に自治体に申請書を郵送していること

一方、給与所得以外に不動産投資や副業による(20万円を超える)収入がある方は、確定申告が必要なためワンストップ特例を使用できません。ふるさと納税を適用するためには、対象年度の翌年2月16日から3月15日までに確定申告を済ませる必要があります。

ふるさと納税の利用から確定申告までの手順

ふるさと納税を活用する際は、どのようなことから始めればよいのでしょうか。制度の利用から納税までの手順は以下の通りです。

- 自治体を選びふるさと納税を申し込む

- 返礼品と寄附金受領証明書を受け取る

- 確定申告が必要かどうかを確認する

- 必要書類を集める

- 確定申告書類を記載し提出する

- 税金の納付・還付を受ける

ここでは、ふるさと納税の始め方について手順に沿って解説します。ふるさと納税を検討中の方は参考にしてみてください。

自治体を選び、ふるさと納税を申し込む

ふるさと納税をする自治体と寄付金の金額を選択しましょう。ふるさと納税に関する情報をまとめたサイトや各自治体のホームページを見ると、返礼品の内容や金額、寄付金の使い道を確認できます。

また、「寄付先がなかなか決まらない」というときは、総務省の「ふるさと納税ポータルサイト」を確認するのも方法のひとつです。ふるさと納税の活用事例として、寄付金を使った政策や活動内容をまとめた資料も記載されています。

(参考:総務省 ふるさと納税ポータルサイト)

返礼品と寄附金受領証明書を受け取る

寄付先を決めたら申し込みをしましょう。申請と一緒に納税を済ませる必要があるため、民間企業が運営するふるさと納税の特設サイトを利用するとスムーズです。クレジットカード払いや電子マネーによる決済も選択できます。

また、申し込み完了後は返礼品と一緒に送られてくる寄附金受領証明書を受け取り、失くさないよう保管しましょう。寄附金受領証明書は、自治体がふるさと納税による寄付金を受け取ったことを証明するための書類です。確定申告の際に提出する必要があります。

確定申告が必要かどうかを確認する

不動産投資をしている方は、確定申告の義務が発生しているケースがほとんどです。確定申告が必要な方の条件として、以下のようなものが挙げられます。

- 給与収入が2,000万円を超える方

- 2か所以上の会社から給与を受けており、年末調整をされなかった給与の収入金額と、各種所得の合計額が20万円を超える場合 ※給与所得と退職所得を除く

- 給与を1か所から受けており、給与所得・退職所得以外の金額が20万円を超える方

- 公的年金等の年金収入が400万円超で、公的年金に係る雑所得の以外の所得が20万円を超える方

- 源泉徴収されていない退職所得がある方 など

確定申告が必要な方は、ワンストップ特例を適用できません。自身で申告手続きをする必要があります。

必要書類を集める

確定申告に備えて、必要書類を集めましょう。不動産投資をしている方が確定申告する際に必要となる書類の一例は以下の通りです。

| ふるさと納税に関する書類 | 寄附金受領証明書 |

| 不動産に関する書類 | 不動産売買契約書 売渡精算書 賃貸借契約書 |

| 経費に関する書類 | 税金の納付通知書 借入返済表 対象期間の源泉徴収票 |

| 本人確認書類 | マイナンバーカード 通知カードまたは住民票+マイナンバーの持ち主であることを確認できる書類(運転免許証やパスポートなど) |

| その他の書類 | 確定申告書 還付金受取用口座番号 控除証明書類 源泉徴収票 青色申告決算書 |

人によって添付書類は異なります。どの書類が必要か分からない場合は、税務署に相談するのも方法のひとつです。確定申告が近くなると臨時の相談窓口を開設するため、必要に応じて利用しましょう。

確定申告書類を記載し提出する

確定申告書の作成に先立ち、青色申告決算書か収支内訳書を作成します。「事業的規模」と認定される場合は、青色申告を行うと最大65万円の特別控除を受けられたり、専従者給与を経費に算入できたりするメリットがあります。

また、青色申告決算書か収支内訳書を作成したら、記載内容を確認しながら確定申告書Bを記載しましょう。確定申告書は税務署の窓口や国税庁ホームページで入手可能です。確定申告書に所得や控除の金額を記載し税額を求めて、必要書類と一緒に2月16日から3月15日までの間に、税務署に提出します。提出方法は以下の通りです。

- e-Taxで申告する

- 郵便又は信書便で提出する

- 税務署の窓口に持参する

確定申告書を郵送する際は、郵便物または信書として送付する必要があります。消印の日付が提出日と見なされるため、期限に余裕を持った投函を心がけましょう。

税金の納付・還付を受ける

確定申告により納税の義務が発生した場合は、2月16日から3月15日の間に納税も済ませましょう。納税方法は以下の通りです。

- 口座振替

- 税務署窓口で支払い

- 金融機関窓口で支払い

- コンビニで支払い

- クレジットカード納付

- e-Taxで支払い

また所得税の還付があるときは、申告の1~2か月後に申告時に指定した銀行口座に入金されます。e-Taxを利用すると手続きに要する期間が3週間程度まで短縮されるため、早めに還付金を受け取りたいときは利用を検討しましょう。

まとめ

不動産投資をしている方でも、ふるさと納税制度は利用可能です。「寄付した金額を寄付金控除として適用できる」「返礼品を受け取れる」「自治体の活動を応援できる」といったように、複数のメリットがあります。

ただし、控除上限額が設けられている点には注意が必要です。不動産投資で赤字所得が多い場合は、その分ふるさと納税の上限額も下がります。ふるさと納税のメリットやデメリットをしっかりと比較し、自身に合った節税方法を選択しましょう。