新築マンション投資のメリットとデメリット|中古との違いや失敗例を紹介

目次

マンション投資をするとき、「新築と中古のどちらに投資すべきか迷っている」「中古より新築のほうが入居者を集めやすいのでは」と考えている方も多いかと思います。

しかし、不動産投資初心者の方が新築マンション投資をするには、いくつかの注意点があり、知識がないままはじめてしまうと失敗してしまう事態につながりかねません。

本記事では新築マンション投資を考えている方に向けて、中古マンション投資と比較したメリットやデメリットを紹介します。失敗事例も紹介しているため、新築マンション投資をはじめる際の参考にしてみてください。

新築・中古のどちらを選ぶかで、不動産投資の収益性やリスクは大きく変わります。

ファミリーアセットコンサルティングでは、新築・中古マンション投資の違いと失敗しない選び方を学べる無料投資セミナーを開催しています。

セミナーでは、実際の収益シミュレーションや入居率の比較データをもとに、

専門アドバイザーが初心者でも分かりやすくポイントを解説。

さらに、非公開の高利回り物件(8%以上)の紹介や個別相談特典もご用意しています。

「新築と中古、どちらが自分に合うのか知りたい」という方は、ぜひ無料セミナーにご参加ください。

新築マンション投資とは?|新築と中古の違い

新築とは築年数1年未満で入居実績がない物件を指し、法律上は「新たに建設された住宅で、まだ人の居住の用に供したことのないもの」と定義されています。

築年1年未満であっても入居済みであれば「築浅物件」、未入居でも築1年以上経っていれば「未入居物件」といい、中古に分類されます。

新築マンションは中古と比べて高額な家賃設定でも入居者が集まりやすい一方で、物件価格が高額であり、家賃の下落率が大きく利回りが悪くなりやすいため、運用の際は注意が必要です。

新築マンション投資のメリット

新築マンション投資のメリットは以下の通りです。

- 入居者が集まりやすく定着しやすい

- 設備が新しいため修繕やメンテナンス費用が安い

- 売却しやすい

- 融資が受けやすい

新築マンションならではの魅力は綺麗な建物や最先端の設備を有している点です。また、日本人は昔から新築志向が強いといわれているため、中古よりも貸したり売ったりしやすい傾向があります。

以下の項目からは中古マンションと比較した新築マンションのメリットを解説していきます。

入居者が集まりやすく、定着しやすい

新築マンションは設備が新しく、ストレスなく快適に生活できるため中古物件と比較して入居者が集まりやすく定着しやすいメリットがあります。

新築は中古よりも人気があり、供給戸数が需要に対して限られているため、周辺地域の相場より高めの家賃設定でも入居者が集まりやすい傾向があります。また、最新の設備が導入されているため入居者の満足度が高くなり、退去も少なくなります。

不動産投資における空室リスクは最大に懸念すべきポイントであるため、軽減できるのは新築マンションの大きな魅力といえます。

なお、新築の魅力で入居付けを行えるのは初回だけである点は注意しなければなりません。新築マンションの運用初期は賃料が割高であっても入居者に困らない傾向があります。一方で、一度入居者が入ってしまえば以降は新築とみなされなくなり、需要が大きく失われてしまう点をおさえておきましょう。

設備が新しいため修繕費やメンテナンス費が安い

新築マンションは建物も設備もすべて新しいため、修繕費やメンテナンス費用が安く済む点がメリットといえます。

中古マンションの場合は物件の設備が既に消耗しており、性能が低下している可能性があるため、購入した直後に大規模修繕が行われて高額な出費が必要となるケースがあります。

大規模修繕とはマンションの資産価値を維持するために躯体修繕や共用部改修などを行う大がかりな工事であり、規模にもよりますが100万円近くの高額な支出が発生する場合があります。

売却しやすい

新築マンションは購入してから数年経過しても築浅であるため、築古の中古マンションと比べて売却しやすいというメリットがあります。

不動産投資を行う際は、将来物件を手放す際の出口戦略を立てておくのが重要です。

出口戦略とはどのタイミングで物件を売って投資を切り上げるかというプランを指します。不動産の売却価格は不動産投資全体での成功・失敗を決めるほどのインパクトを持ち、たとえ毎月黒字運営ができたとしても、出口戦略で失敗すればトータルでは損をしてしまう事態もあります。

不動産の資産価値は築年数とともに下落しますが、新築マンションの場合は5年後でも築浅物件として売り出せるため買い手がつきやすく、出口戦略を考える際にも有効な手段になります。

なお、新築マンションは年数経過による物件価格の減少率が激しいため、売却する際は売却損に注意しなければなりません。

融資が受けやすい

新築マンションは空室リスクや修繕費の支出を抑制できるため、中古マンションと比較して金融機関から「事業性が高い」と判断され、銀行の融資審査に通過しやすい傾向があります。

自己資金をおさえ、金融機関からの融資を利用して購入したい場合、融資審査を通過する必要があります。金融機関によって審査の内容は異なりますが、法定耐用年数が残っている(劣化がすすんでいない)状態で受けられるため、高額な融資が期待できます。融資ではほかにも申込者の職業、年収、不動産投資の事業規模などがチェックされます。

新築マンション投資のデメリットや注意点

新築マンション投資はメリットがある一方、主に以下のデメリットや注意点があるため、失敗しないためには必ずおさえておく必要があります。

- 賃料と物件価値の下落率が大きい

- 節税効果が少ない

- 物件購入時の価格が高いため利回りが悪くなる

- 収支の予測が立てづらい

- 運用開始までの手間が多い

適切な判断を下すためにはメリットとデメリットを天秤にかけるのが重要です。許容できないデメリットがあれば、資産の運用計画から見直すようにしましょう。

以下の項目からは新築マンション投資のデメリットと注意点を解説します。

賃料と物件価値の下落率が大きい

新築マンションが新築の魅力を用いた賃料設定をできるのは初回のみであるため、賃料と物件価値の下落率が大きいデメリットがあります。

新築マンションは購入当初こそ高いブランド性で入居付けがしやすく、周辺相場より高額な家賃設定をできますが、一度入居者が入ってしまえば以降は新築とみなされなくなり、賃料を大きく下げざるをえません。

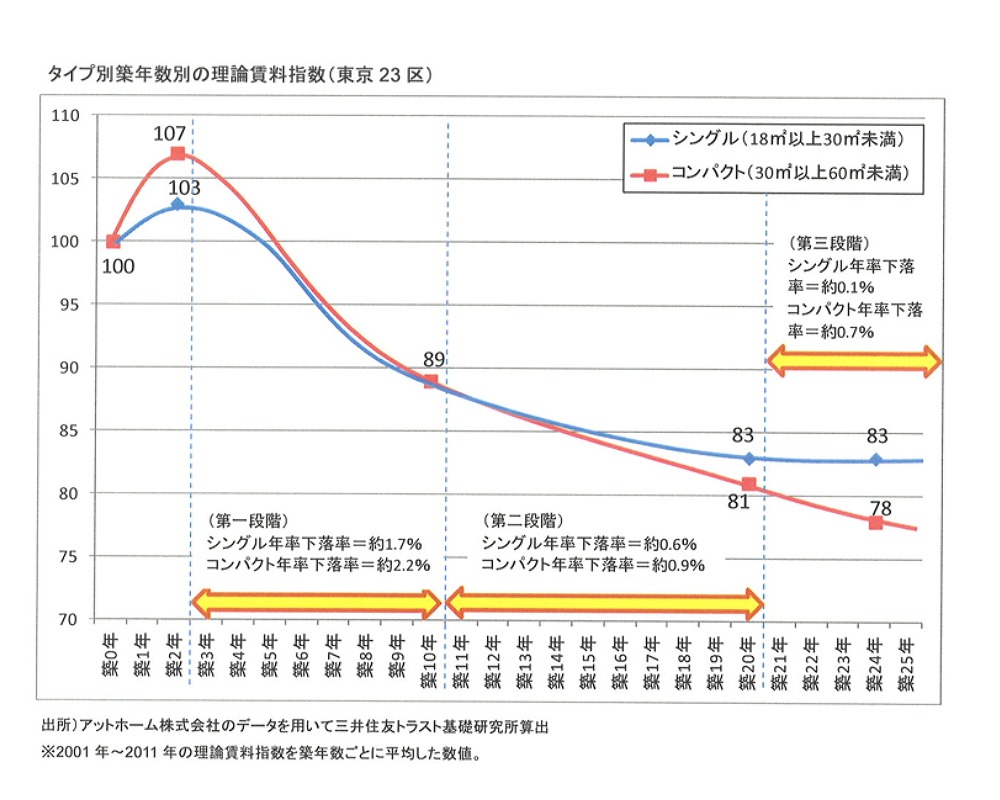

また、年数経過による賃料の下落率も激しく、築10年もすれば運用初期に設定していた賃料から10%も低下するといわれています。物件価値は収益性によって決まるため、賃料減少(利回り低下)に伴って低下します。

新築マンションに投資するときは、賃料が下落するのを想定して事業計画を組むようにしましょう。楽観的な事業計画では、赤字運用や売却損になる危険性があります。

もし不動産投資初心者であれば、中古を選択するのをおすすめします。中古であれば賃料の下落率が低いため、事業計画が練りやすくなります。

節税効果が少ない

節税効果を期待して新築マンションを購入したものの、1年あたりで経費計上できる減価償却費が少なく、思ったより節税効果を得られない場合があります。

減価償却とは不動産などの固定資産の経年劣化に相当する金額を毎年の経費として計上する会計上の考え方です。実際の支出が発生しない2年目以降も経費計上できるのが最大の特徴です。

新築マンションは減価償却期間が長くなるため中古マンションよりも1年あたりの減価償却費が低くなってしまう傾向があります。中古物件は簡便法と呼ばれる減価償却の計算方法を使用する関係で減価償却期間が短くなり、1年あたりの減価償却費として経費計上できる金額が大きくなります。

≪簡便法による減価償却期間の算出方法≫

法定耐用年数の全部を経過した資産の場合

減価償却期間 = 法定耐用年数 × 0.2

法定耐用年数の一部を経過した資産

減価償却期間 = (法定耐用年数-経過年数) + 経過年数 × 0.2

たとえば、鉄筋コンクリート造の新築マンションの減価償却期間は47年ですが、築20年だと31年です。

よって短期的な視点で見ると、新築マンションは中古マンションよりも節税効果が少なくなってしまいます。

減価償却以外では、不動産投資で発生した赤字をほかの所得(給与所得など)から差し引き(損益通算)、所得税の課税対象額を圧縮し節税効果を得られます。

物件購入時の価格が高いため利回りが悪くなる

新築マンションの購入時価格は新築時の割高な賃料設定をもとに物件価格が設定されている「新築プレミアム価格」であり、中古マンションと比べて高額な価格設定がされているため、利回りが悪くなりやすい点に注意が必要です。

利回りとは投資金額に対する収益の割合であり、表面利回りと実質利回りの2種類があります。修繕費や税金など支出を反映しているのが実質利回りで、計算方法は以下の通りです。

実質利回り = (年間収入 - 年間支出) ÷ 物件価格 × 100

東京23区における40平米未満のマンションの平均利回りは、新築で3%〜4%前後、中古で4%〜5%前後です。

新築の家賃は割高であるため、利回りが高く見える点に注意しましょう。

収支の予測が立てづらい

新築マンションは過去に運用されていた実績がないため、収支の予測が立てづらいデメリットがあります。

新築マンション投資で失敗しないためには事前に収支予測を立てておく必要があります。中古マンションは過去の運用実績を参考にできるため、どのくらいの賃料や利回り、空室率で運用できそうか具体的な予測を立てられます。

一方で、新築マンションは運用の前例がないため、過去の運用実績が存在しません。実際にふたをあけてみたら、「なかなか入居者が見つからない」「想定していたより賃料が低かった」など、当初の予測から大幅にずれ込んでしまうケースもあります。

最悪の場合、まったく賃貸需要がない物件を購入してしまう危険性もあります。

運用開始までの手間が多い

新築マンション投資は入居者がいない状態から開始するため、入居付けからはじめる必要があり、運用開始までの手間が多いという注意点があります。

新築マンションの場合は取得直後は入居者がいない状態のため家賃収入はゼロです。運用開始までに入居者募集や物件案内、入居審査、契約締結といった複数のステップを踏まなければなりません。一連の業務を不動産会社に依頼する場合は、仲介手数料の支払いが必要であるため、高額な費用が発生します。

一方で中古マンションの場合、オーナーチェンジ物件を選べば手間なく運用開始できるのが魅力です。オーナーチェンジ物件とは、すでに入居者がいる状態で売られている物件を指します。賃貸借契約はそのまま引き継がれるため空室期間がなく、取得後すぐに家賃が得られます。

物件取得後すぐに運用開始したいという方は、中古マンションがおすすめです。

新築マンション投資の失敗例

新築マンション投資をはじめたものの物件の特徴への理解が足りず、失敗して損失を出してしまう人もいます。とくに多いのが、以下の失敗事例です。

- 利回りが予想より悪かった

- 1年あたりの節税効果が少なかった

不動産投資で失敗しないためには失敗事例から学びを得るのが重要となります。次の項目から新築マンションの失敗事例を紹介していきます。

その①|利回りが予想より悪かった

新築マンション投資を行ったが、思ったよりも利回りが悪かったという失敗事例を紹介します。

- マンション投資を検討していた会社員のAさんは、不動産会社の営業マンに「保険代わりになる」といわれ、都内で売り出されていた新築マンションを購入しました。

- 新築であるため周辺の相場より高価でしたが、収支予測をすると十分な利回りが確保できそうでした。

- 数年後に入居者が退去したため新たに募集を開始しましたが、購入時の収支予測を大幅に下回る賃料でしか入居が付かず、利回りが大幅に悪化してしまいました。

- さらに、Aさんはローンを組んでマンションを購入していましたが、想定通りの賃料収入が確保できなかったため収支が赤字になってしまいました。投資規模の拡大をしようと新たなマンションの購入を検討しましたが、赤字経営が原因で融資を受けられず、物件を買い進めることもできなくなってしまいました。

新築マンション投資を行う際は退去が発生するリスクを加味したキャッシュフローを組まなければなりません。

また、新築物件は一度退去が発生してしまえば中古となり、需要とともに賃料が下落するため、新築当初の利回りを維持できなくなる点にも注意しましょう。

その②|1年あたりの節税効果が少なかった

新築マンション投資を行ったが、1年あたりの節税効果が少なかったケースを紹介します。

会社員のBさんは不動産会社の営業マンに「節税効果が高い」といわれ、新築区分マンションを購入します。しかし1年あたりで経費計上できる減価償却費が思っていたよりも少ない金額でした。

実際に新築区分マンションと中古区分マンションの減価償却費を比較してみましょう。定額法による減価償却費の計算式は以下の通りです。

減価償却費 = 取得価額 × 定額法の償却率

鉄筋コンクリート造の新築区分マンションを4,000万円で取得した場合の減価償却費を計算していきます。鉄筋コンクリート造の新築区分マンションの法定耐用年数は47年であり、償却率(定額法)は0.022です。

定額法の計算式を用いて減価償却費を出すと、以下の通りです。

取得価額4,000万円 × 定額法の償却率0.022 = 88万円

よって、1年あたりで経費計上できる減価償却費は88万円と算出されました。

次に、鉄筋コンクリート造・築20年の区分マンションを4,000万円で取得した場合の減価償却費です。中古の場合の減価償却期間は簡便法で減価償却期間を算出できます。

減価償却期間 =(法定耐用年数 - 築年数)+ 築年数 × 0.2

法定耐用年数47年、築年数20年であれば減価償却期間は以下の通りです。

(法定耐用年数47年 - 築年数20年) + 築年数20年 × 0.2 = 31年

減価償却期間31年の場合の償却率(定額法)は0.033であるため、減価償却費は以下の通り計算します。

取得価額4,000万円 × 定額法の償却率0.033 = 132万円

よって、1年あたりで経費計上できる減価償却費は132万円と算出されました。

上記はあくまでも一例ですが、新築物件よりも中古物件のほうが減価償却費が大きくなります。1年あたりの減価償却費を大きく取りたい方は中古物件の購入をおすすめします。

不動産投資には中古物件がおすすめ

新築マンションと中古マンションでは特徴やリスクに違いがあります。新築マンション投資は慎重な収支予測が必要であるため、不安がある方は中古マンション投資がおすすめです。

中古マンションには以下のメリットがあるため、不動産投資初心者に非常におすすめです。

- 物件価格が新築より安いため、利回りが高い

- 前オーナーから入居者を引き継げる

- 過去の運用実績から今後の正確な収支予測を立てられる

- 1年あたりの減価償却費が高い

中古マンションは新築と比較して、安く購入できるため、ローン借入額をおさえ、高い利回りが得られる傾向があります。

中古マンションを用いた不動産投資を手間なく運用をはじめたい場合は、入居者がいる状態で物件の所有権を引き継げるオーナーチェンジ物件がおすすめです。オーナーチェンジ物件であれば取得直後から入居者がいるため、初月から家賃収入が見込めるほか、入居者募集などの手間がかかりません。また、過去の運用実績の中から「家賃の推移」「空室期間」「賃貸需要」などを読みとれるため、正確な収支予測を立てられます。

中古マンションは1年あたりの節税効果が大きいのも期待できるポイントです。中古マンションは新築と比べて耐用年数が短いため1年で計上できる減価償却費が多くなり、短期間で大きな節税効果が期待できます。

中古マンションは前述のようにさまざまなメリットがありますが、一方で注意すべき点もあります。築年数が経過した中古マンションはさまざまな部分での修繕が必要になるため、修繕費がかさみやすい傾向があります。物件を選ぶ際は、適切な管理がされているか必ずチェックしましょう。管理が行き届いていないと、取得後に高額な修繕費がかかってしまうケースもあります。

まとめ

新築マンション投資は需要が高く入居者が集まりやすいのが魅力です。一方で、物件価格が高額であるうえに賃料の下落率が高いため、利回りが低くなりやすい傾向があります。収支の悪化は不動産投資失敗につながりやすいため、不動産投資初心者にはあまりおすすめできません。

不動産投資のリスクを少しでも減らしたい方は、中古物件を用いた不動産投資がおすすめです。中古物件(オーナーチェンジ物件)であれば既にいる入居者を引き継げるほか、過去の運用実績がわかるため、利益の見込みが経ちやすいです。

ファミリーアセットコンサルティングでは、不動産投資をご検討の方を対象にセミナーを開催しており、投資利益を最大化できるようお手伝いいたします。個別相談も受け付けていますので、お気軽にご相談ください。

監修者プロフィール