不動産投資の失敗とは?失敗事例や対応策から学ぶ成功率を高める方法

目次

不動産投資は安定した家賃収入が得られ、出口戦略によっては売却益も狙える資産運用方法です。しかし、投資金額が大きい分、「失敗」を懸念している方も多いのではないでしょうか。

不動産投資での失敗を回避し、成功率を高めるには、物件の選定方法や不動産・税金に関する法律などの知識だけでなく、失敗事例やその対応策について知っておくことも重要です。

そこで本記事では「不動産投資の失敗事例」や「不動産投資で成功率を高めるための方法」を紹介します。不動産投資のリスクを軽減したい方はぜひ本記事を参考にしてください。

不動産投資の世界では、事前に知識を備えているかどうかで結果が大きく変わります。特に失敗事例やリスクへの向き合い方は、書籍やネットの情報だけでは見えづらい部分も多く、専門家の視点を取り入れることで判断の精度が一段と高まります。

ファミリーアセットコンサルティングでは、実際のデータや過去のケースに基づいた不動産投資セミナーを定期的に開催しており、初心者でも理解しやすい形で「成功する投資の考え方」を学べます。これから不動産投資を始めたい方や、失敗リスクをできるだけ抑えたい方は、まず無料セミナーを活用して情報を整理してみてください。

不動産投資で失敗するということ

不動産投資の失敗として挙げられるケースは主に以下の通りです。

- 空室が続き、収入よりも支出が多い期間が長期化してしまった

- 売却時にローンの残債よりも低い金額でしか売れず、売却損が生じた

- 予想外に多額の修繕が発生してしまった

不動産投資の成功指標のひとつが、売却後の手残り利益(=純資産増加)を得られたかどうかですが、上記のようなケースで損失のほうが大きくなり、最終的に損をしてしまうパターンは珍しくありません。

一方で、運用時に赤字でも売却時に黒字に転じるケースや、反対に売却時に赤字でも運用時が黒字であれば最終的には利益が確保できるケースもあるため、長期的な運用を見据えて不動産投資を行うことも重要なポイントとなります。

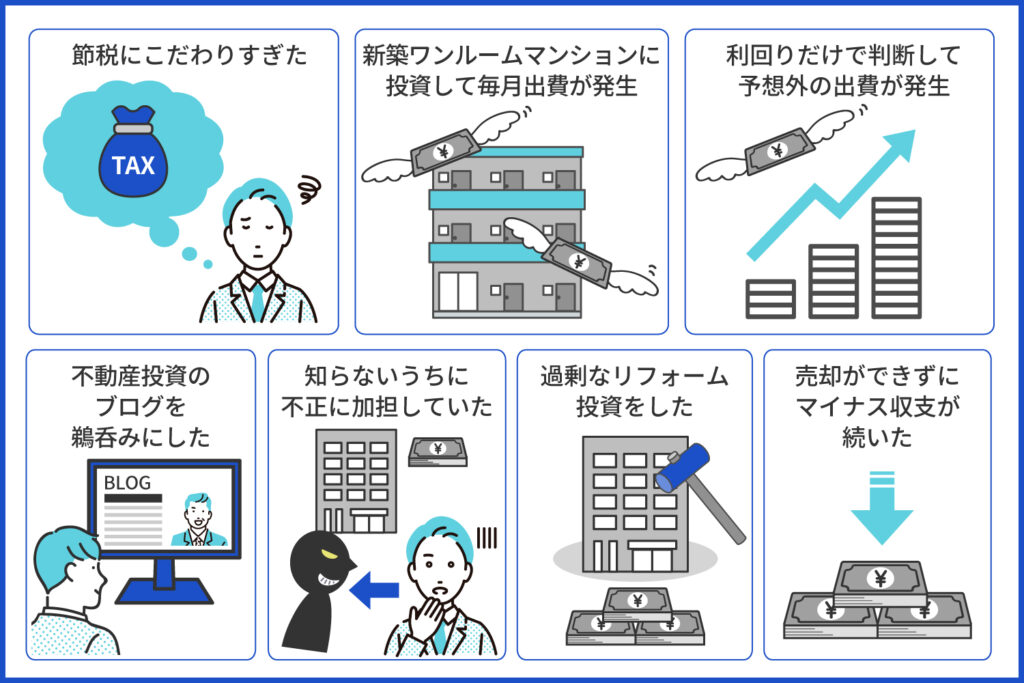

不動産投資の失敗事例7つ

不動産投資で失敗しないためには失敗事例を知り、学びを得るのが重要です。不動産投資に失敗した以下の事例を紹介していきます。

- 節税にこだわりすぎた

- 新築ワンルームマンションに投資して毎月出費が発生してしまった

- 利回りだけで判断して予想外の出費が発生した

- 不動産投資体験談のブログを鵜呑みにした

- 知らないうちに不正に加担していた

- 過剰なリフォーム投資をしてしまった

- 売却できずにマイナス収支が続いた

失敗事例1.節税にこだわりすぎた

不動産投資は節税にこだわりすぎて月々のキャッシュフローを踏まえて取り組まないと失敗してしまう恐れがあります。

不動産投資が節税対策になる大きな理由は、「減価償却費」を経費計上できるためです。不動産投資においての減価償却は、建物の取得費用を一定の年数に分けて会計上の赤字として経費計上することです。実際に支出が発生していない場合でも、会計上の赤字を作ることができるのがポイントです。

減価償却費の計算は、物件の耐用年数が大きく関係しています。耐用年数が長いほど減価償却期間が長くなるため、1年あたりの減価償却費が少なくなります。

とくに新築物件は1年あたりで経費計上できる金額が少なくなるため、思ったように所得税を圧縮できずキャッシュフローが悪化して失敗してしまうケースがあります。

節税にこだわりすぎて失敗してしまった例は以下の通りです。

≪失敗事例≫

- 不動産を購入すると大きな節税効果が期待できると聞き、新築ワンルームマンションで不動産投資を始めた。

- 新築ワンルームマンションは減価償却期間が長いため1年あたりで経費計上できる減価償却費が少なく、思っていたよりも節税効果を得られなかった。

- それに加えて、築年数の経過による賃料下落で月々の賃料収入が減少してしまった。4.キャッシュフローの赤字が続き、手出しでローンの返済をしなければいけない状況となり、最終的には物件を手放さざるを得なくなった。

失敗事例2.新築ワンルームマンションに投資して毎月出費が発生してしまった

新築ワンルームマンションは不動産投資の中でも融資が通りやすく、購入費用も少額であるため始めやすい投資ですが、主に以下の懸念点があります。

- 物件価格が下がりやすい

- 利回りが低い

- 家賃の下落率が高い

- 節税効果がほぼ無いい

新築マンションの物件価格には販売元の広告費や営業費などが上乗せされている場合が多いため、取得費が高額になりやすく利回りは低くなりやすい傾向にあります。

また、新築マンションは購入当初こそブランド価値があるため入居者が見つかりやすく高い家賃設定が可能ですが、物件価値が下がりやすい点もおさえておくべきポイントです。

新築マンション投資を行って失敗した事例は以下の通りです。

≪失敗事例≫

- 新築ワンルームマンションは「生命保険代わりになる」「少額の資金で始められる」と聞いて不動産投資を始める。

- 初年度は新築ブランドもあり入居者が集まるのは早かったが、退去を繰り返すうちに、大幅に家賃が下落していった。

- 家賃収入よりもローンの返済や支出が多くなり、毎月手出しが発生する状況となった。

- 築年はそれほど経っていないにも関わらず、購入時よりも大幅に低い価格でしか売れず、多額の売却損が発生してしまった。

失敗事例3.利回りだけで判断して予想外の出費が発生した

不動産を利回りだけで選ぶと、予想外の出費が発生してキャッシュフローが悪化したり、想定していた利回りに届かなかったりする可能性があるため注意が必要です。

高利回り物件に考えられるリスクは以下の通りです。

- 賃貸需要が弱い地方物件を選んだため空室率が高く、期待していた家賃収入は得られなかった

- 入居中もしくは空室部分の想定賃料が高く設定されており、見かけ上の表面利回りが高くなっている

- 思っていたよりもランニングコストが高かったため支出が多く、キャッシュフローが悪化する

- 修繕費がかさんでしまう可能性がある

物件の利回りには大きく分けて「表面利回り」「実質利回り」があり、それぞれの計算式は以下の通りです。

≪表面利回り≫

年間の家賃収入 ÷ 物件の購入価格 × 100

≪実質利回り≫

(年間の家賃収入-年間のランニングコスト)÷(物件の購入価格+購入時の諸費用)× 100

表面利回りには「年間のランニングコスト」や「購入時の諸費用」が加味されていない点が要注意ポイントです。

一般的に物件情報サイトで公開されている利回りは表面利回りである場合が多いため、実際に不動産投資を行ってみたら想定よりも収支状況が悪かったというケースがあります。

また、利回りだけで選ぶと想像以上に修繕費が発生した場合に、キャッシュフローを圧迫してしまうケースもあります。利回りは新築より中古のほうが高くなりやすい傾向があります。ただし築年数や物件の状態によっては「大規模修繕」が早期に必要となる可能性があり、想定より収支状況が悪くなるケースがあります。

物件を選ぶ際は利回りだけでなく、物件の状態やそのエリアの空室率などを見て選ぶようにしましょう。

利回りだけで物件を選んでしまい失敗した事例は以下の通りです。

≪失敗事例≫

- 物件情報サイトに掲載されていた「高利回り」に惹かれ、中古物件を購入した。

- 賃貸需要が少ない地方の物件だったため、一度退去が出るとなかなか入居が決まらない状況が続いた。

- 思っていた利益が得られないだけでなく、想定外の大規模修繕も発生してしまい、キャッシュフローが悪化してしまった。

失敗事例4.不動産投資体験談のブログを鵜呑みにした

インターネットには不動産投資の体験談をつづったブログが数多くありますが、再現性が無いことも多く、鵜呑みにしてしまうと想定外の事態が起き、対処するのが困難な場合もあるため危険です。

不動産投資体験談のブログを鵜呑みにしてしまい失敗した事例は以下の通りです。

≪失敗事例≫

- 「サブリースは安心」というブログの記事に影響を受け、物件自体のポテンシャルを考えず、4,500万円の物件に対して1,500万円の自己資金を捻出して購入した。

- 購入から数年後、サブリース賃料が何度も減額され、当初予定していた利回りは得られなかった。また、違約金が多額であったためサブリース契約の解除もできなかった。

- 売却を試みたが、購入時の価格と実際の相場での価格に大きな乖離があることが判明し、3,000万円程でしか売却できないため、保有し続けなければならない事態となった。

失敗事例5.知らないうちに不正に加担していた

悪質な不動産会社が銀行の融資を通すために「銀行通帳を改竄した」といった事件が過去にあったように、知らないうちに不正に加担してしまい失敗してしまうケースもあります。

一般の不動産投資家がこのような失敗を回避するためには、以下のポイントをクリアした信頼できる不動産業者を選ぶことが大切です。

- 物件や地域に精通している。

- リスクも含めて丁寧に説明してくれる。

- 販売して終わりではなく、賃貸管理まで一貫して行っている。

- 行政処分歴がない(「国土交通省ネガティブ情報等検索サイト」で検索可能)。

- 税理士、弁護士、建築士などの専門家との連携体制がしっかりとしている。

- 契約を急がせない。

- 自社ホームページやインターネット上の口コミが良い。

知らないうちに不正に加担してしまい失敗した事例は以下の通りです。

≪失敗事例≫

- 不動産業者から「自己資金0」で購入することができるといわれ、約2億円の新築マンションを購入した。

- 後に不動産業者が不正を行っていることが発覚し、提出した銀行通帳や源泉徴収票が改竄され、銀行に提出されていることで不当な融資条件でローンを組んだことが判明した。

- 資産拡大を目指して物件の購入を検討するものの、支払い能力以上の借入があり物件を買い進めることができなかった。

(参考: 『国土交通省ネガティブ情報等検索サイト』)

失敗事例6.過剰なリフォーム投資をしてしまった

入居率の向上や家賃の値上げを目的とした過剰なリフォーム投資も、不動産投資の失敗につながる要因のひとつです。物件購入時に物件代金とリフォーム費用を合わせた適切な資金計画を立てずにリフォームを行うと、予想外の出費や収益性の低下を招く可能性があります。

過剰なリフォーム投資をしてしまい失敗した事例は以下の通りです。

≪失敗事例≫

- 築古マンションを購入し、「空室が埋まりやすくなる」といわれて管理会社のすすめるままに高額な内装や設備のリフォームを実施した。

- 実際には賃貸募集や広告戦略の見直しのほうが大切で、リフォームの効果は限定的だった。

- 不要だったコストを回収するために家賃を値上げしたが、周辺相場と比較して割高になったため入居者が見つからず、キャッシュフローの赤字が続いた。

- 家賃を下げざるを得なくなり、満室にはなったものの当初の計画よりも大幅に収益性が低下してしまい、なかなか収支がプラスにならなかった。

失敗事例7.売却できずにマイナス収支が続いた

物件の売却を含めた「出口戦略」を考慮せずに不動産投資を始めると、大きな失敗につながる可能性があります。

出口戦略を考える上で重要なポイントは以下の2つです。

譲渡税の税率:不動産の売却に伴う税額は保有期間5年以内:39.63%、5年超:20.315%と大きく異なるため、6年目以降の売却が有利

物件の購入を検討する際は、物件価格や賃料収入の下落率をシミュレーションにきちんと反映する

売却のタイミングを見誤り、マイナス収支が続いてしまった事例は以下の通りです。

≪失敗事例≫

- 築20年のマンションを購入し、空室が増え始めたものの収支はプラスだったため所有を続けた。

- 10年以上経ってマイナス収支に悪化したため売却を決意したが、市場価値の下落と耐用年数の残存期間が少なく、買い手のローンが組みにいためまったく売れなかった。

- ようやく売却できたときには捨て値で売却することになり、マイナス収支と合わせて大きな損失となった。

不動産投資に失敗する方の特徴

不動産投資に失敗する方に当てはまる主な特徴は以下の通りです。もしご自身が該当すると感じた場合や不安になった場合は、問題を解決してから不動産投資に臨みましょう。

- エリアの賃貸需要を把握していない

- 不良物件をつかんでしまう

- 収支シミュレーションが甘い

- リスク対策を疎かにしがち

- 家族に相談していない

エリアの賃貸需要を把握していない

人口動態や地域の開発計画を十分に調査せずに物件を選ぶと、想定していた賃料収入を得られなくなるリスクがあります。

特に注意すべきなのは、郊外にある大学や工場の周辺など、「需要が特定の施設頼みの物件」です。将来的に大学や工場が移転したり、規模縮小が起きたりすると、賃貸需要が急激に低下し、空室率が上昇する可能性があります。

また、ひとつの都市内でもエリアによって人口動態の傾向が大きく異なる地域もあります。例えば、大阪市内の都心部では若年層や単身世帯の増加が見られる一方、郊外では空室リスクが高い進む地域もあります。このような地域特性を無視して投資を行うと、長期的な賃貸需要の低下に直面し、大きな損失を招きかねません。

将来のリスクを見据え、十分な調査と慎重な判断が不動産投資の成功には不可欠です。

不良物件をつかんでしまう

表面的な魅力や高い利回りに惹かれてしまい、違法建築物件や瑕疵(かし)のある不良物件を十分に調査せず、安易に選んでしまう方もいます。

違法建築物件の例としては、耐火性能が法律の基準を満たしていない物件や、敷地面積に対して建物の占める割合(建ぺい率)が法定の上限を超えている物件、違法に増築された建物などがあります。これらは融資が受けにくく、金利が高くなるため投資効率が悪く、さらに売却の難易度も上がるなど、大きなデメリットを抱えています。

瑕疵物件では「事故物件」が代表例です。殺人事件などの重大な事故歴がある物件は、入居者の確保や売却に大きな障害となるため避けるべきです。しかし、自殺や孤独死のケースでは、家賃を下げることで入居が決まることもあり、状況を理解した上で挑戦する選択肢も考えられます。

収支シミュレーションが甘い

計画性が不足していると「想定より家賃収入が得られなかった」といった理由でキャッシュフローが崩れ、失敗してしまう可能性があります。

高い利回りに魅力を感じて不動産に投資をしたものの、税金や修繕費用などを加味していなかったため、収支がマイナスになってしまうケースがあります。

不動産投資は修繕費やローン返済、固定資産税などの支出を伴うのも忘れてはいけません。不動産投資にかかる費用を把握し、実質利回りのシミュレーションをしてみるのをおすすめします。

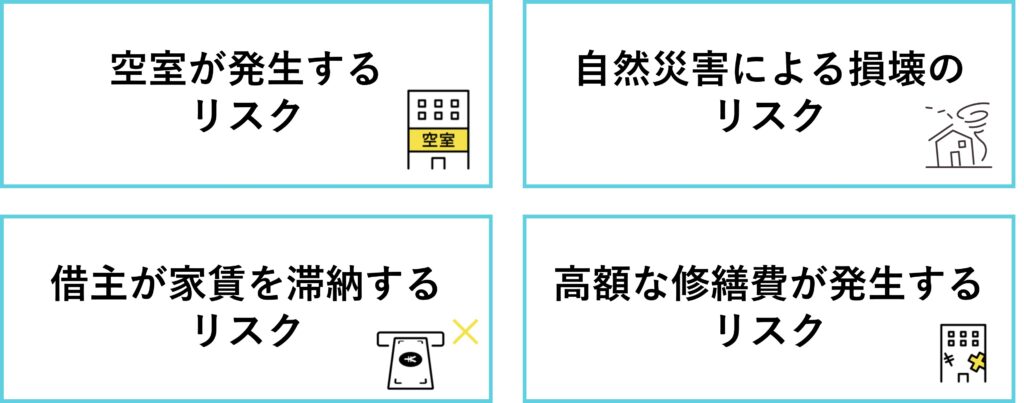

リスク対策を疎かにしがち

不動産投資で失敗しないためにはリスクを想定し、適切に対応する必要があります。

不動産投資で発生するリスクは主に以下の通りです。

空室リスクは不動産投資における最大のリスクであり、空室率によっては運営が困難になるケースもあります。空室が増える原因は人口の変化や物件の供給過多、投資物件の老朽化などが挙げられます。

空室リスクを軽減するには、「管理物件の入居率が高い賃貸管理会社に管理を委託する」「エリアの需要に適した物件を購入する」「適切な設備のアップデートを行う」等が考えられます。

また、自然災害は予測が難しいため、リスクを最小限におさえる対策を事前に施すのが重要です。火災保険や地震保険への加入はもちろん、耐震補強工事も行っておきたい対策です。

家賃滞納リスクへの対策は、入居者の家賃保証会社への加入を必須にすることが選択肢に挙げられます。

高額な修繕費が発生するリスクに対応するには、入居者から受け取る家賃の一部を修繕積立金としてプールしておく必要があります。修繕費は災害と同じく突発的に発生する可能性があるため、いついかなるときでも備えておくことが大切です。とくに中古物件は修繕費がかさみやすい傾向があるため、注意しましょう。

家族に相談していない

家族に相談しないこと自体が不動産投資の失敗に直結するわけではありません。しかし、独断で進めると客観的な意見を得られず、偏った判断や短期的な利益に目がくらむリスクが高まります。

さらに、不動産投資には管理会社とのやりとりや収支管理、確定申告など多くの作業が伴います。それを家族に内緒で進めるのは現実的に難しく、事実が発覚した際には以下のようなトラブルに発展する可能性があります。

- 「重要なことを黙って進めた」という理由で信頼関係が崩れる。

- 収益が悪化した際に家計へ予想外の負担がかかり、家族の生活に影響を与える。

- 相続時に予期せぬ債務や資産が問題となる。

家族の理解を得ながら進めることで、投資をより安定的に行うことができるでしょう。

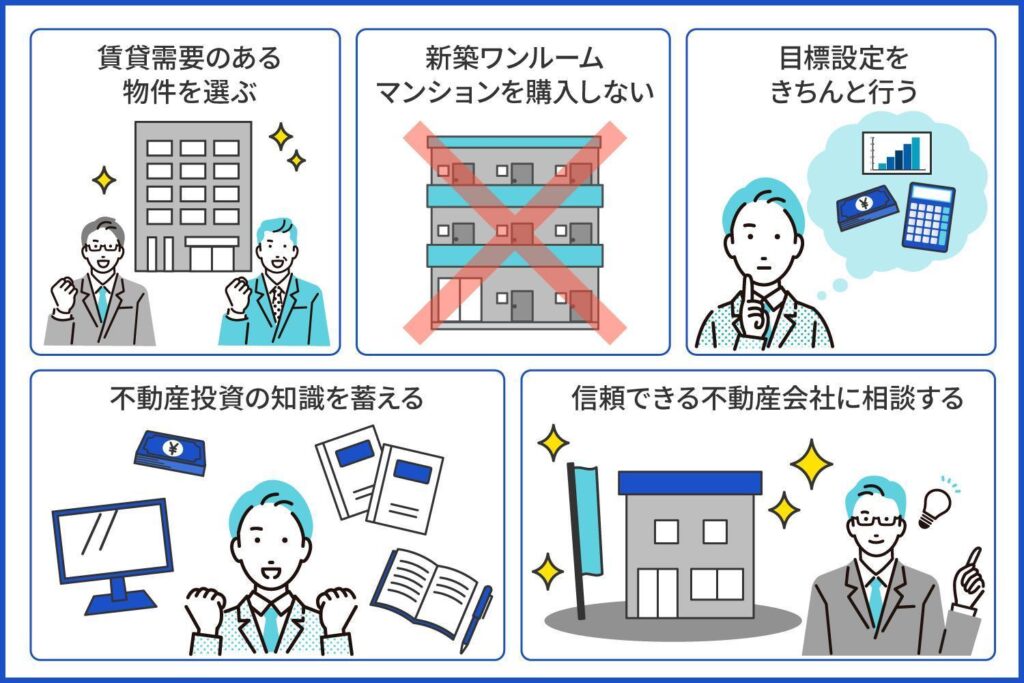

不動産投資の成功率を高める方法

不動産投資の成功率を高める方法は以下の通りです。

- 賃貸需要のある物件を選ぶ

- 新築ワンルームマンションを購入しない

- 目標設定をきちんと行う

- 不動産投資の知識を蓄える

- 信頼できる不動産業者に相談する

方法1.賃貸需要のある物件を選ぶ

不動産投資の成功率を高める方法として、賃貸需要がある価値の高い物件を選ぶ必要があります。需要のない物件は空室リスクにつながり、キャッシュフローが悪化しやすいといえます。

賃貸需要の傾向は首都圏や関西圏と地方で以下のように異なります。

| 需要 | 利回り | |

| 首都圏 | 高い | 低い |

| 関西圏 | やや高い | やや低い |

| 地方 | 低い | 高い |

需要が高い傾向にある立地条件は以下の通りです。

- 大都市圏に近い

- 駅から徒歩10分以内

- コンビニやスーパー等、近隣施設が充実している

物件の需要を見定めるには、検討しているエリアの人口増加率や入居者目線に立って見極めるようにしましょう。

方法2.新築ワンルームマンションを購入しない

新築ワンルームマンションは投資への第一歩として取り組みやすいと考える方が多いものの、実際にはあまりおすすめできません。

新築の物件価格には不動産会社の広告費や営業費が上乗せされているため、価格が高めに設定されている傾向があります。売却を検討した際は中古物件となるため、大幅に価格を下げなければ売れない可能性が高くなります。

購入当初こそ新築であるため高めの家賃設定ができますが、一度退去が発生した時点から中古物件の扱いとなり、家賃が大きく下落してしまいます。

方法3.目標設定をきちんと行う

不動産投資は以下のような「目標」を定めるのが成功するためのポイントです。

- 所得税をおさえたい

- 相続税を減らしたい

- 老後に備えたい

目的によって取るべき選択肢が変わってきます。例えば、所得税や住民税を節税することが目的であれば、単年での減価償却費が大きい中古の木造アパートがおすすめです。

初めて不動産投資に挑戦するのであれば無理のない目標を設定し、リスクをおさえた投資方法を選択するのが望ましいでしょう。

方法4.不動産投資の知識を蓄える

不動産投資を成功させるには投資や不動産に関する知識が欠かせません。知識を蓄えると投資すべき物件の判断がしやすくなるほか、運用を行う際も安定します。

不動産投資の知識を身に着ける方法には「本を読む」「情報サイトを見る」「セミナーに参加する」などが考えられ、中でも鮮度が高い情報を得られるセミナーへの参加が一番おすすめです。

方法5.信頼できる不動産会社に相談する

不動産会社を選ぶ際は信頼ができ、パートナーとして長く付き合えるかどうか見極めるのが重要です。

不動産会社を見極めるポイントは主に以下の通りです。

- 不動産会社の規模

- 販売実績・管理戸数

- 管理委託も可能かどうか

- メリットだけでなく、デメリットも説明しているか

- 評判はどうか

- 購入後に適切なサポートが受けられるか

不動産投資を成功させるには、投資のプロである不動産会社からのアドバイスは欠かせません。

信頼できる不動産会社との関係を構築すれば、投資に関するさまざまな相談ができるほか、投資目的に合った物件(未公開情報を含む)を紹介してもらえる場合もあります。

まとめ

不動産投資を成功させ目標を達成するには、不動産に関する知識を身につけ、信頼できる不動産会社と関係を構築できるように行動するのが大切です。

自分自身が納得した上で投資ができるよう、本記事で解説した失敗事例を参考にしていただき、念入りに情報収集するようにしましょう。

ファミリーアセットコンサルティングでは「不動産投資が初めての方向け」に不動産投資に関する知識を得られるセミナーを参加費無料で開催しています。個別相談も行っておりますので、ご興味がある方はぜひお気軽にご参加ください。