不動産投資は個人事業主の節税に有用?|節税のメリットや法人化すべきタイミング

目次

不動産投資を行う際に、会社員など本業がある場合であっても、個人事業主として開業することでさまざまなメリットを受けられます。

たとえば、金融機関からの融資を受けやすくなるほか、経費計上できる費用の種類が多くなるため、節税につながるなどのメリットがあります。一方で帳簿書類の作成が必要になるなど、自ら管理しなければならない作業も多くなります。

本記事では不動産投資を行ううえで把握しておきたいポイントや法人化するメリットについて詳しく解説します。

不動産投資を個人として行うか、法人化して行うかによって、節税効果や資金調達のしやすさは大きく変わります。

ファミリーアセットコンサルティングでは、年間400件を超える取引実績と税務・融資に関する専門知識をもとに、最適な投資スキームを無料でご提案しています。

無料投資相談では、開業や法人化を検討している方に向けて、

「どちらが自分に有利か」「いつ法人化すべきか」といった判断基準も具体的にアドバイス。

税金対策と資産拡大の両面から、あなたに最適な運用方法を見つけましょう。

個人事業主が不動産投資を行うメリット

個人事業主が不動産投資を行うメリットは次の通りです。

- 青色申告で最大65万円の特別控除を受けることができる

- さまざまな費用を経費計上することができる

- 建物の価格を減価償却し、毎年の経費にできる

- 損益通算後の純損失を翌年以降に繰り越すことができる

上記であげた4つのメリットをさらに詳しく解説します。

青色申告で最大65万円の特別控除を受けることができる

個人事業主は以下の条件を満たして青色申告を行うと、所得税の課税対象額から最大65万円の特別控除を受けることができます。

特別控除が適用される条件は以下の通りです。

- 青色申告承認申請書の提出

- 複式簿記による記帳

- 財務諸表を提出

- 確定申告の申告期限内に申告

- 事業規模であると認められる

特別控除の適用を受けるには、青色申告を行う年の3月15日までに所轄の税務署に対して複式簿記で作成した財務諸表(貸借対照表や損益計算書)とともに、青色申告承認申請書を提出する必要があります。

また、不動産所得を青色申告するためには不動産投資を事業規模で行っていると認められている必要があります。事業規模と認められる条件は空室状況などによって異なりますが、おおむね10室以上を賃貸している場合とされています。

なお、青色申告の特別控除は2020(令和2)年分から55万円に引き下げられました。一方で、e-Taxによる電子申告または電子帳簿保存法に沿った形で経理処理を行うことで、現在でも65万円までの控除が認められています。

青色申告には「最大65万円控除」以外にも、小規模事業を対象とした「最大10万円控除」も存在します。「最大65万円控除」との主な違いは「記帳の方法」と「事業として認められる規模」で、以下の表の通りです。

| 青色申告(最大65万円控除) | 青色申告(最大10万円控除) | |

| 記帳方法 | 複式簿記 | 単式簿記 |

| 事業規模と認められる条件 ※空室状況等により変化します |

10室以上の賃貸 | 1室以上の賃貸 |

青色申告が適用できない場合は白色申告を行うこととなりますが、税制優遇(控除)が適用されないためおすすめできません。

さまざまな費用を経費計上することができる

個人事業主として不動産投資を行うと、事業の運営で必要とした以下のような費用を経費計上することができます。

- 税金(固定資産税、都市計画税、不動産所得税、印紙税など)

- 管理会社への業務委託料

- 専門家への支払報酬

- 減価償却費

- 修繕費(クリーニング代、設備交換費など)

- ローン金利

必要経費が増えることで所得税の課税対象額を圧縮することができるため、節税対策として有効です。

所得税の課税対象額は以下の式で求められます。

所得税の課税対象額 = 年間収入 - 必要経費 - 所得控除

節税のポイントは経費にできる費用をもれなく経費計上することにあります。個人事業主が経費計上できる費用について詳しくは後の項目で紹介します。

建物の価格を減価償却し、毎年の経費にできる

建物を減価償却することで毎年発生する減価償却費を経費計上し、節税対策につなげることができます。

減価償却とは建物が時間の経過とともに劣化していくことを踏まえ、資産価値の減少分を減価償却費として毎年経費計上することを指します。実際の支払いが発生していない年度でも経費計上できる点が減価償却の最大のポイントです。

なお、減価償却はあくまで税法上の仕組みであり、実際に建物が劣化しているかどうかは関係ありません。

また、減価償却を行える期間と償却率(1年間で減価償却される割合)は、建物の種類や構造によって定められた法定耐用年数によってかわります。

たとえば、事業用の木造アパートであれば、法定耐用年数は22年、償却率は0.046です。以下の計算式に当てはめて減価償却費を実際に算出してみましょう。

減価償却費 = 建物の取得価額 × 償却率

≪事業用の新築木造アパートを減価償却する場合(定額法)≫

建物の取得価額:5,000万円

償却率:0.046

建物の取得価額5,000万円 × 償却率0.046 = 減価償却費230万円

1年間で経費計上できる減価償却費は230万円と算出されました。

中古物件を減価償却する場合は、既に経過した年数を加味して計算する必要があるため、1年あたりの減価償却費が高くなりやすい傾向にあります。

≪事業用の築古木造アパートを減価償却する場合(簡便法)≫

建物の取得価額:5,000万円

法定耐用年数:22年

築年数:30年

減価償却期間:4年(法定耐用年数22年 × 20%)※端数切捨て

償却率:0.250

建物の取得価額5,000万円 × 償却率0.250 = 減価償却費1,250万円

もし単年での減価償却費を多く計上したい方は、中古不動産を用いた不動産投資を行うのがおすすめです。

損益通算で純損失を翌年以降に繰り越すことができる

不動産所得で赤字が生じた際は、発生した損失分を他の所得(給与所得など)から差し引いて所得税額を算出(損益通算)し、所得税の課税対象額を圧縮することができます。

また、赤字金額が他の所得を上回る場合は、差額を翌年以降3年間まで純損失として繰り越すことができます。

【損益通算の例】

■給与所得などの所得が不動産投資で発生した赤字金額より多い場合

| ①給与所得などの所得 | 500万円 |

| ②不動産所得の赤字金額 | 300万円 |

| ③所得税の課税対象金額(① - ②) | 200万円 |

■給与所得などの所得が不動産投資で発生した赤字金額より少ない場合

| ①給与所得などの所得 | 200万円 |

| ②不動産所得の赤字金額 | 300万円 |

| ③所得税の課税対象金額(① - ②) | -100万円 ※翌年以降3年間まで純損失として繰り越し |

不動産投資で赤字が発生した際は、損益通算を行うことで課税対象金額を減らし、節税対策につなげられるため、必ずおさえておきましょう。

個人事業主の必要経費として認められる費用

個人事業主が不動産投資を行うと、さまざまな費用を経費計上することができます。必要経費として認められる主な費用は以下の通りです。

| 費用の種類 | 内約 |

| 税金 | 固定資産税、都市計画税、不動産取得税、収入印紙代(印紙税)など |

| 管理会社への業務委託料 | 管理会社に物件の管理を委託した場合の委託料 |

| 司法書士や税理士に支払った報酬 | 確定申告や登記の代行費用 |

| 減価償却費 | 建物価格の一定割合を毎年経費として計上する |

| 修繕費 | クリーニング代、設備の交換費用、清掃費など |

| ローンの金利 | 物件の取得にかかったローンの金利や事務手数料 |

| 保険料 | 火災保険、地震保険、個人賠償責任保険など |

節税を行うポイントは経費にできる費用をもれなく計上することです。個人事業主として不動産投資を行う際は、経費計上できる費用を必ず記録しておきましょう。

個人事業主が不動産投資を行う際の懸念点

個人事業主が不動産投資で失敗しないためには、以下のような懸念点を把握しておく必要があります。

- 個人事業主だと融資を受けづらい可能性がある

- 突発的な修繕に対応するための資金を準備しておく必要がある

- 黒字が確定するまでに時間がかかる

上記の懸念点について次の項目で紹介していきます。

個人事業主だと融資を受けづらい可能性がある

個人事業主の場合は金融機関からの融資を受けづらい可能性が高いです。

会社員と兼業であれば別ですが、個人事業主としてのみ活動している際は収入が不安定になりやすいと見なされ、審査で不利になるケースがあります。また、融資を受けられても会社員と比べて少ない金額でしか借入れができないケースもみられます。

融資の審査がスムーズに進まなければ、不動産投資を進めるうえで支障が出るため、自己資金を多く用意しておくなど、事前に対策を練っておくことが重要です。

突発的な修繕に対応するための資金を準備しておく必要がある

不動産投資を始めると物件の維持管理にはさまざまな費用が発生します。普段のメンテナンス費用に加え、火災や地震などの自然災害や突発的なアクシデントに備えた資金を準備しておきましょう。たとえば、火災保険や地震保険、個人賠償責任保険に加入しておくなどの対策が有用となります。

また、所有する物件の築年数が古くなるにしたがって、大規模修繕が必要になります。大規模修繕は高額になる場合が多いため、必要な資金を少しずつ積み立てていく資金プランを練っておくのが大切です。

黒字かどうかは売却時まで確定しない

不動産投資は売却時(出口)に黒字かどうかが決まるため、運用中の段階で黒字だとしても注意が必要です。

購入(入口)の段階から計画を立てて「自己資金の投下」や「融資条件の変更」を行い、年間のキャッシュフローを黒字にすることはできますが、あくまでも「黒字見込み」であるため、物件の売却時(出口)では赤字になっている可能性があります。

とはいえ、運用中は空室状態が発生しないように「積極募集」や「売却価格に余裕を持たせる」などの工夫を行うことで、売却時に黒字の幅を大きくすることは可能です。

不動産投資は中長期的な取り組みとなるため、一時的な手残りに安心することなく、「返済計画」や「運用方法」「売却タイミング」に無理がないかをよくチェックしておきましょう。

法人化するのもひとつの手段

不動産投資を行う際は、株式会社や合同会社などの法人を設立して、不動産投資を行うのもひとつの手段です。

個人事業主と法人とでは、支払う税金の種類が異なり、個人事業主の場合は「所得税」ですが、法人の場合は「法人税」を支払う必要があります。不動産所得の金額によっては法人化し、法人税を納めたほうが支払う税金が少なく済む可能性があります。また、法人は個人事業主と比較して経費計上できる範囲が広くなる点も大きなポイントです。

一方で法人を設立するには登記などを行う手間が煩雑であったり、高額な費用が発生する点は注意しておかなければなりません。

≪法人設立時に発生する費用≫

| 株式会社 | 合同会社 | |

| 収入印紙代 | 40,000円 ※電子定款の場合0円 |

40,000円 ※電子定款の場合0円 |

| 認証手数料 | 資本金100万円未満:30,000円 資本金100万円以上300万円未満:40,000円 資本金300万円以上:50,000円 |

0円 |

| 謄本手数料 | 約2,000円 | 0円 |

| 登録免許税 | 150,000円または資本金×0.7%のうち高いほうの金額 | 60,000円または資本金×0.7%のうち高いほうの金額 |

| 合計 | 約200,000円~300,000円 | 60,000円~ |

※司法書士に登記を依頼した場合は追加で費用が発生します。司法書士への報酬の目安は「株式会社が約70,000〜100,000円」「合同会社が約60,000〜90,000円」

個人事業主が法人化するメリットやタイミング、注意点を次の項目から解説します。

個人事業主が法人化するとどんなメリットがある?

個人事業主が法人化することで得られる主なメリットは以下の通りです。

| 得られるメリット | ポイント |

| 所得金額によっては税率が低くなる | 課税所得が695万円を超えてくると法人のほうが税率は低くなる。 |

| 経費にできる費用の種類が増える | 法人の場合は経費として計上できる費用の種類が多く、結果的に税負担を軽減できる。 |

| 損失を繰り越せる期間が長い | 個人事業主よりも、法人のほうが赤字の繰り越し期間が長くなる。 |

| 金融機関からの信用を得やすい | 法人として不動産事業を行っていることで、金融機関からの信用を得やすく、資金調達の面でプラスに働く。 |

一方で法人化は前述の通り高額な初期費用が発生するため、必要か否かのタイミングを見極めることが重要です。

個人事業主が法人化すべきタイミングは?

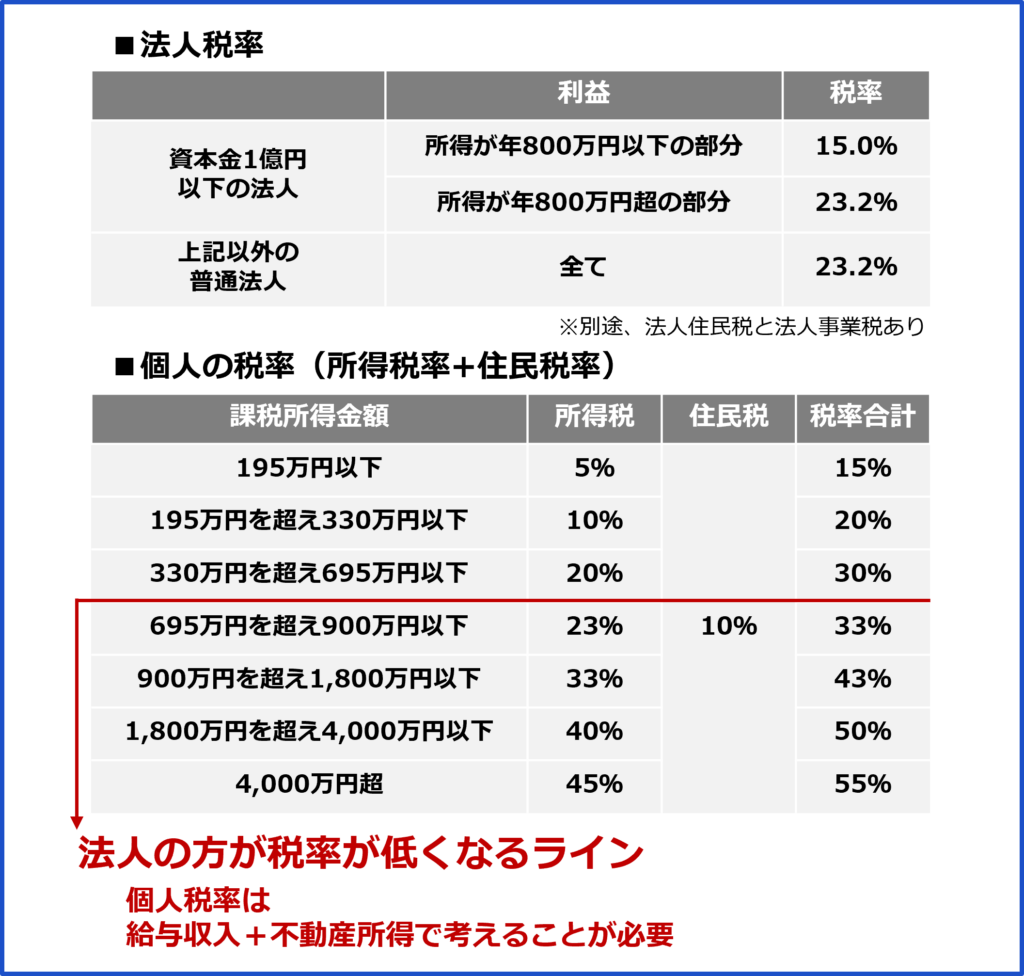

個人事業主が法人化するタイミングの目安とは、課税所得が900万円を超えたときといわれています。個人にかかる所得税率が法人税率を上回る時点と考えておけば、明確に時期を見分けやすくなります。

課税所得ごとの税率については、以下の表の通りです。

個人事業主の場合、課税所得が900万円以下であれば法人税よりも課される税金は少ないです。しかし、課税所得が900万円を超えると所得税率が法人税率を上回るため、法人化したほうが支払う税金が少なくなります。

個人事業主が法人化する際の注意点

個人事業主が法人化する際は税制面のメリットだけでなく、以下のような注意点をおさえておくことが重要です。

- さまざまな支払いが発生する

- 複雑な手続きを必要とする

具体的にどのような支出や手続きが生じるのか確認していきましょう。

さまざまな支払いが発生する

法人化することで、登記費用や定款(会社の事業内容を記した書類)の作成費用、毎月の社会保険料などさまざまな費用が発生します。

たとえば株式会社を設立するだけでも初期費用だけで20~40万円ほど必要になります。

※金額は事業規模によって異なります

法人を設立する場合は個人事業主のときと比べてまとまった費用が必要になる点をおさえておきましょう。

また、法人を設立すると個人事業主と異なり社会保険に強制加入となります。

たとえ他の社員が会社に所属していなかったとしても、社会保険に加入する必要があるため、負担額をきちんと支払っていけるかシミュレーションを行っておくことも重要です。

法人登記は複雑な手続きを必要とする

法人を設立する手続きは、法務局に必要書類を提出することで行えます。自分でも手続きは可能ですが、多くの書類を準備したり公証役場で定款の認証を行ったりと非常に複雑な作業が必要となるため、慣れていないと負担が大きくなります。

また苦労して書類を作成しても、不備があれば法人を設立するまでに時間がかかってしまうケースもあります。基本的に法人化を検討する際は、費用はかかっても専門家である司法書士に依頼するほうが無難です。

法人化を検討するときはあらかじめ司法書士に相談して、必要な準備を整えましょう。

まとめ

個人事業主として不動産投資に取り組むことで、さまざまなメリットを得られます。青色申告の特別控除で最大65万円の控除が受けられたり、減価償却費やさまざまな費用を経費計上できたりと税制上の優遇措置を受けられます。

一方で、課税所得が増えてくると所得税の負担が大きくなるため、法人化するのもひとつの手段です。

法人化すると所得税にかわって法人税を納める必要がありますが、課税所得が900万円以上発生している場合は所得税より法人税の税率のほうが低くなるため、法人化したほうが支払う税金を少なくできます。また、法人化すると個人事業主よりも経費計上できる費用の種類が増えるため、高い節税効果を見込めます。

不動産投資を行う際は、資金計画の立て方や効果的な節税の方法など、把握しておくべきことが多くあります。弊社ファミリーアセットコンサルティングでは、不動産投資に興味がある方に向けた個別相談や各種セミナーをオンラインで開催しています。

「節税対策に興味がある方」「資産形成にしっかりと取り組みたい方」「不動産投資に興味がある方」はぜひお気軽にお問合わせください。