アパート一棟買いの利回りは何%が目安?数字に惑わされない判断基準の教科書

目次

アパート一棟買いを検討し始めると、まず気になるのが「ポータルサイトでよく見る利回り◯%は、本当に高いのか?」という点ではないでしょうか。

物件サイトには「利回り◯%」といった数字が並びますが、その数値を見ただけでは、実際にどれくらいのキャッシュフローが残るのか判断できないと感じる投資家は少なくありません。

一口に「利回り◯%」といっても、単純に家賃収入と購入価格のみから算出した利回りなのか、経費や空室を考慮した数字なのかによって、意味合いは大きく異なるからです。同じ利回りでも、計算の前提が違えば、手元に残るお金はまったく変わります。

そこで本記事では、表面利回り・想定利回り・実質利回り・現行利回りという基礎的な指標から、FCR・CCRといった上級者も使う指標まで、収益性を正しく読み解くための考え方を解説します。最後までお読みいただければ、利回りの見方が整理され、数字の本当の意味を理解できるでしょう。

利回りだけでは、物件の善し悪しは判断できません。ファミリーアセットコンサルティングでは、表向きのデータではわからない収益性やリスク、将来の出口戦略など、あなたの悩みを解決する無料投資相談を行っています。利回りをどう見ればいいのか迷ったら、まずはお気軽にご相談ください。

アパート一棟経営で知るべき代表的な利回り

アパート一棟経営で収益が見込める物件を正しく判断するために、複数存在する利回りの意味の違いと、実務での使われ方を理解する必要があります。

ここでは、投資判断の基礎となる代表的な利回りを解説します。

表面利回り

表面利回りはアパート経営を検討したときに、最初に目にする数字です。不動産広告として掲載されている、物件の概要をまとめた資料である「販売図面(マイソク)」に記載される利回りは、表面利回りであるケースがほとんどです。

年間家賃収入を物件価格で割っただけのシンプルな指標で、管理費・修繕費・空室リスクといった実際の支出が反映されていません。

似たような使われ方をする想定利回りは、満室時の年間家賃収入を物件価格で割ったもので、こちらが販売図面に使用されていることもあります。年間を通して空室がない前提での数値ですので、あくまで参考値として考えておくのが良いでしょう。

表面利回りは次の計算式で算出します。

| 【表面利回り計算式】 表面利回り=年間家賃収入÷物件購入価格×100 |

購入価格6,000万円・年間家賃収入500万円の物件なら、表面利回りは以下の通りです。

| 8.33%=500万円÷6,000万円×100 |

この数字には、空室による収入低下が含まれておらず、仮に稼働率が90%に低下すれば収入は450万円まで下がり、想定される収益と実際の収入には乖離が生じます。

表面利回りや想定利回りは物件の第一印象をつかむ指標に過ぎず、投資判断には実質利回りや現行利回りと組み合わせて、実際の収支に近い形での評価が求められます。

実質利回り

実質利回りは、アパート経営の収益性を判断するための重要な指標です。表面利回りとは異なり、計算に経費や取得時の費用が反映されるため、現実的な数値の把握が可能です。

アパート経営の実務では、管理費・修繕費・固定資産税などの運営経費が発生します。また、物件の取得時にも登録免許税・仲介手数料・不動産取得税などまとまった費用がかかります。

実質利回りはこうしたコストを計算に含めるため、実際の収支に近い数値が算出できるのです。

| 【実質利回りの計算式】 実質利回り=(年間家賃収入−年間運営経費)÷(物件購入価格+購入時の諸費用)×100 |

家賃収入500万円の物件(価格6,000万円)、購入時の諸費用150万円、年間運営経費120万円の場合、計算は以下の通りです。

| 6.18%=(500万円−120万円)÷(6,000万円+150万円)×100 |

この実質利回り6.18%は、表面利回りよりも実際に近い収益性を示す数字として捉えられます。

物件広告に記載される表面利回りは、収支の実態を反映していない場合が多いため、購入判断では実質利回りを計算し、コストを織り込んだ収益力で評価しましょう。

現行利回り

現行利回りは、物件が今まさにどれだけ収益を生んでいるかを把握するための数値です。満室想定の数字ではなく、現在の実際の家賃収入をもとに計算されるため、現状の収益力が確認できます。

オーナーチェンジ物件として販売中の投資用アパートでは、空室が発生しているケースも珍しくありません。このため、販売図面に記載された満室想定の利回りだけでは、実際の収益性を正しく判断できないのです。

現行利回りは、現在入居している戸数と実際の家賃収入をもとに算出されるため、現況の稼働率を反映した指標として購入判断に役立ちます。

| 【現行利回りの計算式】 現行利回り=現在の実際に稼働している年間家賃収入÷物件価格×100 |

物件価格6,000万円で、実際の現在の年間家賃収入が450万円の場合の現行利回りです。

| 7.5%=450万円÷6,000万円×100 |

現行利回り7.5%は、今の稼働状況をベースにした収益性を示す数字です。

ただし、現行利回りは実質利回りと異なり、管理費・修繕費・固定資産税といった経費を考慮しません。そのため、現状の収益力をつかむ指標としては有効ですが、最終判断は実質利回りと合わせて検証する必要があります。

将来にわたり収益性を維持し続けられる物件は、購入時の利回りだけでは判断できません。

アパート経営を成功させるには、専門家と一緒に数字の裏側まで読み解く必要があります。

ファミリーアセットコンサルティングでは、収支計画の立案から出口戦略まで、実践的なアドバイスを受けられる無料投資相談を行っています。

利回りの見方に迷ったら、まずはお気軽にご相談ください。あなたの状況に合わせて最適な判断基準をお伝えします。

アパート一棟買いの利回りの目安

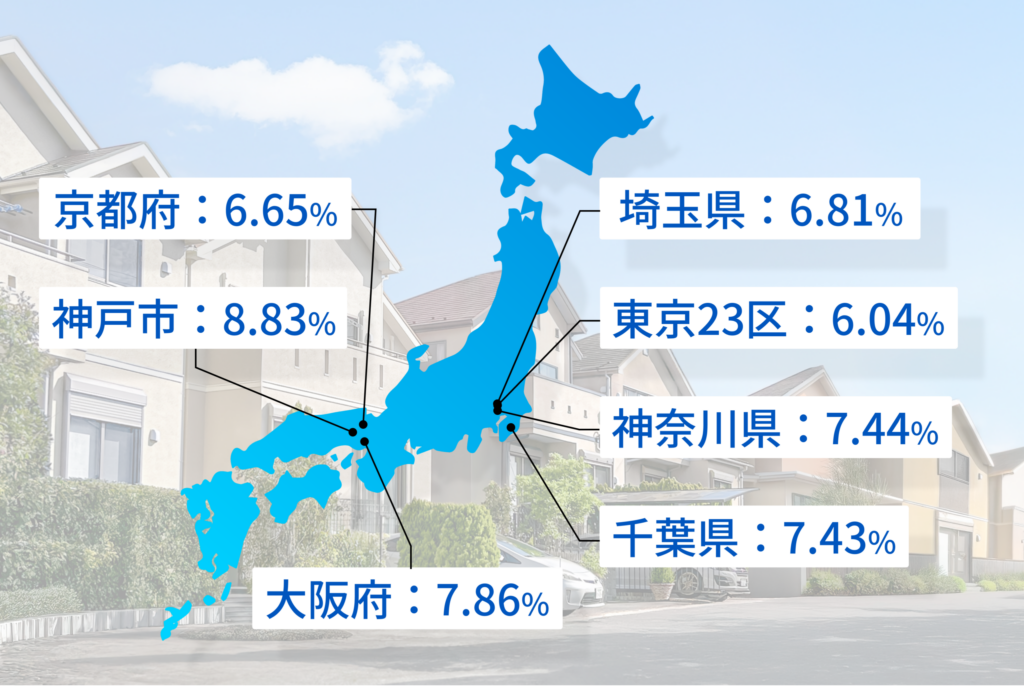

アパート一棟買いで物件を検討する際は、利回りの相場感の把握が欠かせません。一都三県と地方、さらに築年数によって利回りの相場は変わるため、エリアと築年帯に応じた目安を押さえておくと、物件が割高か割安かのイメージがつかみやすくなります。

健美家「収益物件 市場動向年間レポート2024年」を参考にすると、一棟アパートの表面利回りは、おおむね次のような傾向があります。

| 地域 | 築年帯 | 平均利回り(%) |

|---|---|---|

| 全国 | 築10年未満 | 6.34 |

| 築10年以上〜 | 7.35 | |

| 築20年以上〜 | 9.55 | |

| 東京23区 | 築10年未満 | 5.59 |

| 築10年以上〜 | 5.83 | |

| 築20年以上〜 | 6.70 | |

| 東京市部 | 築10年未満 | 6.10 |

| 築10年以上〜 | 6.52 | |

| 築20年以上〜 | 8.19 | |

| 横浜市 | 築10年未満 | 7.08 |

| 築10年以上〜 | 7.59 | |

| 築20年以上〜 | 8.00 | |

| 川崎市 | 築10年未満 | 7.09 |

| 築10年以上〜 | 7.47 | |

| 築20年以上〜 | 7.43 | |

| 埼玉主要都市※1 | 築10年未満 | 6.12 |

| 築10年以上〜 | 6.58 | |

| 築20年以上〜 | 7.73 | |

| 千葉主要都市※2 | 築10年未満 | 6.57 |

| 築10年以上〜 | 7.18 | |

| 築20年以上〜 | 8.54 | |

| 大阪市 | 築10年未満 | 5.92 |

| 築10年以上〜 | 7.24 | |

| 築20年以上〜 | 10.43 | |

| 京都市 | 築10年未満 | 5.55 |

| 築10年以上〜 | 5.72 | |

| 築20年以上〜 | 8.69 | |

| 神戸市 | 築10年未満 | 6.22 |

| 築10年以上〜 | 7.46 | |

| 築20年以上〜 | 12.81 |

※2:千葉市・浦安市・鎌ヶ谷市・習志野市・松戸市・船橋市・柏市

一般的には、一都三県で表面利回り7%前後(23区は6%台)、地方では8〜9%台という水準が一つの目安です。地方は物件価格が相対的に安く、表面利回りが高く出やすい半面、入居需要や流動性が弱く、空室が増えると満室想定の利回りから乖離しやすい側面があります。

また、築年数が進むほど物件価格が下がるため、表面利回りは数字の上では高くなる傾向があります。しかし、築年数の古い物件は、築浅よりも大規模修繕や設備更新にかかる費用が増えやすく、実質的な手残りは想定より低下する可能性を考慮しなければいけません。

中古アパートの購入の注意点について詳しく知りたい方は、こちらの記事を参考にしてください。

アパート一棟買いを利回りで判断する際の注意点

アパート一棟買いは、利回りの高さだけで物件を判断するのは危険です。高利回りの物件は高い収益を狙える一方で、空室の発生や家賃の下落、修繕負担の増加といった収益を不安定にする要因が潜んでいる場合があります。

物件の利回りを評価する際は、以下の点に注意が必要です。

利回りが高い理由を調査する

高利回りの物件を検討する際は、数字が高くなる理由を確認する必要があります。利回りだけを見ると魅力的に感じますが、その背景を見誤ると購入後に収益が悪化するリスクがあるためです。

利回りが高く見える物件には、次のような要因が潜んでいるケースがあります。

- 家賃設定が相場より高い:

購入後すぐに家賃を下げないと空室が埋まらないなどのリスクがある - 売買価格が不自然に低い:

再建築不可、違反建築、権利関係の複雑さなど、価格が安くなる理由が潜んでいる場合がある

※再建築不可・違反建築は金融機関の融資が通りにくく、出口戦略に制約がでる可能性がある

- 地方で流動性が低いエリアに立地している:

需要が弱く空室率が高まりやすいほか、将来売却しづらい - 築年数が古く、修繕費が多く発生する状態:

外壁・屋根・給排水などの大規模修繕で収支が圧迫される

利回りだけでは物件の良し悪しは判断できません。「なぜこの利回りなのか?」を深掘りして投資判断を行えば、リスク要因を把握しないまま購入してしまう失敗を防げるでしょう。

利回りの高い中古アパートの購入については、次の記事をお読みください。

空室率を予測する

空室率を予測せずに満室前提だけで利回りを見ると、収益を過大評価して購入を決断してしまうおそれがあります。アパート経営では入退去が必ず発生するため、空室を前提にした利回りを把握しておかなければいけません。

アパート経営の実務では、次のような手順で空室率を予測します。

まず、HOME’S不動産などのポータルサイトや統計データから、検討エリア全体のおおまかな空室状況を確認します。これは「その地域でどれくらい部屋が余りやすいか」をつかむための目安です。

次に、個別物件について過去12カ月以上のレントロール(入居・退去の履歴)を確認し、実際の稼働実績から空室率を計算します。

空室率は、次のように表せます。

| 空室率=空室期間÷(平均回転期間+空室期間) |

平均回転期間は、1人の入居者が入居してから退去するまでの平均期間です。ある部屋で「24カ月入居+4カ月空室」である場合は、空室率は以下のように算出できます。

| 14.3%=4カ月÷(24カ月+4カ月) |

エリア全体の傾向とレントロールから算出した物件固有の空室率を踏まえて利回りを計算すれば、満室想定利回りと現実の収益のギャップを事前にシミュレーションできます。

将来かかる修繕費を把握する

アパート一棟経営では、修繕費が収支に大きく影響します。修繕費を織り込まずに利回りを判断すると、計画していたキャッシュフローが維持できず、運営が苦しくなるリスクがあります。

建物は築年数の経過とともに外壁・屋根・給排水管・防水など多くの部分で劣化が進み、定期的な修繕が避けられません。修繕計画を立てていないと、表面利回りでは黒字に見えても、実際にはまとまった出費が発生し、手残りが減少する可能性があります。

購入検討時には、まず売主側が保管している修繕履歴を確認し、いつ・どこに・どれだけの費用をかけて工事を行ったのかを把握します。これにより、今後必要になる修繕の時期や規模を予測できるのです。

万一、修繕履歴が残っていない場合でも、建築士によるインスペクションを活用すれば、基礎・外壁・屋根・配管など、目視だけでは判断できない劣化状況を事前に把握できます。

修繕費を見込んだ収益性の判断が、安定したキャッシュフローと長期運営につながります。

アパートの修繕費の目安についての詳細は、次の記事もお読みください。

アパート一棟経営で利回り以外に押さえておくべき指標

アパート一棟買いを検討する場合、利回りだけで収益性を判断すると、手残りの額や資金回収の見通しといった重要なポイントを見落とす可能性があります。

実務では、年間キャッシュフローや自己資金の効率性、投下資金をどれだけ回収できているかなど、より広い視点で物件の評価が求められます。

そのため、利回りに加え、次の指標の理解が必要です。

総収益率(FCR:Free & Clear Return)

総収益率(FCR)は、複数の物件を客観的に比較するために役立つ指標です。NOIを用いるため個人差が出にくく、物件同士を比較しやすいのが特徴です。FCRは「金利」「減価償却」「投資家ごとに変わる支出」といった個人差が出る要素を含めずに算出します。

FCRは以下の計算式で求めます。

| FCR=NOI(純収益)÷総投資金額(物件金額+購入諸費用) |

NOI(Net Operating Income:営業純利益)は、家賃収入 から管理費・修繕費・固定資産税・保険料などの運営経費だけを差し引いた純粋な収益を指します。そのため、投資家ごとの条件に左右されず、物件そのものの収益力の評価が可能です。

自己資本利回り(CCR:Cash On Cash Return)

自己資本利回り(CCR)は、投じた自己資金の収益性を測る指標です。アパート一棟投資では一般的にローンを利用するため、実際に投下する自己資金は物件価格の一部にとどまります。

そのため、表面利回りや実質利回りだけでは、自己資金がどれだけ効率よく増えているかを正確に把握できません。CCRは、手元に残る現金が、投じた資金に対してどれだけ効率よく増えているかを可視化します。

計算式は次の通りです。

| CCR=税引き前キャッシュフロー÷自己資本×100 |

税引き前キャッシュフローが200万円、自己資金として投じた金額が1,200万円の場合、CCRは次の通りです。

| 16.67%=200万円÷1,200万円×100 |

この物件は、自己資本を年16.67%で運用しているのと同じ水準で収益を上げていることを意味します。

CCRは「投下したお金に対してどれだけリターンを得ているか」を知るための指標で、物件選定の精度や投資判断の質を高めるうえで有効です。

利回りなどの指標の理解を深めても、これからアパート経営を始める不動産投資未経験の方が、物件の判断に不安を抱いてしまうのは普通のことです。さらに、物件情報を自分で集めて、利回りや収支の裏に潜むリスクを読み解く作業は難易度が高く、負担を感じてしまうでしょう。

そこでファミリーアセットコンサルティングでは、会員限定で2,000件以上の物件情報を公開し、個別の相談にも対応しています。専門家のサポートを受けながら実際の物件とその利回りを見てみませんか?

アパート一棟買いは利回りだけでなく出口戦略まで見据える

アパート一棟買いでは、どのタイミングで・いくらで売却するのかという「出口戦略」が、投資の成果を左右します。不動産は株式のようにすぐ売れる資産ではなく、相場が悪い時期に出口を迎えると、期待した価格で売却できず、それまで積み上げた収支が一気に赤字に転じる可能性もあるのです。

特に、出口のタイミングで次のような状況が起きると、投資が失敗に終わる危険性があります。

- エリアの賃貸需要が低下(入居がつきづらく家賃も下落)

- エリアの土地相場の下落(売却価格が大きく下がる)

- 金利上昇など、融資情勢の変化(購入のハードルが上がる)

アパート経営は「購入 → 運営 → 売却」までの流れがすべてつながっています。利回りだけに注目せず、出口戦略を含めた収支計画の立案が不可欠です。そのため、購入前から専門家と相談しながら、将来の売却可能性まで踏まえて計画を立てることが重要です。

利回りだけでは、将来の収益性を見誤るリスクがあります。アパート経営は、出口戦略まで見据えた経営計画が必須です。ファミリーアセットコンサルティングでは、無料投資相談で、あなたの事情に合わせた解決策を提案します。

数字の見方に迷っている方や、初めて一棟アパート購入を検討している方におすすめです。まずはお気軽にご相談ください。

まとめ

本記事では、アパート経営の利回りについて、数字が示す意味や計算方法について解説しました。また、FCR・CCRといった指標の見方を紹介し、物件の収益性を多面的に判断する手法もお伝えしました。

一棟アパートを購入して効率的に資産を形成するには、利回りの高さで物件を判断するのではなく、複数の指標を組み合わせた総合的な見極めが欠かせません。

利回りが高く魅力的な物件に見えても、その裏には空室、修繕、家賃下落などのリスクが潜んでいるかもしれません。

ファミリーアセットコンサルティングは、数字の背景まで読み解き、収益の安定性と出口までのシナリオを一緒に設計する伴走型の支援サービスを行っています。机上の計算だけでは見えないリスクやチャンスを、具体的な事例をもとにシミュレーションしてお伝えします。

まずはお気軽に、無料投資相談をご利用ください。

監修者プロフィール