中古アパート購入の注意点5選!投資初心者が学ぶべき先人たちの失敗事例

目次

中古アパート経営は、不動産投資の中でも利回りが比較的高く、資産づくりや副収入を得たい方から人気を集めています。最近では、一般のビジネスパーソンが老後資金の準備として始めるケースも増えてきました。

ただし、購入前の確認を怠ると、建物の魅力低下による空室や老朽化に伴う高額な修繕費、現行の入居者トラブルなど、中古アパート特有の問題が発生する可能性があります。こうしたリスクによって収益が伸びず、結果的に失敗してしまうことも少なくありません。

この記事では、中古アパート購入で初心者が陥りがちな5つの失敗事例とともに押さえておくべき注意点を徹底解説します。リスクを回避し、あなたの不動産投資を成功に導くための具体的なチェックポイントを紹介していますので、ぜひ物件選びの参考にしてください。

なお、年間200件以上の取引実績を誇るファミリーアセットコンサルティングは、物件選びから賃貸運営、出口戦略まで一貫してサポートしています。個別にプロがじっくりとお話を伺い、お客様の条件が合わなければ不動産投資を勧めることはございません。アパート経営で資産形成を考えている方は、まずは無料会員登録から始めてみてはいかがでしょうか。

ご登録いただくと、一般には出回らない2,300件以上の未公開物件が閲覧できます。

中古アパートの購入で押さえておきたい5つの注意点

中古アパートで安定した収益を得るには、購入前の多角的なチェックが欠かせません。

物件選びでは表面利回りだけで判断せず、次に挙げる5つの注意点を確認するようにしましょう。

1.実質利回りでリターンを計算する

投資用物件の収益性を判断するには、表面利回りだけでなく実質利回りの確認が必要です。

広告に掲載されている「利回り」の多くは「表面利回り」を指しています。表面利回りとは、年間家賃収入を物件の購入価格で割って算出した、見かけ上の収益性です。

| 【表面利回りの計算式】 表面利回り =(年間家賃収入)÷(物件購入価格)×100(%) |

|---|

表面利回りには諸経費が含まれていないため、実際の収益とは乖離が生じます。

一方、実質利回りは、賃貸経営に必要な経費や物件の購入時にかかった費用などを計算に含めるため、現実に近い収益性を表します。

| 【実質利回りの計算式】 実質利回り ={(年間家賃収入-年間諸経費)}÷(物件購入価格+購入時諸費用)×100(%) |

|---|

実質利回りでは、次の経費を考慮します。

【賃貸経営にかかる経費】

- 固定資産税・都市計画税

- 管理委託料

- 修繕費

- 火災保険料・地震保険料 など

【購入時にかかる経費】

- 仲介手数料

- 登記費用

- 融資関連費用 など

物件の購入を検討する際は、実質利回りを計算して、本当に利益が出る物件なのかを見極めてください。

2.需要の高い立地を意識する

中古アパートの購入では、物件が建つ立地の賃貸需要について慎重に検討しなくてはいけません。

賃貸需要が高い立地には、次のような特徴があります。

- 最寄り駅まで徒歩10分圏内で通勤・通学に便利

- スーパーや病院など生活施設に近い

- 治安がよく騒音やトラブルが少ない

築年数が経過した物件は、設備や外観の老朽化により、新築や築浅物件と比較すると入居者の募集で不利になる場合があります。特に賃貸需要が限られている立地では、競合物件との比較で選ばれにくく、空室期間が長期化するリスクが高まります。

しかし、需要の高い立地では築年数が経過した中古アパートであっても、家賃相場とのバランスや生活利便性などの条件次第で、入居需要を確保できる可能性があるのです。購入前にエリアの賃貸需要を確認して、堅実なアパート経営を目指しましょう。

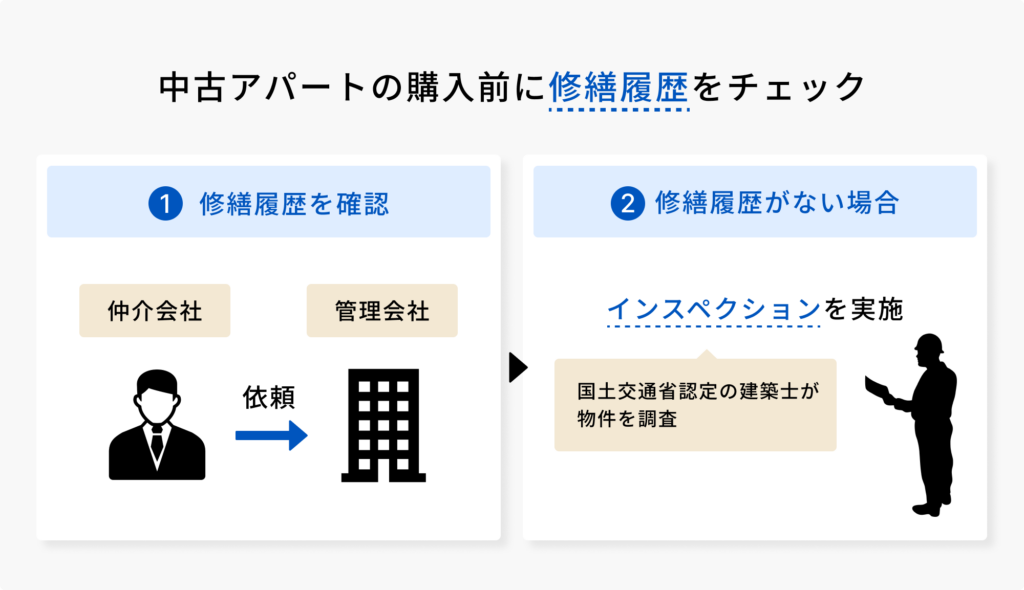

3.修繕履歴をチェックする

中古アパートを購入する際、将来の修繕費を予測するためにも、修繕履歴の確認が重要です。

修繕履歴とは、建物や設備に施された修理や改修工事の記録です。過去にどの部分を修理・改修したかを把握しておけば、今後いつ・どの箇所に費用がかかるかを予測でき、資金計画が立てやすくなります。

修繕履歴の閲覧は、仲介会社を通じて管理会社に依頼するのが一般的です。しかし、管理会社が修繕履歴を保管していないケースもあります。

その場合は、インスペクション(建物状況調査)を実施し、専門家に建物の状態を確認してもらうと安心です。インスペクションは、国土交通省が定める講習を修了した建築士が、第三者の立場で建物を調べ、劣化や不具合の有無、修繕が必要な箇所を明らかにしてくれます。

既存の建物は、見た目だけではわからない不具合を抱えている可能性もあるため、購入前のチェックによって、想定外の修繕リスクを避けられます。

4.レントロールで空室状況や賃貸条件を把握する

既存の収益物件を選ぶ際には、レントロールによる空室状況や賃貸条件の精査が欠かせません。

レントロールとは、各部屋の契約状況を一覧表にまとめた資料です。

レントロールには、以下の情報が記載されています。

- 部屋番号や間取り、専有面積

- 賃料・共益費・敷金・保証金

- 契約開始日、契約期間、更新日

- 入居者の属性(個人か法人かなど)

- 現在の入居状況(入居中・空室・退去予定) など

レントロールの一例です。

レントロールから入居者一人ひとりの契約内容がわかるため、契約更新に伴う退去の可能性など、将来的なリスクを具体的に把握できます。

ファミリーアセットコンサルティングでは、専門家がレントロールの見方や投資判断のポイントのアドバイスを行っています。無料会員登録していただくと、アパート経営に関する有益な情報を優先的にご案内いたしますので、ぜひこちらからご登録ください。

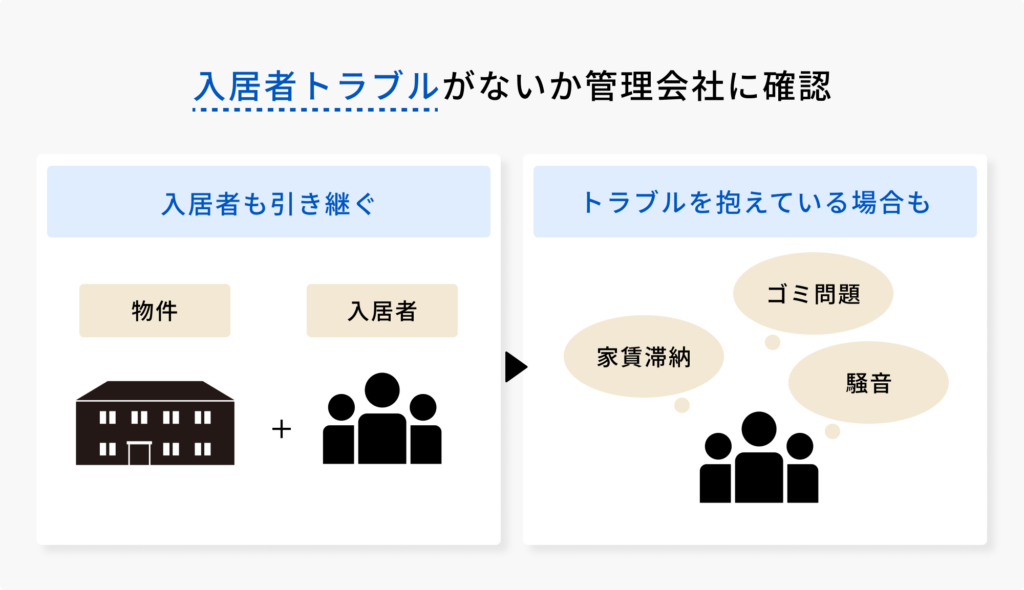

5.入居者トラブルを抱えていないか確認する

中古アパートのオーナーチェンジ物件では、一般的に既存の入居者を引き継ぐため、トラブルを抱えていないか確認したうえでの購入判断が求められます。

入居者トラブルには、他の入居者の退去を招いたり、悪い評判が伝わり入居付けに苦戦したりするリスクがあります。そのため、入居者トラブルを抱えた物件では、収益悪化や資産価値の低下を引き起こす可能性があるのです。

こうしたリスクを避けるためにも、購入前に管理会社や売主から、入居者トラブルの有無について確認することが大切です。

中古アパートの購入で初心者が陥りがちな失敗事例

中古アパート投資は、修繕費の見積もり不足や空室の長期化などが原因で、失敗するケースも少なくありません。

そこで、先輩大家が経験した失敗事例を取り上げ、物件購入時の注意点をお伝えします。

「利回り10%」を過信し、経費の見落としが赤字を招いた

仲介会社のサイトで「利回り10%」と紹介されていた一棟アパートを購入したものの、実質利回りを算出せずに経営を始めた結果、想定外の経費が重なり赤字に転落した事例です。

【投資家プロフィール】

30代・千葉県在住・年収850万円・大手機械メーカー勤務

【物件概要】

- エリア:千葉県柏市

- 購入価格:5,000万円

- 築年数:15年

- 利回り:10%

- 戸数:6戸

| Aさんが購入したのは、柏市にある築15年・価格5,000万円の木造アパート(6戸)です。仲介会社の提示では年間家賃収入を500万円と想定され、表面利回り10%という数字に安心して、経営に必要な経費を考慮した実質利回りを見ずに購入を決断してしまいました。 Aさんは、年間500万円の家賃収入からローン返済額約320万円を差し引くと約180万円残るので、ここから経費を引いても黒字になるだろうと安易に考えていたのです。 ところが、実際の賃貸経営では、1戸が長期空室となり年間家賃収入は約416万円に減少し、管理委託料、修繕費、固定資産税などの経費が年間約116万円かかりました。 その結果、実際の家賃収入からローン返済額と経費を差し引くと、約20万円の赤字になってしまったのです。 |

【回避策】

Aさんの失敗は、表面利回りだけを根拠に投資判断を下して、実質利回りを検証しなかった点にあります。購入前に修繕費・管理費・税金といった経費を加味したシミュレーションを行っていれば、現実的な収益性を把握でき、赤字経営は避けられた可能性が高いでしょう。

価格の安さだけを重視し、賃貸需要の低い郊外物件で失敗した

価格の安さを優先して郊外の中古アパートを購入した結果、空室続きで赤字に陥った失敗事例です。

【投資家プロフィール】

40代・埼玉県在住・年収1,000万円・保険会社勤務

【物件概要】

- エリア:埼玉県春日部市

- 購入価格:3,800万円(年間家賃収入を418万円と想定)

- 築年数:18年

- 利回り:表面利回り11%

| Bさんが購入したのは、春日部市郊外にある築18年の木造アパート(6戸)です。仲介会社の資料には表面利回り11%と記載され、老後資金づくりのため「安く買えるうえに高利回り」と考えました。 しかし、物件は最寄り駅から徒歩20分以上、周辺にスーパーや病院なども少ない不便な立地でした。その影響で入居希望者が集まらず、平均稼働率は65%に低迷し、年間家賃収入は約272万円にとどまりました。 一方で、年間ローン返済は約210万円、経費は約80万円かかり、税引前キャッシュフローはマイナス18万円で、想定していた黒字128万円から一転、赤字経営となってしまいました。 |

【回避策】

Bさんの失敗の要因は、物件価格の安さに目を奪われ、賃貸需要を軽視した点です。駅から遠く生活利便性の低いエリアでは、利回りが高くても空室が埋まらず、収益が安定しません。

購入前に交通アクセスや生活環境を調査し、賃貸需要を見極めていれば、赤字転落を回避できたかもしれません。

安さだけで物件を選んでしまうと、思わぬ赤字に陥るリスクがあります。ファミリーアセットコンサルティングでは、一般には出回らない未公開物件情報を会員限定で公開中です。無料会員登録をして、空室リスクに強い優良物件を手に入れるチャンスを逃さないでください。

修繕履歴の確認を怠り、購入直後に1,000万円の修繕費用に直面した

購入前に修繕履歴の確認を怠り、大きな出費に見舞われてしまった方の失敗談です。

【投資家プロフィール】

50代・大阪府在住・年収1,200万円・大学教授

【物件概要】

- エリア:大阪市

- 購入価格:6,500万円

- 築年数:20年

- 利回り:7.5%

| Cさんが購入したのは、大阪市内にある築20年、利回り7.5%、価格6,500万円の一棟アパートです。満室時の年間家賃収入は約490万円で、ローン返済と経費を差し引いても年間約120万円の黒字を見込んでいました。Cさんはきれいな外観を気に入って、購入前に修繕履歴の確認を十分に行わず、仲介会社から提案されたインスペクションも実施しないまま契約しました。 ところが、購入後まもなく、外壁に大規模なひび割れが見つかり、雨漏り被害が発生してしまいます。調査の結果、外壁補修と塗装工事に約800万円が必要となり、さらに共用配管の老朽化による水漏れで追加200万円の修繕費が発生しました。 合計1,000万円の想定外の出費は、手元資金を取り崩して対応せざるを得ず、Cさんの資金計画は大きく狂ってしまいました。 |

【回避策】

Cさんの失敗は、購入前に修繕履歴を確認しなかったことです。中古物件は外観が整っていても、内部や共用部分に老朽化が隠れているケースがあります。

修繕履歴を丁寧に確認していれば、大規模修繕の必要性を事前に把握できた可能性があり、想定外の支出を避けられたでしょう。

レントロールの精査不足で更新時期の偏りを見落とし、複数退去で収益が落ち込んだ

レントロールの精査が不十分で、低家賃契約や退去が集中する可能性を見落とし、初年度から収益が大きく悪化したという事例です。

【投資家プロフィール】

40代・神奈川県在住・年収1,100万円・外資系メーカー勤務

【物件概要】

- エリア:横浜市郊外

- 購入価格:8,000万円

- 築年数:22年

- 利回り:6.3%

| Dさんは横浜市郊外の築22年・価格8,000万円の一棟アパート(6戸)を購入しました。満室時の想定年間家賃収入は504万円(1戸あたり月7万円×6戸)で、表面利回り6.3%と説明を受けていました。 購入後、受領していたレントロールを改めて確認すると、6戸のうち3戸は相場より1万円ほど安い6万円の家賃で契約されており、残り3戸は家賃8万円で貸し出されていることに気づきます。さらに、入居者の多くが半年以内に契約更新を迎え、うち2戸は退去予定になっていました。 購入からまもなく2戸が同時期に退去し、入居率は80%に下がってしまいました。退去したのはいずれも家賃8万円の入居者であったため、月の家賃収入は42万円から26万円(6万円×3戸、8万円×1戸)へと落ち込みます。 2戸の退去から再募集までの期間が重なったことで、その年の収益は想定よりも大きく下がり、年間家賃収入は当初見込んでいた504万円が約340万円まで減少しました。 一方、年間ローン返済額約305万円(借入5,000万円・金利2.05%・返済20年)と年間経費約100万円は変わりません。 結果、当初見込んだ税引前キャッシュフロー99万円が、65万円の赤字に転落してしまったのです。 レントロールの見落としが、想定外の収支悪化を招いてしまいました。 |

回避策

オーナーチェンジ物件の購入では、レントロールの丁寧な精査が必須です。「各戸の賃料水準が相場と乖離していないか」「更新時期や退去予定が偏っていないか」の確認によって、現在の入居者から実際に見込まれる家賃収入を把握できます。

Dさんもレントロールで得られる情報から、実態に即したキャッシュフローのシミュレーションを行っていれば、想定外の事態を防げた可能性があります。

満室の触れ込みに惑わされ、入居者トラブルを引き継いだ結果、退去が相次いだ

入居者トラブルを抱えた物件を購入し、対応に苦慮し、さらに予測していた収益が得られなかったという失敗事例です。

【投資家プロフィール】

30代・東京都在住・年収900万円・IT企業勤務

【物件概要】

- エリア:東京都八王子市

- 購入価格:7,000万円

- 築年数:25年

- 利回り:7.0%

- 戸数:8戸

| Eさんが購入したのは、八王子市にある築25年、利回り7.0%、価格7,000万円の一棟アパートです。販売時は8戸すべてが入居済みで、Eさんは引き渡し後からすぐに家賃収入が得られると判断し、購入を決断しました。 しかし購入後、入居者の質やトラブルの有無を事前に確認しなかったことが、収益悪化の原因となってしまったのです。 Eさんが購入した物件には、以下の問題が潜んでいました。 ・家賃滞納:督促や内容証明郵便を送る必要のある入居者がいた ・騒音トラブル:大学生が深夜まで騒ぎ、他の入居者から苦情が相次いだ ・入居者同士の衝突:ゴミ出しルールを巡る口論がエスカレートし警察沙汰にまで発展した 結果として他の入居者が次々に退去し、再募集するも賃料を下げざるを得なくなりました。 想定していた年間家賃収入約490万円は、1年後には稼働率換算で70%(約343万円)にまで低下し、大幅な収益悪化を招きました。さらに「トラブル物件」としての悪評が立ち、売却査定でも周辺相場を下回る評価しか得られない状況に陥ったのです。 |

【回避策】

Eさんの失敗原因は「満室」という表面上の数字だけを根拠に購入を決断し、入居者状況を確認しなかった点です。オーナーチェンジ物件は一見収益が安定して見えても、入居者トラブルをそのまま引き継ぐリスクがあります。

購入前には、以下の内容を実施して、入居者トラブルがないかを調査してください。

- 管理会社や売主から過去のトラブル履歴・家賃滞納状況を確認する

- 近隣住民にアパート住人の評判をヒアリングする

- 入居者の属性を精査し、将来的なリスクを把握する

こうした事前チェックを行えば、Eさんもトラブル物件の購入を避けられた可能性が高いでしょう。

ファミリーアセットコンサルティングでは、入居者状況の確認やトラブル回避のポイントを専門家がアドバイスしています。さらに、無料会員登録いただくことで、スピードが命の未公開物件情報をいち早く受け取れます。

失敗確率を下げて不動産投資を始めたい方は、下のボタンから無料登録してください。

不動産投資で中古アパートを選ぶべき5つの理由

不動産投資にはさまざまな手法がありますが、その中でも資金効率が比較的高い「中古アパート」は、堅実に資産を積み上げたい方にとって有力な選択肢です。

不動産投資で、中古アパートを選ぶべき5つの理由を解説します。

理由①:新築よりも価格が安く高い利回りが期待できる

中古アパートは新築に比べ低価格で取得でき、その分利回りが高くなる傾向にあります。

マンションなどの他の種別と比較しても、中古アパートは相対的に収益性が高いとされています。

| 物件種別 | 表面利回り(目安) |

|---|---|

| 中古アパート | 約5~10% |

| 新築アパート | 約4~5% |

| 中古マンション | 約3~7% |

| 新築マンション | 約2~5% |

中古アパートは上記の通り、表面利回りの目安が5〜10%と高水準です。ただし、表面利回りは満室を想定し、経費が含まれていない数値であるため、物件選びでは空室率や実際にかかる費用も検討に加えてください。

理由②:資産価値が安定しやすい

中古アパートは、新築に比べて建物の価値が低下した分、土地の価値が占める割合が相対的に高くなるため、価格の触れ幅が抑えられ資産価値が安定しやすいといわれています。

建物は時間の経過とともに劣化し価値が下落するのに対して、土地は消耗という概念がなく、経年による価値の変動が少ない資産だからです。

もちろん、立地や需給、金利動向などの要因で価格が大きく動く可能性もあります。

しかし、好立地で適切に管理された中古アパートなら、購入価格と売却価格の乖離が過度に広がりにくく、出口戦略の立てやすい投資対象なのです。

理由③:リノベーションで収益性を高められる可能性がある

中古アパートはリノベーションによって、入居率や家賃を高め、収益性を向上させられる可能性を秘めています。

一棟リノベーションとは、各部屋の内装や設備、共用部、外観などを一新する工事です。見た目や機能面の改善で、築年数が古くても新築に近い魅力を発揮する場合があります。

例えば、築年数の経過で競争力が落ちていた物件のキッチンやバスルームを刷新し、外観を美しく改修することによって、家賃の値上げにつなげられるケースもあります。安く購入した物件に、リノベーションを施して資産価値を高めれば、収益アップが期待できるのです。

ただし、中古アパートのリノベーションは、改修内容や立地条件によって、期待した賃料アップが得られず、利回りが悪化する危険性も孕んでいます。リノベーションを計画する際は、詳細な費用対効果のシミュレーションが必要です。

ファミリーアセットコンサルティングでは、リノベーションを含めた収益改善のご相談を受け付けています。

無料会員登録を通じて、投資エリアの市況分析や収益性向上のヒントなど、実践的な情報をお届けしていますので、こちらからアクセスしてみてください。

理由④:入居者がいる物件なら購入直後から家賃収入が発生する

オーナーチェンジ物件は、入居中の部屋を引き継ぐため、募集開始から入居までの賃料が発生しない空白期間を最小化できる強みがあります。また、入居付けの広告や仲介業者への依頼、内見対応、契約手続きといった初期作業の削減が可能です。

さらに、購入直後(賃料帰属日)から家賃収入が見込めるため、ローンの返済計画が立てやすいというメリットもあります。

中古アパートは、初期にかかる手間やリスクを軽減しつつ、前オーナーから引き継いだ入居者からの家賃収入が確保できる投資物件です。

理由⑤:新築よりも節税効果が期待できる

中古アパートは、新築よりも節税に有利な場合があります。築年数が経過した物件は残存耐用年数が短く、短期間で減価償却費が計上できて課税所得の圧縮が可能なため、所得税と住民税を軽減できる場合があるからです。

残存耐用年数の計算式は、次の通りです。

| 残存耐用年数=(法定耐用年数-経過年数)+(経過年数×20%) |

|---|

さらに、木造はRC造よりも法定耐用年数が短いため、木造の中古アパートは構造の面からも短期間に多くの減価償却費が計上できます。

例えば、法定耐用年数が22年の木造アパートを築18年で購入したケースでは、残存耐用年数は7年です。この場合、建物の取得価額を7年間で償却できます。

一方、RC造マンションの法定耐用年数47年で、築18年の物件だと残存耐用年数は32年と長く、1年あたりの償却額は少なくなります。

| 法定耐用年数 | 残存耐用年数 |

|---|---|

| 木造アパート22年 | 7年= 22年-8年+(18年×20%) |

| RC造マンション 47年 | 32年= 47年-18年+(18年×20%) |

(参照:国税庁 主な減価償却資産の耐用年数表)

木造アパートは新築アパートやRC造のマンションと比較して短期間で多くの減価償却費を計上できるため、当面の税負担を軽減しやすい傾向にあります。ただし、築年数が経過した物件は、修繕コストや空室リスクも高まりやすいため、節税効果だけに着目するのではなく、収益性全体を踏まえた購入判断が重要です。

まとめ

中古アパート投資は高い利回りが魅力である一方、修繕費や空室、入居者トラブルといった特有のリスクも伴います。

本記事では、実際の失敗事例をもとに、中古アパート購入時に注意すべきポイントとその回避策を解説しました。表面利回りの数字だけにとらわれず、実質利回りの計算や立地条件、修繕履歴、レントロールなどをしっかり確認して、堅実で安定した不動産投資を目指しましょう。

ファミリーアセットコンサルティングでは、物件選定から運営まで総合的にサポートする体制を整えています。無料会員登録で、未公開物件情報や投資に役立つ最新情報をいち早く受け取れます。堅実な不動産投資を目指す方は、ぜひこの機会をご活用ください。