年収から手取りが分かる早見表!会社員ができる手取りの増やし方も紹介

目次

手取り額を把握しておくと、将来の支出と預貯金の見通しがつきやすく、人生設計を立てやすくなります。しかし、「貯金を増やしたいけど、自分の手取りがいくらかよく分からない」「年収は上がっているのに、手取りが増えた感じがしない」といった方も少なくないでしょう。

そこで本記事では、手取り額の計算方法と、簡単にチェックできる早見表を紹介します。年収(額面)との違いや、手取りを増やす方法についても解説するので、手元に残るお金を増やしたい会社員の方におすすめの内容です。ぜひ参考にしてみてください。

手取りを増やすには、節約だけでなく税制を活用した資産運用も効果的です。

ファミリーアセットコンサルティングでは、年間400件超の実績をもとに、あなたの年収・貯蓄額に合わせた最適な不動産投資プランを無料でご提案しています。

非公開の高利回り物件(8%以上)を優先紹介し、税金・融資・運用までトータルサポート。

押し売りや勧誘は一切なく、オンラインでも安心してご相談いただけます。

「手取りを増やして将来に備えたい」という方は、今すぐ無料投資相談をご利用ください。

| この記事で分かること ・年収と手取りの違い、給与から差し引かれる税金・社会保険料の具体的な内訳 ・年収ごとの手取り額の目安が一目でわかる早見表 ・課税所得を圧縮する節税対策6選 ・副業で節税と手取りアップを同時に目指す方法 |

年収と手取りの違いをおさらい

初めて給与所得者になった方の中には、年収と手取りは同じものだと思っている人もいるかもしれません。しかし、募集要項に記載されている年収(額面)と、実際に手にする金額は異なる場合がほとんどです。ここでは、まず年収(額面)と手取りの違いや、自身の年収を確認する方法を説明します。

額面と手取り金額の違い

額面とは、税金や保険料が差し引かれる前の総支給額を指します。「年収」は額面の年間総支給額のことを指すのが一般的です。

対して、手取りは総支給額から社会保険料や税金が天引きされた後の金額を意味します。従って、ほとんどの場合、額面よりも手取りのほうが少なくなります。なお、差し引かれるお金の内訳は別の見出しで後述します。

年収を確認する方法

会社員の場合、源泉徴収票に記載されている「支払金額」の欄から年収を把握できます。源泉徴収税や社会保険料の金額も記載されているため、支払額からそれらの金額を差し引けば、手取りの計算も可能です。また、毎月の給与明細を参考に、12か月分の給与と賞与を合算して年収を求める方法もあります。

ちなみに個人事業主の場合、確定申告を行い、白色申告では「収支内訳書」、青色申告では「青色申告決算書」を見て年収を確認する必要があります。

手取りはいくら?年収ごとの早見表

今すぐに手取り金額を知りたいという会社員の方向けに、早見表にしてまとめました。所得税は累進課税制度を採用しているため、年収が高いほど手取り額が少なくなる傾向にあります。年収1,000万円未満の場合、手取りは年収の約70〜80%程度になると見られます。

ただし、実際の手取り額は扶養家族の有無や各種控除の適用状況によって変わります。従って、あくまでも参考程度にご確認ください。

| 年収 | 手取り70%の場合 | 手取り75%の場合 | 手取り80%の場合 |

| 300万円 | 210万円 | 225万円 | 240万円 |

| 350万円 | 245万円 | 262.5万円 | 280万円 |

| 400万円 | 280万円 | 300万円 | 320万円 |

| 450万円 | 315万円 | 337.5万円 | 360万円 |

| 500万円 | 350万円 | 375万円 | 400万円 |

| 550万円 | 385万円 | 412.5万円 | 440万円 |

| 600万円 | 420万円 | 450万円 | 480万円 |

| 650万円 | 455万円 | 487.5万円 | 520万円 |

| 700万円 | 490万円 | 525万円 | 560万円 |

| 750万円 | 525万円 | 562.5万円 | 600万円 |

| 800万円 | 560万円 | 600万円 | 640万円 |

| 850万円 | 595万円 | 637.5万円 | 680万円 |

| 900万円 | 630万円 | 675万円 | 720万円 |

| 950万円 | 665万円 | 712.5万円 | 760万円 |

| 1,000万円 | 700万円 | 750万円 | 800万円 |

「手取り年収」の計算方法

前述の通り、年収に応じた手取り額のおおまかな割合は、年収1,000万円未満の場合は額面の約70%〜80%です。年収が1,000万円を超え、2,000万円以下の範囲ではおおよそ60%〜70%、2,000万円を超えると約50%〜60%程度と見積もられます。

例えば年収が1,200万円の会社員の場合、手取り額は720万円から840万円の範囲になることが多いでしょう。年収が2,000万円の場合、手取り額は1,000万円から1,200万円になると予想できます。

年収から差し引かれるお金

会社員の年収からは、具体的にどのようなお金が差し引かれているのでしょうか。ここでは、内訳や金額、税率を紹介します。節税方法や資産の増やし方を検討する上でも必要な情報となるため、きちんと確認し、知識を深めましょう。

税金

給与から毎月天引きされる主な税金には、所得税と住民税があります。所得税は国に対する国税で、住民税は居住する自治体に納める地方税です。これらの税金は納付先が異なるだけでなく、納税のタイミングも異なります。

所得税は、その年の1月1日から12月31日までに得た収入に対して課せられます。会社員の場合、収入から給与所得控除を引いた後の金額が所得金額です。所得金額からさらに各種の所得控除を適用することで、課税される所得金額が求められます。

課税所得に適用される所得税率を乗じて、必要な控除を引いた額が実際に納める所得税の金額です。所得税の計算は次の手順に従います。

【所得税の計算式】

- 収入から給与所得控除を引いて所得金額を計算

- 所得金額から所得控除を引いて課税所得金額を求める

- 課税所得金額に税率を適用して税額を計算

- 税額から税額控除を引いて納付すべき所得税を求める

【所得税の税率表】

| 課税所得金額 | 所得税率 | 控除額 |

| 1,000円~194万9,000円 | 5% | 0円 |

| 195万円~329万9,000円 | 10% | 9万7,500円 |

| 330万円~694万9,000円 | 20% | 42万7,500円 |

| 695万円~899万9,000円 | 23% | 63万6,000円 |

| 900万円~1,799万9,000円 | 33% | 153万6,000円 |

| 1,800万円~3,999万9,000円 | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

(参考: 『国税庁 所得税の税率』)

住民税には所得割と均等割の二つの部分があります。所得割はその年の課税所得金額に応じて計算され、一般に10%の税率が適用されます。一方で均等割は、ほとんどの自治体で一律5,000円と設定されていますが、自治体によっては金額が異なることがあります。住民税の正確な金額を知るためには、居住地の自治体に直接問い合わせるのが最善です。

厚生年金保険料

厚生年金保険は、日本の公的年金制度の中で、基礎となる国民年金に加えて受け取ることができる上乗せ年金です。65歳を迎えた際、加入者は国民年金にプラスして厚生年金を受け取る権利を得ます。

この制度に加入できるのは、厚生年金を適用している企業や公的機関に勤務する70歳未満の方々です。保険料は雇用者と労働者が半分ずつ支払い、正社員だけでなく一定の条件を満たす全ての従業員が対象となります。

令和6年度の厚生年金保険料率は18.3%です。従って、会社員が納める保険料の額は、「標準報酬月額×厚生年金保険料率(18.3%)÷2」で求められます。

健康保険料(介護保険料)

健康保険料や介護保険料も会社員の給与から天引きされている費用のひとつです。会社が加入している健康保険組合によって保険料率は異なりますが、一般的に健康保険料は標準報酬月額の約10%、介護保険料は約1.5%とされています。

保険料の計算式は、「標準報酬月額×10%(介護保険料は1.5%)÷2」です。健康保険料・介護保険料も労働者と雇用主で折半となります。

なお、介護保険は40歳以上65歳未満が加入対象となり、40歳未満の方は加入できないため支払い義務がありません。

雇用保険料

雇用保険は労働者の生活および雇用の安全を守るための保険制度です。失業や育児、介護などの影響で収入が減少した際に、保険金の給付や就職支援といったサポートを受けられます。雇用保険法に基づき、適用基準に合致する労働者は、その意思にかかわらず加入が義務付けられています。

令和6年度の雇用保険料率は0.6%です。「標準報酬月額×0.6%」の計算式を用いれば、支払う保険料がいくらになるか計算できます。

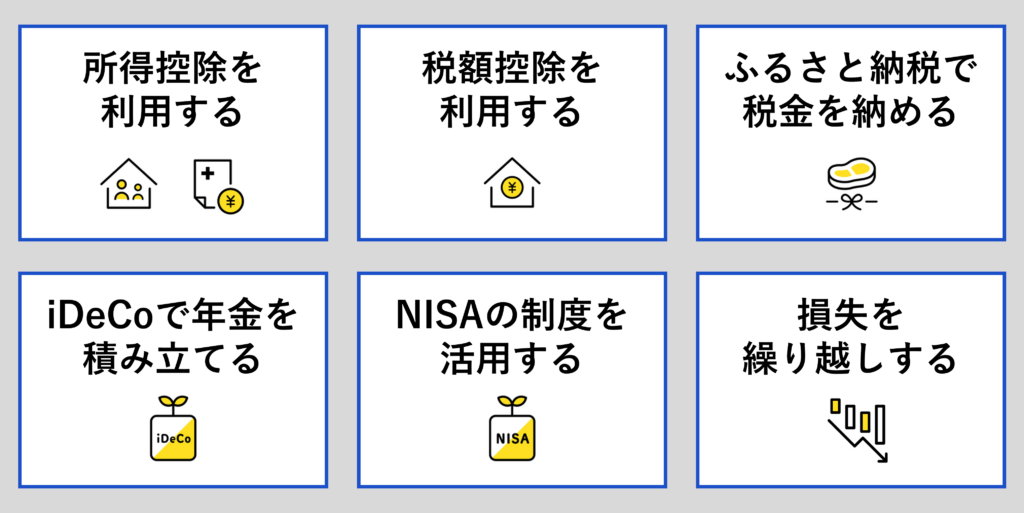

節税で手取りを増やす6つの方法

差し引かれた金額をしっかり計算してみると、想像以上の金額になることも少なくありません。「自分で稼いだお金だから、できるだけ多く手元に残したい」と思う方も多いでしょう。ここでは、手取りを増やす際に有効な節税方法を紹介します。制度を適切に活用しながら、課税所得を減らしましょう。

所得控除を利用する

所得控除は、給与から給与所得控除を引いた後の「所得金類」からさらに特定の額を差し引くことができる制度です。所得控除を利用すると、課税所得が減少し、結果として支払う所得税額が低くなる可能性があります。所得控除の種類は以下の通りです。

- 雑損控除

- 医療費控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 寄附金控除

- 障害者控除

- 寡婦控除

- ひとり親控除

- 勤労学生控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 基礎控除

会社員の方は、社会保険料控除や医療費控除、生命保険料控除が役立つことが多いでしょう。社会保険料控除では、本人および生計をともにする家族のために支払った保険料が対象となります。医療費控除は支払った医療費が一定額を超えた場合に限り適用され、生命保険料控除では保険料の一部が控除対象となります。

税額控除を利用する

税額控除は、計算した所得税額から直接一定額を差し引くことができる制度(控除)です。課税所得から所得税率を適用した税額に直接作用するため、所得控除よりも大きな節税効果が期待できます。税額控除の例を以下に挙げます。

- 配当控除

- 分配時調整外国税相当額控除

- 外国税額控除

- 政党等寄附金特別控除

- 認定NPO法人等寄附金特別控除

- 公益社団法人等寄附金特別控除

- 住宅借入金等特別控除

例えば、住宅を購入または増築する際に利用できる「住宅借入金等特別控除」は、年末の住宅ローン残高の0.7%が最長13年間所得税額から差し引かれるため、長期にわたる節税が可能です。別名「住宅ローン控除」とも呼ばれ、利用条件等は住宅の種類や状態によって異なります。

ふるさと納税で税金を納める

ふるさと納税は、住民票がある市区町村以外にも、支援したい自治体や故郷に寄付ができる制度です。住民税の一部を事前に寄付として支払うもので、直接的な減税や免税効果はありませんが、返礼品を受け取ることができるメリットがあります。また、寄附金の使い道や返礼品の種類は寄付者が自由に選べます。

寄附金額のうち2,000円を超える部分は控除の対象となり、実質的には少額の自己負担で多くの寄付が可能です。ただし、この控除には所得や家族構成に応じた上限が設定されており、限度額を超える部分については控除を受けられません。

iDeCoで年金を積み立てる

iDeCo(個人型確定拠出年金)は、公的年金に加えて個人が自ら資金を積み立てる私的年金制度です。iDeCoの加入資格は、国民年金保険料を納付している65歳未満の方に限られます。月額の掛金は最低5,000円からで、上限は職業によって異なります。

掛金は所得控除の対象となるため、所得税や住民税の負担を軽減できるのが魅力です。加えて、運用益については非課税であり、受け取り時にも税制優遇が受けられます。節税をしながら資産を効率的に増やしたいと考える会社員にとって、iDeCoは有効な選択肢といえるでしょう。

NISAの制度を活用する

NISA(少額投資非課税制度)は、個人の小額投資を促進するための制度で、投資から得られる運用益が非課税になる点が大きな魅力です。

2024年1月に導入された「新NISA制度」では、非課税枠が最大1,800万円(うち成長投資枠が1,200万円)まで拡大され、年間の投資上限額も120万円に増額されました。また、「一般NISA」と「つみたてNISA」との併用が可能になり、より柔軟に資金を運用できるようになった点もポイントです。投資者は節税効果を最大限に活用しながら、より大きなリターンを期待できるようになります。

損失を繰り越しする

会社員の方で株式投資をしている場合は、損益通算や損失の繰越控除を利用可能です。損益通算は同一年度内で発生した利益と損失を相殺する方法で、課税所得が減るため節税効果を見込めます。

また、損失の繰越控除は、3年間にわたって損失分を繰り越しできる制度です。例えば今年度の給与所得が300万円、配当所得が50万円(損失なし)、前年度に100万円の譲渡損失があったとしましょう。通常は350万円が課税対象となりますが、繰り越された損失を利用することで、課税所得が250万円に減少します。

なお、これらの税制措置を適用するには確定申告が必要なため、忘れずに手続きしましょう。

副業で節税&手取りアップを目指せる?

手元に入るお金を増やす際に有効なのは、控除や税制優遇制度を適用して所得を減らすことだけではありません。副業をしたり投資をしたりして収入アップを目指すのも方法のひとつです。

しかし、実際に「節税」と「収入アップ」両方の恩恵を享受できる方法はあるのでしょうか。ここでは、副業による節税・収入アップ方法を紹介します。

副業の経費も計上可能

会社の規定で副業が認められている場合は、副業で収入アップを検討しましょう。特に、得意な分野や趣味を生かせる仕事、または空き時間を有効に使える仕事がおすすめです。

副業が事業として認められると、関連する支出を経費として計上できます。また、副業が赤字の場合、本業の給与所得と相殺(損益通算)して還付を受けられる可能性があります。反対に黒字の場合は、20万円を超えると確定申告が必要になるため、青色申告を行って最大65万円の特別控除を使いましょう。

不動産投資の減価償却を活用する

副業には不動産投資もおすすめです。減価償却による節税効果が大きい上に、物件の管理や実務の多くは管理会社に任せられるため、本業に支障が出にくい投資です。

不動産投資での減価償却は、固定資産である建物の取得費用を耐用年数に応じて分割し、毎年の経費として計上することです。実際に支出のない経費により所得が圧縮されるため、節税効果があります。

特に節税効果を期待できる収益物件は、「中古アパート」です。中古のほうが新築よりも耐用年数が短く、1年あたりに適用される減価償却費が大きくなります。

ただし確定申告はきちんと行うこと

税金対策は手取り額を増やす有効な手段ですが、多くの場合、確定申告が必要になるため注意しましょう。確定申告を怠ると税制優遇が適用されず、節税ができないだけでなく、場合によっては脱税行為と見なされる恐れもあります。

確定申告の期間は原則として2月16日から3月15日までです。この期間内に住所地を管轄する税務署に確定申告書を提出し、必要に応じて納税を完了させます。確定申告の手続きや記載内容に不安がある場合は、税務署の職員や税理士に相談するとよいでしょう。

また、投資や副業を始める前に、専門家からアドバイスを受けることをおすすめします。不動産会社やアウトソーシング会社に相談しながら始めることで、適切な方法で資産形成を進められるでしょう。

まとめ

手取り額とは、年収(年間総支給額)から社会保険料や税金を差し引いた後の金額のことです。年収が1,000万円未満の場合、額面の約70%から80%が手取りになることが一般的です。

実際の金額は家族構成や扶養者の有無、個人の具体的な状況によって異なるため、自身のケースに合わせて計算しましょう。

節税対策や副業を通じて手取りを増やすことは可能ですが、専門的な知識が必要な場合も少なくありません。始める前にしっかりと調査し、必要に応じて専門家のアドバイスを求めましょう。

手取り計算の参考に、三菱重工の給与とキャリア情報についてはこちら

監修者プロフィール