中古アパート経営は儲かる?失敗事例から学ぶ注意点と7つのメリット

目次

中古アパート経営は物件価格が安く、利回りが高いため、少ない自己資金でも一定以上の利益が期待できます。ただし、修繕コストなどの投資リスクもある程度存在します。

本記事では、中古アパート経営が本当に儲かるのか、メリットやデメリットはもちろん、費用の目安や物件の選び方などを詳しく解説しています。中古アパート経営に興味のある方は、ぜひ参考にしてください。

中古アパート経営は、初期費用を抑えつつ高利回りを狙える魅力的な投資手法ですが、修繕費や管理体制など、収支に影響するポイントを見極める力も必要です。メリット・デメリットを理解したうえで正しい判断をすることが、成功への近道になります。

ファミリーアセットコンサルティングの無料会員登録では、通常は市場に出回らない未公開物件を2,000件以上閲覧できるほか、収支シミュレーションや投資の基礎資料も利用可能です。中古アパート経営を検討している方にとって、物件比較の幅が一気に広がるサービスです。

中古アパート経営は本当に儲かるの?

結論からいえば、物件選びを間違えなければ中古アパート経営は儲かります。なぜなら、中古アパートは新築よりも物件価格が大幅に安い一方で、家賃はあまり下がらないため、利回りが高くなりやすいからです。中古アパートと新築のそれぞれの数値の違いは次のとおりです。

| 中古アパート | 新築アパート | |

|---|---|---|

| 物件価格 | 約3,000万~1億1,000万円 (新築の40~70%程度) |

約8,000万~1億5,000万円 |

| 家賃目安 | どれだけ下がっても新築の20%程度まで | 相場価格 |

| 利回り | 約6~12% | 約5~7% |

※参考:健美家「収益物件 市場動向四半期レポート 2025年1月~3月期 」

ただし、中古アパートは築年数の長さから修繕費や空室などのリスクも存在します。そのため、購入する物件は慎重に見極める必要があるでしょう。中古アパートの物件価格や家賃の下落率、リスクなどの詳細は、次の見出しで紹介するため、そちらも参考にしてください。

中古アパート経営を行う7つのメリット

中古アパート経営が儲かる理由でもある、7つのメリットについて具体的に紹介します。

- 物件価格が安い

- 家賃が下がりにくい

- 新築に比べて利回りが高い

- 節税効果を期待できる

- 資産規模を拡大しやすい

- 物件の需要を把握しやすい

- 建物全体を自由に管理できる

物件価格が安い

中古アパートの大きなメリットとして、物件価格の安さが挙げられます。アパートは基本的に築年数が長いほど資産価値は下がるため、新築よりも安い価格で購入可能です。

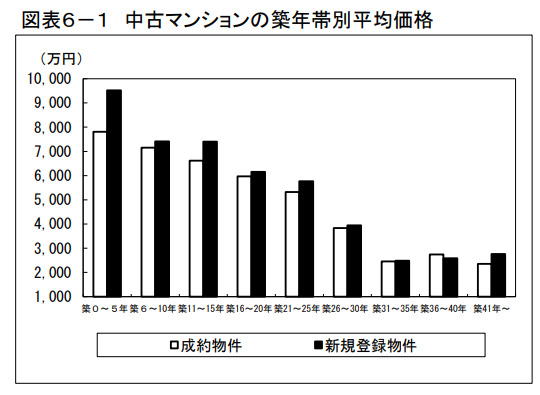

下記画像は中古マンションの価格ですが、同様の傾向はアパートにも見られます。

引用:東日本不動産流通機構「築年数から見た首都圏の不動産流通市場(2024年)」

築年数や物件によっては、半額近い価格で買うことも可能です。物件金額が低ければ、仲介手数料などの関連する諸経費も比例して下がるため、オーナーの金銭的な負担を軽減できます。

物件の購入時にかかる仲介手数料などの諸費用は、記事の後半費用の項目で解説するため、そちらも参考にしてください。ただし今回紹介している物件価格は目安であり、エリアや条件などさまざまな条件で物件価格は大きく異なります。

画像はあくまで参考程度に考え、実際に物件を見て相場をチェックするのがおすすめです。ファミリーアセットコンサルティングでは、無料会員登録で未公開物件を1,000件以上閲覧できます。簡単に登録できますので、ぜひ参考にしてください。

家賃が下がりにくい

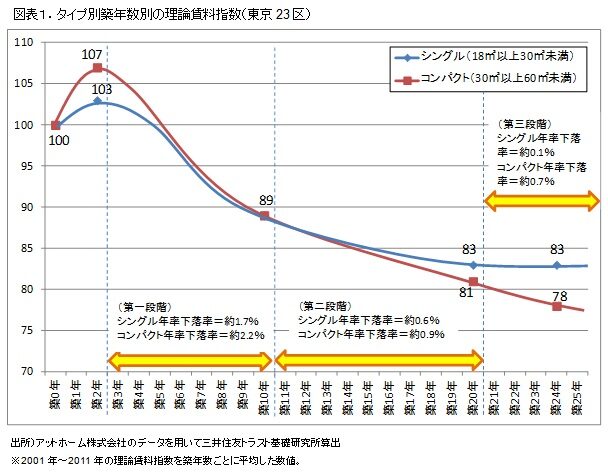

新築物件は「新築」ではなくなった際に家賃が急激に下落してしまいます。しかし、中古アパートは築10年以上の物件であれば、購入時点で賃料がある程度下がっているため、購入後の賃料の下落幅は小さく抑えられます。

引用:三井住友トラスト基礎研究所「経年劣化が住宅賃料に与える影響とその理由」

このように、賃料は築10年程度で一気に下がり、それ以降は緩やかに下落するのが特徴です。また、築20年程度で家賃は新築時の約20%まで下落しますが、築20年以降は落ち着き、家賃水準は安定します。

家賃水準は景気などの経済動向に影響を受けにくく、インフレ時には上昇する可能性もあります。したがって、中古アパートであれば比較的安定した不動産経営を行えるでしょう。

新築に比べ利回りが高い

中古アパートは新築マンションや新築アパートよりも物件価格が割安であり、物件によっては半額程度で購入することも可能です。一方で前述したように、家賃はどれだけ下がっても20%程度に留まるため、新築よりも利回りが高くなる傾向にあります。

実際の利回りの違いは次のとおりです。

| 中古アパート | 約6~12% |

| 新築アパート | 約5~7% |

| 中古マンション(一棟) | 約5~10% |

| 新築マンション(一棟) | 約4~6% |

また、前述したように中古アパートの多くは購入時点で賃料がすでに大きく下がっており、購入後は賃料が下がりにくいため、利回りを維持しやすく安定した経営が見込めるでしょう。ただし、利回りは高ければ良いというわけではありません。極端に高い物件は、立地が悪かったり、築年数が古く修繕費がかさんだりと、リスクを抱えているケースが多いです。

表面利回りだけで判断せず、空室率や修繕費を考慮した実質利回りで投資判断を行うことが重要です。

節税効果を期待できる

中古アパート経営は、所得税や住民税、相続税の節税効果を期待できます。相続税であれば、現金を不動産に換えることで、財産としての評価額を引き下げられ、相続税を抑えられます。不動産は実際の価値と比較して、およそ5〜6割の評価額になるからです。

また、所得税・住民税を節税することもすることもでき、より高い節税効果を得られるのは築古の木造物件です。減価償却とは建物を購入するために支払った金額を、法定耐用年数で分割し、毎年費用として経費計上することを指します。減価償却費は「実際の支出を伴わない会計上の赤字」を作り出せるため、「給与所得」と相殺(損益通算)することで、所得税や住民税の節税が可能です。

| 構造 | 法定耐用年数(年) |

|---|---|

| 木造 | 22年 |

| 鉄骨造 | 19~34年(鉄骨の厚さによって変動) |

| 鉄筋コンクリート造 | 47年 |

実際に新築と築25年の木造アパートで減価償却をした場合を見ていきましょう。

建物価格:3,000万円 新築の木造アパート

3,000万円×償却率0.046=減価償却費138万円(年額)

建物価格:1,500万円 築25年の木造アパート

法定耐用年数22年年×20%=残存耐用年数4年

1,500万円×償却率0.25=減価償却費375万円(年額)

※償却率:建物の減価償却費を計算する際に使う係数、耐用年数が短いほど数値は上がる

このように、中古アパートは計算上建物を使用できる残りの期間(残存耐用年数)が新築よりも少なく、比例して償却率も上がります。そのため価格が新築時の半額といった場合でも、減価償却額が新築よりも高くなりやすいのです。減価償却額が高ければ、給与所得と相殺できる赤字の額も高くなるため、より高い節税効果が期待できます。

減価償却の計算式詳細や法定耐用年数に関しては、以下の記事でも詳しく紹介しているためあわせて参考にしてください。

資産規模を拡大しやすい

中古アパート経営は区分マンション経営よりも資産規模を拡大しやすいといえます。区分マンションは一棟アパートに比べ価格が安いことが多いですが、資産規模を拡大するためには1室1室購入しなければならないため手間がかかってしまいます。

一棟アパートは1回の取引である程度の規模を購入でき、高利回りのものが多いため、家賃収入が手元に残りやすく、それを原資に次の収益物件を購入することも可能です。

物件の需要を把握しやすい

アパート経営を行う際は、立地条件や周辺環境などを詳しく調査し、適切な運用計画を立てる必要があります。

新築の収益物件は、過去の運用実績がない状態で収支シミュレーションを行うことになりますが、中古アパートは過去の運用実績があるため、賃貸需要などを把握しやすい点がメリットです。

精度の高い収支シミュレーションを行える分、キャッシュフローも予測しやすく、不動産投資の成功率を上げられるでしょう。

建物全体を自由に管理できる

一棟アパート経営なら建物全体を自由に管理できます。賃料アップのためのリフォームを実施したり、大規模修繕工事を予定したりするなど、オーナーがタイミングをコントロールできるのがメリットです。

区分マンション経営ではそうはいきません。権限が及ぶのは自己所有の室内部分に限られ、経営判断はマンションの管理会社や理事会が行います。収益拡大のための経営判断が制限されるのは大きなデメリットといえるでしょう。

中古アパート経営に潜むリスクと対処法

中古アパート経営にはさまざまなメリットがありますが、中古であるがゆえのリスクもいくつか存在します。リスクをきちんと把握し、事前に対策を行えるものは対策しましょう。

- メンテナンス費用がかかる

- 新築に比べ賃貸需要が落ちる可能性もある

- 耐震性や構造に問題がある物件もある

- 融資が通りにくい

- 売却しづらい場合がある

- トラブルを抱えている可能性がある

メンテナンス費用がかかる

新築の収益物件とは異なり、築年数が経過した中古アパートでは設備が古くなっているケースも多いでしょう。

購入後に設備交換費やリフォーム費などが必要となる場合も多く、費用が高額になるとキャッシュフローが悪化してしまうリスクがあります。

購入前に、次の表を参考に設備ごとの耐用年数を確認し、どのくらいのメンテナンス費用がかかりそうかを把握しておきましょう。

| 場所 | メンテナンスの内容と実施時期 |

|---|---|

| 屋根 | 塗装・補修:11~15年目 防止・葺替:21~25年目 |

| 外壁 | 塗装:11~18年目 タイル張り補修:12~18年目 |

| 階段・廊下 | 鉄部塗装:4~10年目 塗装・防水:11~18年目 |

| 給湯器・エアコン | 交換:11~15年目 |

| 給排水管 | 高圧洗浄:5年目 取り替え:30年目 |

引用:国土交通省「民間賃貸住宅の計画修繕ガイドブック」

| 築年数 | 修繕の内容 | 費用(1戸あたり) |

|---|---|---|

| 5~10年目 | ベランダ・階段・廊下(塗装) 室内設備(修理) 排水管(高圧洗浄等) |

約7万円 |

| 11~15年目 | 屋根・外壁(塗装) ベランダ・階段・廊下(塗装・防水) 給湯器等(修理・交換) 排水管(高圧洗浄等) |

約52万円 |

| 16~20年目 | ベランダ・階段・廊下(塗装) 室内設備(修理) 給排水管(高圧洗浄等・交換) 外構等(修繕) |

約18万円 |

| 21~25年目 | 屋根・外壁(塗装・葺替) ベランダ・階段・廊下(塗装・防水) 浴室設備等(修理・交換) 排水管(高圧洗浄) |

約80万円 |

| 26~30年目 | ベランダ・階段・廊下(塗装) 室内設備(修理) 給排水管(高圧洗浄等・交換) 外構等(修繕) |

約18万円 |

引用:国土交通省「民間賃貸住宅の計画修繕ガイドブック」

※木造10戸(1K)を想定した金額

なお、老朽化などで人気がなくなると空室が増える傾向があり、入居者を確保するために家賃を下げざるを得ないかもしれません。その結果、資金不足で適切なメンテナンスが行えなくなる恐れもあります。老朽化に備え、メンテナンス計画も立てておくことが重要です。

新築に比べ賃貸需要が落ちる可能性もある

新築は建物や設備がきれいなため、人気が高い傾向にあります。それに対して中古アパートは、設備などに経年劣化が見られることから新築に比べて空室リスクは高くなります。

想定以上に空室が増えた場合、毎月の家賃収入が十分に得られないにもかかわらず、ローン返済や固定資産税、メンテナンス費用などは支払い続けなければなりません。長期間、空室が埋まらなければ利回りが低下し、キャッシュフローが悪化するため、賃貸需要を維持する工夫も大切です。競合物件に付帯している設備を導入したり、入居者の需要に合ったリフォームを実施したりするとよいでしょう。

耐震性や構造に問題がある物件もある

中古アパートの場合、建築当時は適法だったとしても、法改正によって現在の基準を満たしていない「既存不適格物件」となるケースもあります。

たとえば、耐震基準が改正される前に建てられた建物では、震度5以上の揺れで倒壊のリスクが高まるケースもあります。そのため、物件を検討する際は1981年6月以降に建築確認を受けた、「新耐震基準」の建物の中で検討すると良いでしょう。

新耐震基準の建物は、震度6強から7の地震が発生した場合でも倒壊しないよう設計されています。もちろん、火災や地震などの災害リスク対策を目的に損害保険に加入することも必須といえます。資金に余裕があれば、複数棟・複数エリアに収益物件を保有するのもリスクヘッジになるでしょう。

融資が通りにくい

融資が通りにくいことも、中古アパートのデメリットとして挙げられます。前述したようにアパートは築年数が経過しているほど物件価格が下がる傾向にありますが、これは金融機関から見れば資産価値も大きく下がることを意味します。銀行が融資を考える際は、メリットでも紹介した法定耐用年数を基準にすることが多くあります。

| 構造 | 法定耐用年数(年) |

|---|---|

| 木造 | 22年 |

| 鉄骨造 | 19~34年(鉄骨の厚さによって変動) |

| 鉄筋コンクリート造 | 47年 |

この耐用年数の残りの年数が、物件としての資産価値に比例しており、年数が少ない場合は資産価値が低いとみなされ、審査が通らなかったり、頭金を多めに求められたりすることがあります。また、もし通っても返済期間が短く設定され、月々の返済額が大きくなりやすいので注意が必要です。

なお、ファミリーアセットコンサルティングは、40行以上の金融機関と取引があり、通常融資の通りにくい中古アパートであっても、幅広いご提案が可能です。無料で個別相談会も行っておりますので、ぜひお気軽にご相談ください。

売却しづらい場合がある

前述したように、物件の資産価値は築年数が経過するほど下がります。見た目や設備はきれいでも、築年数が古いほど売却は難しくなるのが一般的です。築年数の経過した中古アパートは融資期間の長さや金利などの融資条件も所有年数ごとに悪くなるため、さらに売却しづらくなるケースも考えられます。ただし、駅近で周辺にはスーパーやコンビニ、病院、公園といった施設・環境がそろっている物件は人気があり、築年数が経過しても価格が落ちづらい傾向にあります。

トラブルを抱えている可能性がある

中古アパートは、オーナーチェンジ物件(物件のオーナーだけが入れ替わる物件)のため、入居者が問題を抱えているケースも考えられます。たとえば、トラブルの例としては次のようなものが挙げられます。

- 家賃滞納

- ゴミ出しのマナー違反

- 騒音トラブル

- 無断でのペット飼育 など

こういったトラブルを引き継ぐと、対応に手間がかかります。また、トラブルが原因で物件の評判が下がれば、他の部屋の退去や空室リスクなどにつながる可能性もあるでしょう。そのため、入居トラブルにも丁寧に対応してくれる管理会社の選定や、物件を購入する前に、トラブル履歴がないかの確認も重要です。

中古アパート経営にかかる費用

中古アパート経営においては、収益物件の取得費以外にも税金や手数料などさまざまな初期費用がかかります。また初期費用だけでなく、物件所有時には管理委託手数料などの運用費用も発生します。ここでは、中古アパート経営にかかる初期費用と運営費用を紹介します。

初期費用

中古アパート経営に必要な主な初期費用は以下の表の通りです。

| 費用の種類 | 概要 | 費用例 (物件価格3,000万円の場合) |

| 物件取得費 | 収益物件を購入するための費用。 | 3,000万円 |

| 頭金 | 物件価格の1~3割程度、毎月の返済額をおさえるためにも準備するとよい。 | 300万円 (1割の場合で計算) |

| 仲介手数料 | 売買契約が成立したときに不動産会社に支払う成功報酬。 「物件購入価格×3%+6万円+消費税」が上限額。 |

約100万円 |

| 火災保険料・地震保険料 | 火災や地震などの被害に遭った場合に備え、火災保険や地震保険に加入する場合は保険料がかかる。 | 保険期間や物件により変わる |

| 印紙税 | 不動産売買契約書に課される税金。契約書に記載された金額によって税額は異なり、収入印紙を貼る形で納める。 | 1万円※ |

| 登録免許税 | 中古アパートの所有権を登記する際に課される税金。中古アパートの所有権移転登記にかかる登録免許税は土地・建物ともに「固定資産税評価額×2%」。 | 約27万円 |

| 不動産取得税 | 中古アパートを取得する際に課される税金。 固定資産税評価額に3%の税率を掛けて算出する。 |

21万円 |

| 司法書士報酬 | 司法書士に登記手続きを依頼する場合に支払う費用。 | 物件価格や依頼する司法書士によって金額が異なる。 |

| 精算金 | 売買時に、売主の所有日数に応じて買主が支払うその年の固定資産税や都市計画税の精算金。 | 時期や物件により変わる |

| 融資事務手数料 | 融資を利用する際にかかる手数料。借入金の1~3%程度が目安。 | 60万円 (2%で計算した場合) |

購入する中古アパートの価格にもよりますが、初期費用として数百万円から数千万円程度の費用がかかります。ある程度の自己資金を用意しておけば、余裕を持って中古アパート経営を行えるでしょう。

運営費用

初期費用だけでなく、所有時にかかる運営費用も忘れてはいけません。運営費用には管理委託手数料や固定資産税などがあり、家賃収入の10〜20%程度が目安です。

それぞれの運営費用の特徴と金額の目安は以下の表の通りです。

| 概要 | 金額の目安 | |

| 管理委託手数料 | アパート管理業務の対価として管理会社へ支払う費用 | 家賃収入 × 5%程度 |

| 固定資産税 | 土地・建物の所有者に毎年課される税金 | 固定資産税評価額 × 標準税率1.4% |

| 都市計画税 | 土地・建物の所有者に毎年課される税金 | 固定資産税評価額 × 制限税率0.3% |

| 仲介手数料 | 賃貸借契約が成立したときに仲介の不動産会社に支払う成功報酬 | 家賃1か月分 + 消費税が上限額 |

| 修繕費 | 建物の破損や設備の故障を直すときに支払う費用 | 1戸約7~18万円 |

| 原状回復費用 | 入居者が退去したときにハウスクリーニングやクロス貼り替えを行う費用 | 1戸約4~7万円 |

| 水道光熱費 | エントランスや共用廊下など共用部の電気・水道料金 | 物件によって異なる |

| 損害保険料 | 火災や地震などの災害リスク対策として保険会社に支払う料金 | 物件によって異なる |

中古アパート経営に向いている人の特徴

中古アパート経営にも、向いている人・向いていない人は存在します。それぞれの特徴を以下で詳しく解説します。

年収が高く金融資産の多い人

中古アパート経営は、年収や金融資産の多い人のほうが向いているといえます。前述したように、中古アパートは1年間に計上できる減価償却の額が高いため、年収が高い方が減価償却の恩恵も多く受けられます。

また、中古アパートは融資が通りにくいものの、購入者自身の返済能力が高い、と判断されれば融資に通りやすくなり、金利などの条件もよくなるでしょう。目安としては、次の数値が基準の一つとして考えられます。

- 年収1,200万円以上

- 金融資産3,000万円以上

当然、基準を満たさずとも経営はできますが、より運用がしやすいといえます。くわえて資産や収入が多ければ、突発的な修繕にも対応しやすくなるでしょう。

不動産投資に時間をかけられない人

中古アパート経営は、本業などが忙しく不動産投資にあまり時間をかけられない方にもおすすめです。メリットの「資産規模を拡大しやすい」でも紹介したように、中古アパートは一室ずつではなくまとめて一棟買えるため、ある程度投資の規模を大きくしたい場合でも購入にあまり手間がかかりません。

また、中古アパートはすでに建物が存在しています。そのため、新築のように土地探しや部屋の間取り決めなど、建築前に必要な多数の打ち合わせや手続きも省略できます。そのため時間がない人でも、契約が完了すればすぐに賃貸事業を始められるでしょう。

中古アパート経営の始め方と手順

中古アパート経営を始めるには、物件探しから融資の申し込み、アパートの引き渡しまでいくつかの手順を踏む必要があります。中古アパート経営を始める前に一連の流れを把握しておけば、スムーズに手続きを進められるようになるでしょう。ここでは、中古アパート経営の始め方を以下の4つの手順に分けて解説します。

- 手順1.目的や方針などを決める

- 手順2.物件探し・決定

- 手順3.物件の購入・契約

- 手順4.物件の引き渡し

手順1.目的や方針などを決める

中古アパート経営をするなら、まずは目的や方針を明確化しましょう。「節税したい」「副収入が欲しい」など、中古アパート経営を行う目的は人によってさまざまです。また次のように、目的によっても選ぶべき物件は変わってきます。

- 節税したい:残りの耐用年数を少なくしやすい木造や築古物件

- 副収入がほしい:長期的に運用ができる鉄骨・鉄筋コンクリート物件

方針に関しては、たとえば融資を受ける、受けないなどによって選ぶ物件や自己資金の額などが変わってきます。そのため、目的や方針は事前に決めておくと、自分に最適な物件を選びやすく、購入後も失敗しにくくなるでしょう。

手順2.物件探し・決定

目的や方針が固まったら、実際に物件を探していきます。物件探しは不動産ポータルサイトや不動産会社への問い合わせなどで行えます。ただし不動産ポータルサイトは、売れ残った物件であるケースも多いため、利用する場合は利回りやエリアの相場感を知るために検索してみるのがおすすめです。

不動産会社に相談すると、自分の投資目的に合った物件の提案を受けられ、非公開物件の情報が手に入るケースもあります。そのため、自力で候補を絞り込むのが難しいと感じた場合や、より本格的に購入する物件を探す際に利用すると良いでしょう。

また、今は条件に合う物件がなかったとしても、後日不動産会社から条件の良い物件の情報を貰うケースもあります。条件の良い物件は、すぐに複数の購入希望者が現れることもあるので、気に入った物件が見つかったら早めに行動することが大切です。

なお、ファミリーアセットコンサルティングは無料会員登録を行うだけで、未公開物件を2,300件以上閲覧でき、無料相談も行えます。中古アパート経営を考えている方はぜひチェックしてください。

手順3.物件の購入・契約

購入する意志が固まれば、不動産会社を通して売主に購入の意思を伝えます。なお、不動産投資ローンを組む場合はこの時点で金融機関に融資を申し込み、事前審査を受けておきましょう。

金融機関の事前審査に通り、売主の合意を得た場合は、契約条件に相違がないことなどを確認し、売買契約を締結します。売買契約締結後は正式に金融機関へ融資の申し込みを行い、本審査に移行します。

また、契約の際には「融資特約」を入れることが重要です。融資特約とは、金利や融資の期間などで希望以上の条件で融資が通らない場合、売買契約を無効にするというものです。金融機関の事前審査が通過したとしても、契約後に本審査が通らないといったケースも存在します。

そのため融資特約がないと、融資なしで物件を一括購入しなければならない状況になる可能性があるのです。この場合支払いができなければ債務不履行となり、損害賠償請求をされる可能性もあるので注意しましょう。

手順4.物件の引き渡し

金融機関の本審査に通過したら金銭消費貸借契約を結び、登記手続きや融資の実行、決済金の処理といった手続きを経て、実際にアパートの引き渡しへと移行します。アパートの引き渡しに伴う手続きを行いつつ、管理を委託する管理会社の選定や契約も同時に進行しておきましょう。

また、中古アパート経営を行う上でリフォームが必要であれば、リフォーム会社の選定や見積もりなどを行う必要もあります。

中古アパート経営に失敗した事例3選

中古アパートには複数のリスクがあり、準備や調査を慎重に進めなければ、大きな失敗につながる可能性があります。そこで具体的な事例をもとに、どういった失敗をしやすいか、またどういった部分が失敗につながったかを紹介します。

事例1:修繕費用が高額になりオーナーの資金が激減

1つ目の事例は、想定していたよりも修繕費用が高くなってしまったケースです。

【投資家プロフィール】

30代・千葉県在住・年収800万円・総合商社勤務

【物件概要】

- エリア:東京都八王子市

- 購入価格:4,000万円

- 築年数:20年

- 利回り:9%

- 戸数:8戸

| オーナーは、駅近でコンビニやスーパーなどが多く、需要の期待できるアパートを購入しました。入居率も高く、部屋は満室状態であり、大規模修繕もまだ先だと考えていたため、オーナーはしばらく安定した収入を得て、少しずつ修繕費を貯めていこうと考えていたそうです。 しかし物件の購入後、1階に住む入居者から「床が大きく軋むようになって不安に感じるので直してほしい」と言われ調査をしてみたところ、シロアリ被害を受けていることが発覚しました。シロアリは長年気づかずに放置されていたようで、シロアリ駆除のほか、家全体の大規模な補強工事が必要になりました。 結果、老後のためにと貯めていた貯金がほぼゼロになるほどの出費が出て、大損をしてしまったとのことです。 これは、購入前に現地へ行き、床下などアパートの状態をしっかり確認しなかったことが、大きな失敗につながっているといえるでしょう。 |

事例2:募集をかけても空室が埋まらず赤字状態に

2つ目の事例は、物件が空室だらけになり、収入どころか毎月赤字が出てしまったケースです。

【投資家プロフィール】

40代・神奈川県在住・年収750万円・中堅電子機器メーカー勤務

【物件概要】

- エリア:千葉県勝浦市

- 購入価格:3,000万円

- 築年数:10年

- 利回り:7%

- 戸数:8戸

| オーナーは、ほかのエリアと比べて物件価格が非常に安かったうえ、築年数も比較的浅く、融資も無事審査が通ったため、アパートを購入しました。しかし、はじめは部屋が約90%程度まで埋まっていたものの、数年の間に次々と退去者が出るようになり、5年後には8世帯中4世帯程度しか埋まらなくなったそうです。 調べてみると、周辺の賃貸需要の大元となっていた近くの大きな工場が閉鎖したことで、従業員やその家族が土地を離れ、近隣でも閉鎖する店が増えていることが原因のようでした。家賃収入も想定していた状態の半分しか入らなくなり、ローンの返済額が収入を上回ったため、毎月赤字状態になりました。 オーナーはこれ以上の赤字を避けるためアパートの売却を行いましたが、買ったときの半額以下の価格にしかならず、結果的に大損をしてしまったとのことです。これは、物件のあるエリアに長期的な賃貸需要が期待できるかや、過去の入居率などの情報を確認しなかったことが、大きな失敗につながっているといえるでしょう。 |

事例3:運用開始後に入居者の滞納・トラブルが多発

3つ目は物件の購入後に、入居者が長年家賃を滞納していると発覚したケースです。

【投資家プロフィール】

30代・群馬県在住・年収1,000万円・業務システム開発企業勤務

【物件概要】

- エリア:埼玉県さいたま市

- 購入価格:4,000万円

- 築年数:25年

- 利回り:10%

- 戸数:10戸

| あるオーナーは、エリアの賃貸需要が高く、物件の入居率も安定して高い水準を維持していたことから、築25年のアパートを購入しました。しかし、購入後満室にも関わらず、振り込まれる家賃の額が想定よりも1部屋分少ないことに気づき状況を確認してみました。すると、入居者のうち1人が家賃を滞納しており、1年にもわたって家賃が払われていないことが発覚したそうです。 オーナーはすぐに弁護士へ相談し強制退去の手続きを行いましたが、何度も督促を行ったり裁判所で手続きを行ったりと、入居者に立ち退いてもらうまで時間も手間もかなりかかってしまいました。これは、物件に住む入居者層や過去のトラブル履歴などを購入前にチェックしなかったことが、大きな失敗につながっているといえるでしょう。 |

中古アパートを選定・購入する際の注意点

中古アパート経営で失敗をしないためには、どういった部分に注意すればよいのでしょうか?中古アパートを選定・購入する際の主な注意点は次のとおりです。

- 賃貸需要のあるエリアの物件を選択する

- 入居状況を確認する

- 建物・管理状況の確認

- 余裕を持って資金計画を立てる

- 不動産会社や管理会社を慎重に選ぶ

それぞれ詳しく解説します。

賃貸需要のあるエリアの物件を選択する

投資用物件を選ぶ際に大切なのが立地です。建物は購入後に修繕を行えば状態をよくできますが、土地は動かすことができません。また、立地のよい土地は需要の高さから希少性が高く、購入後も家賃や物件価格といった資産価値も下がりにくい傾向があります。

このように、エリアの賃貸需要や立地は投資の成功を左右する重要な要因のため、できるかぎりしっかりと調査する必要があります。賃貸需要の高いエリアを選ぶポイントは、次のとおりです。

- 最寄り駅から徒歩10~15分以内

- 複数路線が利用できる

- バス移動がメインの場合は本数が多く利用できる時間が長い

- 都心部までの距離が1時間以内

- コンビニやスーパー、ドラッグストア、病院などが徒歩圏内

- 競合マンションの入居率が高い

- 周辺人口が徐々に増えている

ただし、好立地物件は人気が高い分物件価格も高い傾向があり、収益性は下がりやすいので注意が必要です。なお、ファミリーアセットコンサルティングの未公開の物件では、好立地物件も多数存在します。気になる方はぜひチェックしてください。

入居状況を確認する

失敗事例のような空室リスクや入居後のトラブルを避けるためには、入居率や入居者層の情報を確認することも重要です。入居率は次の計算式で算出できます。

入居率(%)=入居者のいる部屋数÷棟全体の部屋数×100

過去の入居率をチェックし、95〜99%程度に収まっていれば問題ありません。もし入居率が低い場合は原因も確認してください。たとえば、修繕がまったく行われてないなどの理由であれば、購入後に改善が可能であるため、検討の余地はあります。

原因がはっきりしない場合や、人口の減少といった改善の難しそうな理由の場合は回避するのがおすすめです。入居者の情報に関しては、わかる範囲で入居者の属性(年齢や性別など)や、過去のトラブル・家賃滞納履歴、入居期間などをチェックしましょう。こういった状況をできる限り明らかにすることで、問題のある物件は回避しやすくなります。

建物・管理状況の確認

購入を検討している物件の、過去の修繕履歴や現地の確認も重要です。実際の建物の状況や管理状態がきちんと確認できていないと、失敗事例のように後から不備が発覚し、予想以上に修繕費がかかってしまう恐れがあります。

修繕履歴に関しては、定期的にメンテナンスが行われているかを確認しましょう。現地調査を行う場合は、次のようなポイントに注意します。

| 場所 | ポイント |

|---|---|

| 家全体 | 建物や地盤が傾いていないか |

| 耐震性 | 1981年以降の建物か、耐震補強がされているか |

| 玄関・床下 | 木造の場合シロアリや腐食がないか |

| 外壁・屋根 | 劣化やヒビがないか(雨漏りの原因にもなる |

| 天井・内壁 | シミがないか(雨漏りや排水管の水漏れ、ネズミの尿が原因でシミになる) |

| 水回り | 水道管のサビやつまり具合、実際に水を流して確認 |

| 電気設備 | キッチンやバスルームなど、実際に動かして確認(換気扇などは排気口の確認も) |

素人だけでは判断の難しいものも多いため、知識の豊富な不動産会社と一緒にチェックしたり、ホームインスペクション(住宅検査)サービスを利用したりすると安心です。

余裕を持った資金計画を立てている

収支計画書を作成し、毎月の収入と支出のバランスや利回り(初期費用に対する年間収益の割合)を確認してから取り組むことで成功率を上げることが可能です。

入居率100%で取得時の家賃を維持することは困難です。したがって、入居率の下落を踏まえた資金計画は、経営を成功させる上で欠かせません。

資金計画を立てる際は修繕費も加味しましょう。築年数が経過するほど修繕費は高額になる傾向があり、十数年ごとに発生する屋上の防水工事や外壁補修などの大規模修繕は特に高額です。

修繕費の予算を削ると将来的に資金不足で適切な修繕ができなくなる恐れがあります。管理会社に相談して長期修繕計画を作成する他、修繕積立金も見込んでおくことで、突発的な修繕や大規模修繕に備えておきましょう。

加えて、自己資金を十分に用意しておくことも大切です。中古アパートをフルローンで購入する選択肢もありますが、毎月の返済が想像以上の負担になる恐れがあります。返済期間も長くなる傾向がある上、出口戦略(売却)にも影響を及ぼすことが多いです。

不動産会社や管理会社を慎重に選んでいる

不動産投資の相談や手続きのサポートを依頼する不動産会社や、管理を委託する管理会社を慎重に選ぶことは非常に重要です。不動産会社や管理会社は多数存在しますが、中には悪質であったり、質が低かったりするところもある点には注意しなければなりません。

管理会社に委託できる業務は賃貸管理から建物管理まで多岐にわたります。具体的な業務内容は以下の通りです。

| 賃貸管理 | 賃貸借契約の事務手続き、家賃滞納の催促、クレーム対応、退去時の立ち会いなど |

| 建物管理 | 建物や設備のメンテナンス、共用部清掃、長期修繕計画の作成など |

管理会社を選ぶ際はどこまでの業務を任せられるのか確認するようにしましょう。おすすめは入居者募集から管理業務までワンストップで対応できる管理会社です。集客力がある管理会社を選べば空室が発生してもすぐに埋めることができ、収益の悪化を防げます。

信頼できる不動産会社や管理会社とパートナーを組めば、アパート経営の全体的な方針についても相談でき、売却タイミングや売却価格の決め方といった出口戦略のアドバイスももらえるでしょう。

ファミリーアセットコンサルティングは中古アパート経営において高い専門性を有しております。お客さまのご意向や資産状況に合わせ、多角的な目線でのご提案が可能です。無料で個別相談会も行っておりますので、ぜひお気軽にご相談ください。

まとめ

中古アパート経営には、新築物件に比べて資産価値の下落リスクが低い、節税効果を期待できるなどさまざまなメリットがあります。中古アパート経営を始める前にリスクをしっかり把握し、投資目的に合わせた適切な物件を選べば、より安定した収益を得られるようになるでしょう。

ファミリーアセットコンサルティングでは、東京圏・関西圏の一棟収益物件に特化し、年間400件を超える取引実績を誇ります。さらに、無料会員登録をしていただくと、弊社のみがご紹介可能な限定公開物件の閲覧が可能です。登録者限定で、最新の不動産情報をメールやLINEで先行配信するほか、不動産投資に役立つ特典資料もダウンロードいただけます。

資産形成を効率的に進めたい方は、ぜひ今すぐ無料会員登録をして、最新の未公開物件情報を手に入れてください。